Корреспондентский счёт: что это, как его узнать и чем отличается от расчетного

Содержание:

- Краткое резюме статьи

- Понятие расчетного и корреспондентского счетов

- СПИСОК ОСНОВНЫХ КОРРЕСПОНДЕНТСКИХ СЧЕТОВ “НОСТРО” ПО СОСТОЯНИЮ НА 09.09.2019

- Реквизиты территориальных подразделений банк Возрождение

- Структура Сбербанка

- Расчетный счет: когда нужен

- Общая характеристика

- Корсчет при совершении SWIFT перевода

- Корреспондентский счет — что это

- Что такое расчетный счет

- Понятие расчетного счёта и его особенности

- Корреспондентский счет (к/с)

- Что такое корреспондентский счет Сбербанка?

Краткое резюме статьи

Код причины постановки на учет — так расшифровывается аббревиатура «КПП». В эту комбинацию цифр «вшивается» очень важная информация о компании, ее налоговом статусе и местонахождении.

Так, например, с помощью кода можно узнать, по какой причине и в каких обстоятельствах компанию зарегистрировали, сколько раз производилась перерегистрация, а также где географически и в налоговом отношении находится это предприятие. Код постановки на учет — обязательный и очень важный элемент реквизитов юридического лица, поэтому его необходимо указывать в договорах, платежных поручениях и т.д. Если по какой-то причине код был забыт, его можно узнать на сайте ФНС по ИНН компании.

Понятие расчетного и корреспондентского счетов

Чтобы компания имела возможность осуществлять безналичные расчеты со своими контрагентами, ей необходимо оформить расчетный счет. Подобный счет представляет собой упорядоченный набор двадцати цифр, который присваивается каждому предприятию. Счет является уникальным, и должен отражаться в документации, оформляемой при денежных расчетах с компанией.

Действующее законодательство РФ установило ограничение на наличные расчеты. В случае, когда сумма сделки по контракту превышает 100 тыс. руб., то компания или ИП должны оформить банковский счет, а не осуществлять операцию с помощью наличных средств.

Посредством расчетного счета проводятся такие банковские операции:

- финансовые переводы между деловыми партнерами или бюджетными организациями;

- использование средств, внесенных через кассу наличными;

- снятие денег для использования наличных средств на нужды производства, либо на личные потребности в условиях, если владелец бизнеса ИП.

Фактически, рассматриваемый счет является своеобразным хранилищем финансов предпринимателя. Деньги сохраняются в ведомстве банка, однако субъект наделяется правом расходовать их в любой момент. При этом все расчетные процедуры происходят только с согласия основателя счета.

Предприниматель или компания могут иметь сразу несколько счетов. При этом они могут концентрироваться как в одном банке, так и находиться в нескольких учреждениях. Каждый счет, тем не менее, представлен уникальной комбинацией и предоставляет пользователю полный комплект банковских услуг в контексте использования счета.

В свою очередь, банки также нуждаются в проведении разных безналичных операций ввиду специфики осуществляемой деятельности. С целью упростить расчеты между банками составляется соглашение, которое называется корреспондентским.

Такой контракт может визироваться как разными банками друг между другом, так и с одной стороны рядовой кредитной компанией, а с другой – ЦБ РФ. Услугами ЦБ РФ банки пользуются в тех ситуациях, когда существует потребность в обеспечении сохранности собственных средств. Это обусловлено тем, что множество банков вынуждены покинуть рынок, потеряв не только свои средства, но и деньги вкладчиков. Такая статистика сложила практику, в результате которой оформление соглашения с Центробанком – первый этап создания кредитной компании.

Следовательно, корреспондентский счет (или корсчет) – это расчетный счет для банковской структуры, который предназначен для расчета одного банка с другим.

Существуют такие виды корсчетов:

- ностро – счет одного банка в другом;

- лоро – счета, которые банк регистрирует прочим кредитным организациям;

- востро – банк оформляет счета зарубежным организациям. При этом нередко, как демонстрирует практика, данный вид корсчета ошибочно именуется «лоро».

Подразумевается, что для расчетов между контрагентами, чьи счета находятся в разных банках, также необходим корсчет организации. Так, если в платежном поручении отмечается счет компании из другого банка, то необходимо прописывать также корсчет этого банка для проведения платежа.

Если расчеты происходят в рамках одного и того же банка, то указание корсчета не является актуальным.

Корреспондентский договор может предполагать несколько сторон. Подобное обуславливается потребностями производства и спецификой осуществляемых всеми участниками сделки платежей.

СПИСОК ОСНОВНЫХ КОРРЕСПОНДЕНТСКИХ СЧЕТОВ “НОСТРО” ПО СОСТОЯНИЮ НА 09.09.2019

| Реквизиты для расчетов в ДОЛЛАРАХ США (USD) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в USD |

| ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «СБЕРБАНК РОССИИ», Москва, РФSWIFT: SABRRUMM________________________Дополнительная информация:корсчет ПАО Сбербанк в USD находится в THE BANK OF NEW YORK MELLON, Нью-Йорк, США,SWIFT: IRVTUS3N |

30111840600000000764 |

| Реквизиты для расчетов в ДОЛЛАРАХ США (USD) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в USD |

| RAIFFEISEN BANK INTERNATIONAL AG,Вена, АвстрияSWIFT: RZBAATWW________________________Дополнительная информациякорсчет Raiffeisen Bank International AG в USD находитсяв BANK OF AMERICA, N.A., Нью-Йорк, США,SWIFT: BOFAUS3N |

70-55.082.960 |

| Реквизиты для расчетов в евро (EUR) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в EUR |

| DEUTSCHE BANK AG, Франкфурт-на-Майне, ГерманияSWIFT: DEUTDEFF |

100-9478058-00EUR |

| Реквизиты для расчетов в российских рублях (RUB) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в RUB |

|

ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «СБЕРБАНК РОССИИ», Москва, РФ БИК 044525225, ИНН 7707083893SWIFT: SABRRUMM________________________Дополнительная информация:корсчет ПАО Сбербанк в российских рублях находитсяв ГУ Банка России по ЦФО |

30111810300000000764 |

| Реквизиты для расчетов в ПОЛЬСКИХ ЗЛОТЫХ (PLN) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в PLN |

| PKO Bank Polski S.A., Варшава ПольшаSWIFT: BPKOPLPW |

PL20102000161201110000007037 |

| РЕКВИЗИТЫ ДЛЯ РАСЧЕТОВ В ФУНТАХ СТЕРЛИНГОВ (GBP) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в GBP |

| ОАО «БПС-Сбербанк», Минск, РБSWIFT: BPSBBY2X________________________Дополнительная информация:корсчет ОАО «БПС-Сбербанк» в GBP находится в CitibankN.A.,United Kingdom, London, SWIFT:CITIGB2L |

BY46BPSB17015017500618260000 |

| РЕКВИЗИТЫ ДЛЯ РАСЧЕТОВ В ФУНТАХ СТЕРЛИНГОВ (GBP) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в GBP |

| АО «АЛЬФА-БАНК», Москва, Российская ФедерацияSWIFT: ALFARUMM________________________Дополнительная информация:корсчет в GBP АО «АЛЬФА-БАНК» находится в BANK OF AMERICA NA, United Kingdom SWIFT: BOFAGB22 |

30111826300000000015 |

| РЕКВИЗИТЫ ДЛЯ РАСЧЕТОВ В КИТАЙСКИХ ЮАНЯХ РЕНМИНБИ (CNY) | Пример для заполнения платежного поручения |

| Наименование и реквизиты банка-корреспондента | Номер корреспондентского счета ЗАО «БСБ Банк» в CNY |

| АО «АЛЬФА-БАНК», Москва, Российская ФедерацияSWIFT: ALFARUMM________________________Дополнительная информация:корсчет АО «АЛЬФА-БАНК» в CNY находится в BANK OF CHINA,SWIFT: BKCHCNBJS00 |

30111156100000000008 |

Реквизиты территориальных подразделений банк Возрождение

| Головной офис | 101000, г. Москва, Лучников переулок, д. 7/4, стр. 1 | 30101810900000000181 | 5000001042 | 044525181 | 09620767 | 1027700540680 |

| Санкт-Петербургский филиал | 199004, г. Санкт-Петербург, 9-я линия В.О., д. 60А | 30101810200000000801 | 5000001042 | 044030801 | 35524432 | 1027700540680 |

| Волгоградский филиал | 400087, г. Волгоград, ул. Невская, д. 11 | 30101810800000000824 | 5000001042 | 044525181 | 39306488 | 1027700540680 |

| Воронежский филиал | 394006, г. Воронеж, ул. 20-летия Октября, д. 90А | 30101810400000000807 | 5000001042 | 044525181 | 69499266 | 1027700540680 |

| Махачкалинский филиал | 367012, г. Махачкала, ул. Пушкина, д. 4 | 30101810500000000882 | 5000001042 | 048209882 | 25126340 | 1027700540680 |

| Калининградский филиал | 236022, Калининград, Советский пр-т, д. 12 | 30101810600000000794 | 5000001042 | 042748794 | 32759608 | 1027700540680 |

| Петрозаводский филиал | 185028, г. Петрозаводск, ул. Андропова, д. 15 | 30101810400000000721 | 5000001042 | 048602721 | 24835761 | 1027700540680 |

| Краснодарский филиал | 350000, г. Краснодар, ул. Северная, д. 324 | 30101810400000000721 | 5000001042 | 040349994 | 52248844 | 1027700540680 |

| Магаданский филиал | 685000, г. Магадан, ул. Портовая, 3 | 30101810000000000716 | 5000001042 | 044442716 | 23416789 | 1027700540680 |

| Мурманский филиал | 183039, г. Мурманск, ул. Рогозерская, д. 14 | 30101810600000000742 | 5000001042 | 044705742 | 22617534 | 1027700540680 |

| Нижегородский филиал | 603006, г. Нижний Новгород, ул. Белинского, д. 106А | 30101810900000000703 | 5000001042 | 042227703 | 25681946 | 1027700540680 |

| Ростовский филиал | 344011, г. Ростов-на-Дону, пр-т Буденновский, д. 97/243 | 30101810900000000205 | 5000001042 | 046015205 | 53537378 | 1027700540680 |

| Тульский филиал | 300034, г. Тула, ул. Революции, д. 5А | 30101810300000000750 | 5000001042 | 047003750 | 14365797 | 1027700540680 |

| Саранский филиал | 430005, Саранск, ул Льва Толстого, д. 14 | 30101810100000000754 | 5000001042 | 048952754 | 32362762 | 1027700540680 |

| Ставропольский филиал | 355008, Ставрополь, пр-т Карла Маркса, 3/1А | 30101810100000000762 | 5000001042 | 040702762 | 32664405 | 1027700540680 |

Структура Сбербанка

За компанией числится 16 отделений и более 90 филиалов по всей территории России. Sberbank обладает иерархичной структурой, основанной на подчинении территориальных отделений центральному Московскому филиалу.

Таблица 1.

| Наименование | Территориальный охват |

| Московский | Москва |

| Среднерусский | Московская область (включая Тверь, Брянск, Калугу, Иваново и др.) |

| Северо-Западный | Петербург и Ленобласть. Мурманск, Калининград, Псков, Новгород, Вологда. Республики:

· Карелия · Коми |

| Байкальский | Забайкальский край. Республики:

· Бурятия · Саха |

| Волго-Вятский | Нижний Новгород, Пермь, Киров и Владимир. Республики:

· Мордовия · Марий Эл · Чувашия · Тува · Татарстан · Удмуртия |

| Дальневосточный |

Хабаровск, Приморск, Сахалин и Амур и Магадан. Еврейская автономия. Камчатский край. Чукотский АО |

| Поволжский | Самара, Ульяновск, Оренбург, Саратов, Волгоград, Астрахань, Пенза и прилегающие области |

| Сибирский | Новосибирск, Томск, Кемерово, Омск и прилегающие области. Республики:

· Алтай · Тыва · Хакасия |

| Уральский | Свердловск, Челябинск, Башкортостан

Курганинск и прилегающие области. Ханты-Мансийский и Ямало-Ненецкий АО |

| Центрально-Черноземный | Воронеж, Орлов, Липецк, Курск, Белгород, Тамбов и прилегающие области |

| Юго-Западный | Ростов-на-Дону, Краснодар, Ставрополь. Республики:

· Адыгея · Ингушетия · Дагестан · Карачаево-Черкесия · Калмыкия · Чечня |

Реквизиты центрального и территориальных отделений различаются.

Каждый бланк обладает:

- Банковским Идентификационным Кодом (БИК);

- Кодом Причины Постановки на учет в налоговой (КПП).

Расчетный счет: когда нужен

Данный реквизит является счетом коммерческого банка в Центробанке. Когда выполняется перевод средств по межбанковским счетам, Центральный банк делегирует средства с корреспондентского счета плательщика на счет получателя.

Расчетный счет открывается непосредственно в момент регистрации компании или фирмы. Для этого администрация делает запрос в банк. В свою очередь, администрация банка принимает к рассмотрению полный пакет документов от заявителя.

Если документы прошли процедуру согласования, то расчетный счет открывается без проблем.

Юридическим лицам актуальное законодательство запрещает проводить расчетные операции наличными. Исключение составляет ситуация, в которой партнеру или клиенту предстоит перевести менее 100 000 рублей. Но в мире бизнеса такими суммами руководители фирм оперируют редко.

Но даже в этой ситуации ответственное лицо не передает нужную сумму в кассу или бухгалтерию наличными. Он идет с ними в банк и осуществляет банковский перевод (платежную операцию) с использованием расчетного счета.

Это самый быстрый и надежный способ:

- перечислять текущие «платежки» во внебюджетные фонды;

- оплачивать услуги поставщиков оборудования или сырья;

- систематизировать общий бюджет компании;

- фиксировать наличные из разных источников для выплаты заработных плат персоналу, оплаты командировочных и представительских расходов.

Это вносит упорядоченность во все перечисления компании. А руководство всегда может отчитаться о потраченных средствах.

Реквизит состоит из 20 цифр. В уникальном наборе каждая из них несет в себе свою смысловую нагрузку. Это, например, форма собственности или используемая валюта. Без расчетного счета партнер попросту не сможет перечислить средства.

Общая характеристика

Корреспондентский счет используется в расчетах между финансовыми объединениями на основании . Российские банки могут заключать договоры на обслуживание с другими кредитными учреждениями, ЦБ РФ, а также иностранными партнерами.

Обязательным условием является раскрытие информации. Об открытии каждого нового корр. счета закон предписывает уведомлять Банк России. Сообщения необходимо направлять ежемесячно (абз. 2 ст. 28 закона 395-1). Владелец корреспондентской учетной записи наделен правом получения кредитов ЦБ РФ. Условия предоставления займов утверждены программами рефинансирования и приказами регулятора (например, , ).

Списание средств с к/с допускается с согласия владельца. Помимо распоряжения, основанием расходных операций служат обязательные акты государственных органов. Так, принудительное взыскание производится по исполнительным листам, решениям налогового органа, судебным приказам.

Корреспондентские отношения банки могут устанавливать с расчетными центрами офшорных зон. Однако заключение таких договоров должно осуществляться с учетом . Документ исключает безвозвратный вывод капиталов за пределы страны. Участники схем обязаны раскрывать информацию обо всех операциях. В практике сложилось три формы к/сч ():

- НОСТРО. Банк-респондент заключает договор с другой кредитной организацией.

- ВОСТРО. Учетная запись открывается в иностранном банке.

- ЛОРО. К этой категории относят счета, открытые банком другим финансовым организациям.

Правильное обозначение имеет значение только для учета операций. Отличия сводятся к смене договорных ролей. Экономическое же и юридическое содержание соглашений остается единым.

Корсчет при совершении SWIFT перевода

Единственным случаем, когда клиенту может потребоваться номер корреспондентского счета – совершение SWIFT перевода за пределы РФ. В этом случае банк-оператор перевода может запросить корреспондентский счет в Сбербанке, чтобы провести транзакцию через меньшее количество кредитных организаций.

Клиенты, использующие в международных переводах корсчет, экономят на комиссии

Чем меньше кредитных организаций будет участвовать в цепочке, тем меньшей будет и совокупная комиссия, взимаемая с клиента. Если корреспондентский счет банка А открыт в банке B, то SWIFT перевод будет совершен напрямую, без участия сторонних банков.

Так клиенты экономят на комиссии. Бывает, что отправляя одну сумму, клиент узнает, что получателю была выдана совершенно другая сумма, — намного меньше отправленной.

Это означает, что в цепочке участвовало несколько кредитных организаций, каждая из которых рассчитывает свой процент за совершение перевода.

Изменение корсчета происходит при каком-либо виде реорганизации банка, либо по одностороннему решению главного российского регулятора. На деятельность кредитной организации такие перемены никак не влияют на практике. Изначально корреспондентский счет для физического лица не имеет никакой информационной ценности, так как он никогда гражданами не используется.

Проблема заключается в том, что некоторые путают лицевые, расчетные и корреспондентские счета, не догадываясь, что это совершенно разные и никак не пересекающиеся понятия.

Физические лица используют лицевые счета, юридические лица — расчетные. Корреспондентские счета являются сугубо банковским инструментом.

Корреспондентский счет — что это

Корреспондентский счет можно считать полным аналогом вышеназванного реквизита. Однако он используется исключительно внутри финансового учреждения, например, банка. Требуется для осуществления ежедневных межбанковских транзакций.

В финансовом мире среди профессионалов реквизит часто сравнивают с физическим адресом квартиры. Если хотя бы одна цифра в счете (в «адресе») указана не правильно, то информация (в данном случае — денежный перевод) не будет доставлена.

По сути, данный реквизит является местом хранения бюджетных денег компании. Выполнить какую-либо операцию по расчетному счету можно только в одном случае: если на то имеется распоряжение уполномоченного лица или самого генерального директора.

Деньги, которые находятся на корреспондентском счете, защищены Центробанком. Корреспондентский счет открывается в региональном отделении Центрального банка.

Часто банки и финансовые учреждения взаимодействуют между собой напрямую. Однако на территории РФ их очень много. Поэтому для идентификации делового партнера используются корреспондентские счета. Система корреспондентских счетов делает выплаты упорядоченными.

Можно сказать, что корреспондентский счет в реквизитах — это способ управления ликвидностью. Он позволяет финансовому учреждению быстро рассчитаться с кредиторами. Это могут быть как юридические, так и частные лица. В любой момент по каждому из них может понадобиться выполнить возврат вклада. Если на коррсчету банка имеется достаточное количество средств, то возврат денег выполняется без проблем.

Виды корреспондентских договоров:

- ЛОРО. Так определяется счет, открытый сторонним финансовым учреждением в банке корреспонденте.

- НОСТРО. Так определяется счет, на котором хранятся деньги у других банков.

- ВОСТРО. Данный счет актуален, если требуется привлечение международного банковского учреждения.

Иногда можно обойтись и без корсчета. Например, когда операция выполняется внутри единой информационной системы.

Таким образом, расчетный счет требуется юридическим лицам или индивидуальным предпринимателям. А корреспондентский счет — это собственно счет банка.

Что такое расчетный счет

Расчетный счет открывают юридические лица и индивидуальные предприниматели для ведения бизнеса. С его помощью проводятся финансовые операции, прежде всего, уплата налогов. Помимо этого, законом запрещается проводить сделки по наличному расчету на сумму свыше 100 тысяч рублей, поэтому многие бизнесмены должны использовать расчетный счет. На расчетном счете лежат денежные средства, которые принадлежат компании или индивидуальному предпринимателю.

Главные задачи, которые выполняет расчетный счет:

- осуществление безналичных операций;

- перевод заработной платы работникам;

- обязательные перечисления в государственные органы.

Для того, чтобы открыть расчетный счет, необходимо обратиться в банковское учреждение или оставить онлайн-заявку на нашем сайте. После этого менеджер кредитной организации свяжется с отправителем и проконсультирует по условиям обслуживания. Счет открывается достаточно быстро, если предоставить весь пакет документов сразу. Стоимость открытия расчетного счета нужно узнавать у менеджера банка. Мы провели свой анализ банков и составили рейтинг самых выгодных предложений для открытия расчетного счета в 2020 году. В него вошли:

- Модульбанк;

- Точка;

- Тинькофф;

- Локобанк.

- переводить денежные средства поставщикам товаров и услуг;

- осуществлять обязательные переводы;

- снимать наличные деньги;

- получать безналичную оплату от юридических и физических лиц и прочее.

Имея расчетный счет в банке, можно подключить дополнительные банковские услуги: эквайринг, зарплатный проект, овердрафт, валютный контроль и прочее. Подробнее о расчетном счете можно прочитать на нашем сайте.

Закон не запрещает заводить несколько расчетных счетов, поэтому можно открыть их сколько угодно в разных банках.

Понятие расчетного счёта и его особенности

Расчётный счёт – место для хранения финансов бизнесменов. Средства в сохранности собраны в надежном месте и защищаются банком, однако их можно использовать в любой момент.

Все транзакции проводятся по запросу лица, открывшего его. Возможно открытие сразу двух и более счетов для ИП в нескольких организациях или в одной компании.

Многие предприниматели, выполняющие переводы, задумываются: номер счета – это расчетный или корреспондентский?

Основное назначение расчетного счёта – наличие быстрой и надежной возможности доступа к финансам. Доступ осуществляется с помощью разных каналов посыла распоряжений.

Можно оформить договоры на несколько счетов в рамках одного банка (к примеру, счет для транзакций с различными валютами или в зависимости от цели использования и хранения средств).

Транзакции, проводимые по расчётному счёту:

- Переводы на счет другого лица или государства (налогообложение).

- Пополнение наличными средствами.

- Снятие средств на бизнес или на собственные расходы.

Корреспондентский счет (к/с)

Кто знаком с банковской практикой знает, что расчетный и корреспондентский счет — разные понятия. В отличие от р/с корсчет — услуга, подразумевающая:

- Открытие аккаунта одной финансово-кредитной организацией в другом банковском учреждении.

- Получение услуги с ограниченными возможностями. При этом к/с находится в непосредственной связи с р/с.

Характеристики:

- Корреспондентских счетов в банке может быть несколько.

- На корсчет зачисляются не только личные средства, но деньги, которые направляются на р/с других компаний (характерно для банков).

- При перечислении денег на р/с компании желательно знать не только этот номер, но и корсчет банковского учреждения.

- Прямой обмен между двумя корсчетами, принадлежащими одному субъекту, запрещен.

- Администрирование к/с происходит посредством р/с.

Понятным языком расчетный счет в банке — номер офиса, а корсчет — номер здания, в котором он находится.

При оформлении платежных реквизитов прописывается:

- Р/с компании.

- Корсчет Центрального банка. При этом платежи могут направляться и через другие кредитные организации (не обязательно через ЦБ).

К/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-17 — код аккаунта в банковском учреждении.

- 18-20 — БИК финансово-кредитной организации.

Корреспондентский счет в банке бывает 2-х видов:

- Приходный. На него только поступают деньги от других клиентов, а пересылка с него осуществляется только на р/с хозяина.

- Расходный. Сюда только поступают средства с р/с владельца. Пересылка с этого корсчета возможна в двух направлениях — на корсчет держателя или другим субъектам.

К/с различаются по начислению процентов:

- Проценты не начисляются. При таком варианте снижается популярность к/с, а движение наличности становится более активным, что нежелательно.

- Проценты начисляются по общим правилам. Появляется шанс использовать к/с для решения финансовых задач. Клиент оформляет кредит в учреждении и направляет средства на к/с. Во избежание цикличного оборота средств банки делают так, чтобы уровень к/с был выше уровня р/с.

- По к/с начисляются повышенные ставки. Недостаток — усложнение банковской системы, из-за чего этот вариант применяется редко.

Что такое корреспондентский счет Сбербанка?

Что такое корсчет

Корреспондентский счет банка – это индивидуальный номер, состоящий из 20 цифр. На нем сохранена история всех операций. В первую очередь он в себе несет информацию о состоянии банковского баланса, который так необходим контролирующим органам.

Например, по данным корреспондентского счета Сбербанка Центральный Банк решает, насколько безопасную деятельность осуществляет коммерческий банк, не имеет ли он признаков банкротства. Ведь в случае отрицательного баланса на корсчете Сбербанк не сможет выполнять операции по переводу денег между пользователями.

Такой номер есть не только у Сбербанка, но и у любого другого коммерческого банка в России. И для каждой банковской организации он присваивается в индивидуальном порядке и носит уникальный характер. Данные по К С в Сбербанке России и других банках являются открытыми и общедоступными. Их можно посмотреть на официальных сайтах банковских компаний.

Но баланс счета и проводимые операции доступны только для Центрального Банка, а также для крупных инвесторов или аудиторских компаний, оказывающих соответствующие услуги.

Информация, зашифрованная в корсчете

Как мы уже говорили ранее в этой статье, корреспондентский счет состоит из 20 цифр. И номер для корреспондентов в РФ формируется следующим образом:

- первые три цифры характеризуют принадлежность счета к российской зоне. Это обычно 201 или 301;

- затем зашифрован индивидуальный банковский счет;

- последние три цифры совпадают с номером БИК.

БИК – это банковский индивидуальный код, который, как и корсчет, назначается ЦБ. БИК содержит от 7 до 9 цифр. Он также входит в число обязательных реквизитов для распознавания платежа. Как узнать БИК банка? Это также открытая информация, которая может быть размещена на сайте в платежных документах, личном кабинете или в отделениях компаний.

Корреспондентский счет физически привязан к определенному региону. Корсчет Сбербанка расположен в Москве. В банковских реквизитах часто указывается информация о местоположении счета, но для перевода достаточно указывать только цифры.

Может ли корсчет поменяться?

Такое решение принимает Центральный Банк России, а коммерческие банковские компании обязаны подчиняться. Поэтому и БИК и корреспондентский номер могут быть в любой момент изменены

Клиенту стоит обращать внимание на актуальные данные

В случае, если допустить ошибку в общих реквизитах, т. е. БИКе, КС или ИНН, то деньги не смогут быть переведены и не дойдут до адресата, они будут возвращены отправителю. А все путешествие денежных средств может занять до 10 рабочих дней.

Обычно БИК и корсчет меняются из-за смены в названии банка или изменения юридического местонахождения. В любом случае все решения диктуются именно ЦБ.

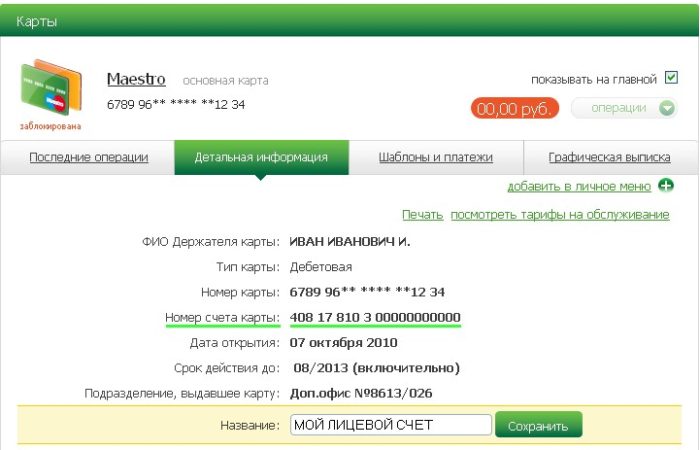

Как узнать реквизиты Сбербанка

Стоит разделять общие и индивидуальные реквизиты. Общие реквизиты могут понадобиться, если осуществляются переводы между сторонними банковскими организациями или оплата совершается через платежные системы. В общие реквизиты входят:

Также заполняются индивидуальные реквизиты владельца расчетного счета, т. е. непосредственно клиента банка, куда должны поступить деньги. Поэтому стоит разделять понятия корреспондентского (общего) и расчетного (индивидуального) счета. Для совершения операции значимым условием может выступать назначение платежа. Например, перевод денег в пользу погашения кредита по договору.

К С для Сбербанка России можно уточнить на сайте банковской компании. Это можно сделать следующим образом:

- выбрать раздел «Отделения и банкоматы». Он расположен вверху сайта, рядом с эмблемой Сбербанка России;

- далее кликнуть на раздел «Информация о банке». Первый пункт меню под эмблемой;

- слева появится вкладка «Реквизиты», кликнув на которую можно обнаружить полные банковские реквизиты Сбербанка – корсчет, БИК и прочее.

Но если операции выполняются внутри одного банка, то знание общих реквизитов может не понадобиться. Например, если клиент с карты Сбербанка переводит деньги на карточку клиента в Сбербанке, то достаточно будет указать только номер кредитки.

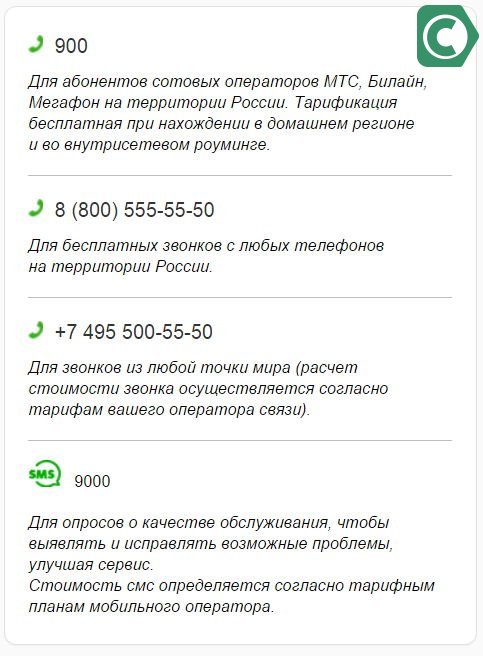

Дополнительно общие реквизиты можно уточнить, позвонив на горячую линию или обратившись в отделение банковской компании. Помимо этого, требуемые данные доступны в банкоматах и терминалах Сбербанка.

На данный момент для Сбера определены следующие реквизиты:

- Корсчет: 30101810400000000225;

- БИК: 044525225;

- КПП: 773601001;

- ИНН: 7707083893.

В случае оплаты кредита потребуется дополнительно указать свой личный номер, открытый для погашения. Если платеж совершается стороннему лицу на карту Сбербанка, чей номер неизвестен, значит, дополнительно следует написать номер счета карты, в пользу которой осуществляется операция.