Коэффициент-дефлятор для налога на имущество физлиц

Содержание:

- Право на льготы и вычеты

- Как рассчитать налог на имущество?

- Льготы

- Как рассчитывается налог

- Математические формулы рассчитывается налог на квартиру

- Порядок расчета налога на квартиру

- Пример расчета налога на имущество

- Пример расчета по кадастру

- Налог на имущество: пример расчета

- Налоговая база: теперь их две

Право на льготы и вычеты

Если льгота предоставляется впервые или ошибочно не учтена фискальным органом при составлении уведомления, то необходимо подать в налоговую службу заявление по форме, установленной приказом ФНС РФ № ММВ-7-21/897@ от 14.11.2017 года.

Подать заявление унифицированной формы возможно:

- по интернету с использованием личного кабинета;

- посредством почтовой связи;

- посетив фискальный орган;

- воспользовавшись услугами многофункционального центра.

В зависимости от вида имущества предоставляется вычет, а рассчитать налог на квартиру необходимо за минусом кадастровой стоимости определённого метража, исчисленного по площади в кв. м:

- платеж за комнату или несколько комнат – 10;

- наличие отдельной квартиры или части дома – 20;

- нахождение в собственности целого дома – 50.

Как рассчитать налог на имущество?

Для расчета суммы платежа применяется специальная формула: из кадастровой стоимости вычитают налоговый вычет, полученная разница умножается на размер доли и на налоговую ставку.

От кадастровой стоимости

Этот показатель берется из официального госкадастра недвижимости. Он обновляется первого января каждого календарного года. Кадастровая стоимость нового объекта устанавливается на момент, когда он был поставлен на учет. Эту информацию можно получить в отделении Росреестра, на территории которого расположена недвижимость.

Налоговый вычет

Он может быть разным и зависит от объекта недвижимого имущества. При расчете налога кадастровую стоимость по основным видам объектов можно уменьшить на определенную сумму, которая и называется вычетом:

-

для квартиры этот показатель уменьшается на стоимость 20 квадратных метров жилплощади;

-

для комнаты — на стоимость 10 квадратных метров;

-

для дома — на стоимость 50 квадратных метров;

-

для единого недвижимого комплекса, в состав которого входит хотя бы одно жилое помещение (жилой дом) — на один миллион рублей.

Размер доли

Зависит от того, каким образом и между кем было разделено имущество. В соответствии с долей рассчитывается налог для конкретного собственника недвижимости.

Налоговая ставка

Каждый субъект РФ устанавливает свою налоговую ставку, о которой можно узнать на сайте ФНС, зайдя в специальный раздел. В первую очередь она зависит от вида собственности и от стоимости имущества.

От инвентаризационной стоимости

Формула в этом случае иная. Инвентаризационную стоимость нужно умножить на размер доли, а затем — на налоговую ставку.

Инвентаризационную стоимость можно определить путем обращения в отделение БТИ, на учете в котором находится недвижимое имущество. Ставка зависит от субъекта РФ и колеблется от 0,1 до 2%. Ее конкретное значение можно уточнить на сайте ФНС. Муниципальная власть может применять дифференцированную ставку.

В результате сумма налога при расчете одним и вторым способом может сильно отличаться.

Обратите внимание!

Нужно помнить о том, что кадастровый способ станет через два года единственно возможным для расчета налога на недвижимое имущество.

Поэтому в тех регионах России, где еще не действует новый метод, может использоваться такая формула расчета: от кадастровой стоимости вычитается инвентаризационная, умноженная на понижающий коэффициент. К полученной сумме снова прибавляется инвентаризационная стоимость.

Благодаря использованию понижающего коэффициента в этом случае налог на недвижимость повышается не резко, а более плавно (на 20%) в год. В 2016 году такой коэффициент равнялся 0,2, в 2017 году он был в пределах 0,4, в следующем году повысится до 0,6, а в 2019 году — до 0,8.

С 2020 года будет окончательно использоваться кадастровый метод расчета.

Этот усредненный вариант применяется в тех случаях, когда налог, который был рассчитан по кадастровой стоимости, будет большим, чем сбор, рассчитанный на основании инвентаризационной стоимости.

Льготы

Льготы, которые полагаются владельцам недвижимости, перечислены в пункте 1 статьи 407 НК РФ. Льготными категориями признаются:

- Инвалиды I и II группы, инвалиды с детства.

- Участники ВОВ и иных боевых действий, проводимых для защиты СССР.

- Пенсионеры.

- Военнослужащие и члены их семей (в некоторых случаях).

- Герои РФ и СССР, имеющие орден Славы 3 степеней.

- Пострадавшие в катастрофе в Семипалатинске.

- Участники операций по испытанию ядерного оружия и ликвидации последствий использования ядерных установок.

В дополнение к перечисленным категориям льготы получат творческие работники. Им не придётся оплачивать налог за оборудованные для работы помещения. Граждане, в собственности которых имеются строения площадью до 50 м2 на участках под ИЖС или на дачных участках, также не должны ничего платить.

Льгота составляет всю сумму налога. Иначе говоря, наличие льготы освобождает владельца недвижимости от уплаты.

Важно: Получить льготу можно по заявлению на один объект по одному основанию. Наличие нескольких оснований не имеет значения.. Льгота относится исключительно к тем сооружениям, которые представлены в списке ниже:

Льгота относится исключительно к тем сооружениям, которые представлены в списке ниже:

- Жилые дома и доли в них.

- Квартиры и их части.

- Творческие мастерские и подобные помещения.

- Хозпостройки до 50 м2.

- Гаражи и машино-места.

По желанию местных властей перечень может быть расширен. В отношении остальных объектов льготы не могут быть применены. Освобождение не применимо к зданиям стоимостью более 300 миллионов и к объектам, являющимся торговыми, деловыми и иными центрами.

Наличие в собственности нескольких объектов недвижимости позволяет отказаться от самостоятельного заявления льготы: если несколько квартир собственника подпадают под налогообложение, то сотрудники ФНС применят льготу автоматически к той, сумма налога на которую является наибольшей.

Внимание: Если же гражданин желает самостоятельно определиться с выбором, то ему нужно уведомить службу до 1 ноября. Типовой вид уведомления закреплён соответствующим приказом ФНС.

Как рассчитывается налог

Многие собственники жилых помещений не знают, как рассчитать налог на квартиру самостоятельно, чтобы примерно ориентироваться к моменту оплаты и правильно распределять бюджет. Согласно последним изменениям в налоговом праве, с 2015 года для расчета налога требуется знать кадастровую стоимость объекта недвижимости. Как узнать кадастровую стоимость жилья, читайте тут. Общеустановленный коэффициент, который применяется к налоговой базе – 0,1%, однако муниципальные органы власти вправе увеличивать его до 0,3%.

Алгоритм расчета

Расчет налога на имущество осуществляется, исходя из следующих данных:

- площадь недвижимости;

- кадастровая стоимость одного квадратного метра;

- коэффициент.

Налоговые органы применяют налоговые вычеты площади, которая не облагается налогом:

- 10 квадратных метров для жилых комнат;

- 20 квадратных метров для квартир;

- 50 квадратных метров для частных домов.

Новый порядок исчисления налогов на недвижимое имущество освещен в видео

https://youtube.com/watch?v=5rGz-cHvoR4

Муниципальные органы власти городов федеральных значений вправе самостоятельно увеличивать налоговые вычеты (для городов: Москва, Санкт-Петербург, Севастополь).

Налог на дачу

Помимо квартир и частных домов, налогом облагаются также и дачи граждан РФ. Как рассчитывается налог на дачный земельный участок и на недвижимое дачное имущество читайте в статье https://realtyinfo.online/4294-raschet-naloga-na-dachnyi-dom-v-year-godu-poluchenie-lgot-na-uplatu-naloga.

- Необходимо узнать площадь имеющегося в собственности имущества. Данные прописаны в техническом и кадастровом паспорте. Например, площадь квартиры составляет 40 квадратных метров. Налогом будут облагаться после вычета лишь 20 квадратных метров.

- Необходимо узнать установленную в регионе стоимость одного кадастрового метра жилой площади. Например, этот показатель установлен в размере 35000 рублей.

- Самостоятельно налоговая база рассчитывается путем перемножения площади и стоимости квадратного метра: 20*35000=700000 рублей.

- Окончательно налог рассчитывается умножения полученной налоговой базы на коэффициент: 700000*0,1/100=700 рублей ежегодно.

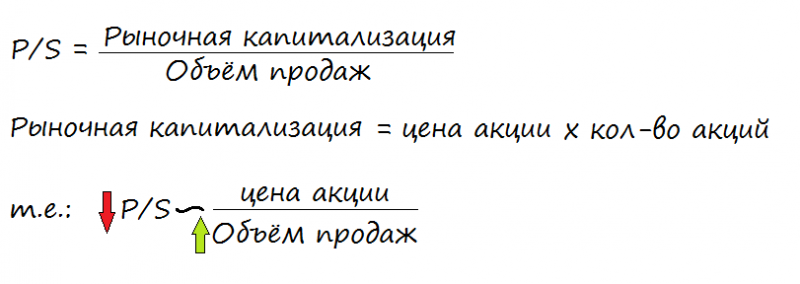

Математические формулы рассчитывается налог на квартиру

Ежегодный налог на квартиру в собственности в 2019 году будет начисляться и выплачиваться на основе показателя, утверждённого властями региона, а с 2020 года исключительно по кадастровой стоимости.

Кадастровый налог на квартиру или иную единицу недвижимости рассчитывается арифметическим путём:

| Платёж, подлежащий перечислению в бюджет за текущий 2019 год по отдельной единице недвижимого имущества |

= |

Кадастровая стоимость индивидуального объекта |

— |

Налоговый вычет, определяемый стоимостью вышеуказанного метража |

* |

Установленная по территориальному местонахождению недвижимости ставка в 2019 году |

Инвентаризационный налог на обособленную единицу недвижимости определяется расчётным методом:

| Налог к оплате в бюджет за 2019 год по каждой отдельно расположенной единице недвижимости |

= |

Инвентаризационная стоимость обособленного объекта |

* |

Коэффициент – дефлятор, установленный Приказом Минэкономразвития на 2019 год |

* |

Ставка, установленная по территориальному расположению недвижимости в текущем налоговом периоде |

При наличии нескольких налогооблагаемых единиц недвижимости окончательный платёж для перечисления по соответствующему коду рассчитывается арифметическим суммированием платежей по каждому объекту с учётом предоставляемых федеральных и местных льгот.

Если возникновение права собственности и налоговое обязательство, соответственно, произошло не с момента календарного начала года или в течение налогового периода имело место прекращение существования в связи с ликвидацией, то значение, рассчитанное по вышеприведённым формулам, корректируется путём умножения на понижающий коэффициент для расчёта налога на недвижимость. Показатель равен отношению месяцев нахождения в собственности единицы недвижимости на 12 месяцев. Если появление или утрата права произошли на протяжении половины месяца, то месяц из расчёта исключается, если объект находился в собственности свыше 15 дней, то месяц включается, как полный.

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2020 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2020 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

2015 — 0,2;

2016 – 0,4;

2017 – 0,6;

2018 — 0,8.

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2020 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

-

Вид объекта налогообложения.

-

Местонахождение объекта.

-

Кадастровая стоимость.

-

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Пример расчета налога на имущество

Проводится вычисление и для земельных участков. Норма прописана в 389 ст. НК России. За основную цену, чтобы рассчитать налог, берутся сведения из единого реестра. Если были внесены изменения в земельный участок, то учитывается кадастровая стоимость участка – земельный налог на дату изменений.

Отметим: увеличить размер сбора – мера не популярная, но иногда применяемая, чтобы наполнить казну. В РФ установлено правило, что пересматривается фактически не сам налог, а кадастровая оценка раз в 5 лет.

Посмотрите на пример расчета налога, поняв, что именно вносится в формулу.

Согласно правилам, проводя предварительный расчет, располагайте на дальнейшую уплату в казну 0,1% от показателя. Это касается жилых помещений, хозпостроек, не более 50 кв.м, объектов подсобного хозяйства.

Увеличенная кадастровая стоимость, процент – налог будет выше и по прогнозам аналитиков может достигнуть до 20%.

Пример расчета по кадастру

Московское предприятие находящееся упрощенной системе налогообложения владеет зданием кадастровой стоимостью 20 млн. руб. Формула, по которой рассчитывается налог на имущество– КС * С / 100, где КС – кадастровая стоимость, С – ставка налога.

Сумма авансового платежа за квартал составит 20 000 000 * 1,5 / 100 / 4 = 75 000 руб.

Поскольку кадастровая стоимость практически равна рыночной, то сумма налога будет существенно выше, чем та, что рассчитана по первому варианту. Поэтому собственникам следует внимательно сравнивать реальные характеристики объекта с указанными в перечне, а также учитывать другие нюансы, которые могут влиять на исчисление налогового платежа.

Налог на имущество: пример расчета

Рассмотрим пример расчета налога на имущество организаций.

Пример расчета налога на имущество организаций

Компания «Сигма» владеет торговой сетью в Москве и Московской области. Обособленные подразделения в Подмосковье арендуют здания и помещения и не ведут отдельных балансов.

На счете 01 «Основные средства» у «Сигмы» числятся следующие объекты и участки:

- земельный участок в Подольске, на территории которого планируется построить торговую базу (не признается объектом налогообложения на основании подп. 1 п. 4 ст. 374 НК РФ);

- здание в Юго-Западном районе столицы, в котором расположен офис компании;

- здание многоэтажного гаража автомобильной стоянки, используемой как для собственных нужд, так и для нужд жителей Москвы (по этому имуществу полагается льгота — 100%-е освобождение от налога на основании подп. 9 п. 1 ст. 4 закона г. Москвы от 05.11.2003 № 64);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (офисная техника, подъемники), относящиеся к 1–2-й амортизационным группам (это имущество не облагается налогом в соответствии с подп. 8 п. 4 ст. 374 НК РФ);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет до 2013 года;

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет после 2013 года (это имущество не облагается налогом на имущество в г. Москве в 2018 году на основании п. 31 ч. 1 ст. 4 закона г. Москвы № 64, ст. 2 закона г. Москвы от 21.02.2018 № 4).

ВАЖНО! Движимое имущество с 2019 года не облагается налогом на имущество. Подробности см

здесь.

Условимся, что для указанных зданий нет оснований для расчета налога от кадастровой стоимости.

Как рассчитать налог по кадастровой стоимости, узнайте в материале «Пошаговая инструкция по расчету налога на иущество с кадастровой стоимости».

Перед тем как считать налог на имущество, бухгалтер должен найти данные для подстановки в формулу. По окончании года в бухгалтерии сложились следующие показатели по имуществу:

- Среднегодовая стоимость всего имущества, числящегося в составе основных средств, — 25 876 700 руб.

- Среднегодовая стоимость имущества, не подлежащего налогообложению (т. е. попадающего под действие льгот), — 18 570 000 руб.

По итогам отчетных периодов компания уплатила следующие суммы авансов:

1-й квартал — 40 189 руб.

Полугодие — 40 176 руб.

9 месяцев — 40 192 руб.

Теперь начнем подставлять в формулу имеющиеся данные.

1. Вычленяется из общего объема ту недвижимость, которая облагается налогом, то есть определяется объект налогообложения. Для этого из общей стоимости имущества вычитается стоимость не облагаемого налогом имущества:

25 876 700 руб. – 18 570 000 руб. = 7 306 700 руб.

Полученный показатель отразится в строке 190 раздела 2 налоговой декларации.

2. Исчисляется сумма налога за прошедший год.

Для того чтобы найти искомую сумму годового налога, рассчитанную налоговую базу умножаем на ставку налога. По Москве для организаций она равна 2,2%.

7 306 700 руб. × 2,2% = 160 747 руб.

3. Вычитаем из полученного значения налога все авансовые платежи:

160 747 руб. – 40 189 руб. – 40 176 руб. – 40 192 руб. = 40 190 руб.

Если в расчетах образуются значения с копейками, они округляются или отбрасываются по общему правилу.

В результате подлежащий уплате по итогам года налог на имущество бухгалтер ООО «Сигма» должен отразить в сумме 40 190 руб. по строке 030 раздела 1 декларации.

В Москве налог на имущество должен уплачиваться в те же сроки, в какие производится подача декларации. Иначе говоря, и представить декларацию за прошлый год в ИФНС, и уплатить налог компания должна до 30 марта года, следующего за отчетным.

Сроки сдачи отчетности и уплаты налогов из-за распространения коронавирусной инфекции перенесены. А для некоторых налогоплательщиков правительство спишет налоги и взносы за 2 квартал 2020 года. Подробнее о переносах узнайте в Обзоре от КонсультантПлюс. А о мерах поддержки бизнеса из пострадавших отраслей подробно рассказано в этом материале. Полный пробный доступ к системе К+ можно получить бесплатно.

Налоговая база: теперь их две

- До 2016 года базой налога на имущество была его среднегодовая стоимость.

Бухгалтерский учет, принятый в каждой организации, утверждает остаточную стоимость имущества с учетом амортизации, по которой и вычисляется данный налог. При этом учитывается остаточная стоимость на каждое первое число месяца в отчетном периоде, и делится на количество месяцев в периоде плюс один следующий (так как платеж производится до истечения 30 дней).

Пример расчета. Остаточная стоимость недвижимого имущества ООО «Сонет» составляла:

- на 1 января 2015 года – 26 000 руб.;

- на 1 февраля 2015 года – 25 600 руб.;

- на 1 марта 2015 года – 25 000 руб.;

- на 1 апреля 2015 года – 750 000 руб.;

- на 1 мая 2015 года – 740 500 руб.;

- на 1 июня 2015 года – 720 000 руб.;

- на 1 июля 2015 года – 710 000 руб.;

- на 1 августа 2015 года – 700 000 руб.;

- на 1 сентября 2015 года – 680 000 руб.;

- на 1 октября 2015 года – 680 000 руб.;

- на 1 ноября 2015 года – 670 300 руб.;

- на 1 декабря 2015 года – 660 000 руб.;

- на 31 декабря 2015 года – 650 000 руб.

Среднегодовая стоимость имущества составит: сумма за эти месяцы 7 037 400 руб. / (12 + 1 месяц) = 541 338, 46 руб.

- С началом года изменения, принятые ст. 378.2 НК РФ, объявили налоговой базой для отдельных видов недвижимого имущества их кадастровую стоимость на момент 1 января налогового периода. Это нововведение относится к такой недвижимости, как:

- торговые комплексы и помещения внутри них;

- офисные сооружения и помещения;

- нежилой фонд, который по кадастровым документам пригоден для размещения административных, торговых центров, предприятий общепита и бытового обслуживания;

- имущество иностранных предприятий, не действующих по постоянным представительствам;

- жилая недвижимость, не стоящая на балансе как объекты основных средств.

ВНИМАНИЕ! Федеральные власти могут сами определять типы имущества, где налог нужно рассчитывать, исходя из новой базы. Если предприниматель не принял во внимание нововведение и перечислил налог, исходя из среднегодовой стоимости, тогда как должен был считать его по кадастровой оценке, то, кроме доплаты по недоимке, его ожидает крупный штраф

Если предприниматель не принял во внимание нововведение и перечислил налог, исходя из среднегодовой стоимости, тогда как должен был считать его по кадастровой оценке, то, кроме доплаты по недоимке, его ожидает крупный штраф

Порядок вычисления налога по кадастровой оценке

Чтобы определить, по какому принципу рассчитать налог по новой базе, предприниматель должен последовательно пройти следующую процедуру.

- Узнать, принят ли в его регионе переход на новую налоговую базу.

- Уточнить относительно своей недвижимости, касаются ли ее критерии закона относительно налогообложения по кадастровой оценке.

- На официальном сайте своего региона найти свой объект недвижимости в перечне имущества, попадающего на налогообложение по новому принципу.

К СВЕДЕНИЮ! Если площадь, по факту используемая под деятельность, составляет меньше пятой части от суммарной площади недвижимости, то налоговой базой останется среднегодовая стоимость, даже если по остальным критериям недвижимость облагается налогом по кадастровой оценке.

Кадастровая оценка завышена?

Если предприниматель не согласен с суммой кадастровой оценки (обычно она указывается как максимальная), он может изменить ее, проведя независимое оценивание и подав заявление с его результатами в Росреестр. Если эта инстанция откажет, можно обратиться в суд, имея достаточно большой шанс на удовлетворения иска.