Налог на самозанятых в россии: особенности расчета и уплаты

Содержание:

- Вопрос-ответ

- Как понять, подпадаю ли я под понятие самозанятого гражданина

- Вход в ЛК «Возрождение»

- Как пользоваться симкой?

- Мобильное приложение банка Россия

- Как снять наличные с карты Сбербанка в Крыму?

- Как подключиться к Тинькофф Мобайл со своим номером?

- НПД в разъяснениях ФНС России

- Штрафы для самозанятых

- Как включить подсветку клавиатуры на ноутбуке на разных моделях ноутбука?

- Какие регионы поддерживают новый спецрежим

- Калькулятор кредита под авто

- Как оформить самозанятость

- Рекомендуемые вклады других банков

- Вход в личный кабинет Банка Россия

- Надо ли платить страховые взносы?

- Заказать звонок

- Ход эксперимента. Интерес властей регионов, ИП и самозанятых

- Пенсия у самозанятых

- Налог на профессиональный доход

- Примечания

- Каков размер процента для самозанятых?

- Крупнейшие страны и регионы по подписному капиталу и количеству голосов

- Как установить плуг на мотоблок

- Как платят налоги самозанятые и могут ли получить штраф за неисполнение данной обязанности

- Нюансы

- Адреса банкоматов

- Частые вопросы

- Что такое самозанятость?

- Страхование кредита

- Кредиты на карту — рейтинг 2020

- Где и как купить сим-карту Тинькофф Мобайл?

- Ожидания vs. реальность

- Офис и адреса

- Переходим с ЕНВД на НПД в 2020 году

- Лучший лак для волос

- Что выбрать в итоге — ИП или самозанятость?

- Заключение

Вопрос-ответ

Вопрос: можно ли быть самозанятым и официально работать?

Ответ: предполагается, что самозанятый гражданин работает на себя, т. е. сам является своим работодателем. В некоторых районах, где остро стоит вопрос безработицы, нетрудоустроенным гражданам предлагают поучаствовать в программе самозанятости с выплатой субсидии. Такая дотация равнозначна годовому размеру пособия для безработных. Использовать финансы разрешается только на развитие своего бизнеса, для получения нужны бизнес-план и экономическое обоснование.

Вопрос: может ли самозанятый гражданин заниматься розничной торговлей?

Ответ: да, перечень форматов деятельности в рамках патентной системы содержит розничные продажи. Однако есть ограничение: продавать можно только ту продукцию, которая произведена своими силами. Перепродажа в такой список не входит.

Вопрос: являются ли адвокаты или юристы самозанятыми гражданами?

Ответ: если человек имеет частную практику и работает адвокатом, нотариусом или юристом в собственных интересах, а не на государство, его можно считать самозанятым.

Как понять, подпадаю ли я под понятие самозанятого гражданина

Поскольку официальный исчерпывающий список самозанятых профессий в 2019 году по-прежнему отсутствует, понять, подпадает ли гражданин под понятие самозанятого, помогут некоторые законодательные критерии:

- отсутствует работодатель;

- не привлекаются наемные работники;

- лицо не относится ни к одной категории, упомянутой в ч. 2 ст. 4 закона № 422-ФЗ.

Кроме того, для признания самозанятым человек должен встать на учет в налоговом органе. Учет носит уведомительный характер, после получения уведомления налоговым органом производится регистрация. Налоговый орган сам уведомит заявителя в том случае, если осуществляемая им деятельность не подпадает под определение самозанятости.

Вход в ЛК «Возрождение»

Клиентам остальных операторов нужно отправить такое же сообщение на номер +79037976264. После чего в ответ поступит сообщение с временными логином и паролем, позволяющие начать пользоваться ЛК.

Откроется страница входа для введения полученных ранее логина и пароля, после необходимо нажать «Войти в систему»

Обратите внимание, полученные данные необходимо сменить в течение суток.

Вход с мобильного приложения

Для авторизации в мобильный банк «Возрождение» владельцам телефонов на базе Айфон и Андроид нужно скачать приложение в Google Play или AppStore, введя в поиске название.

Вход в личный кабинет банка «Возрождение» с мобильного телефона совершается также, как и на сайте – введение полученных ранее с помощью СМС логина и пароля.

Мобильная версия даёт клиентам такие же возможности, как и интернет-банкинг на официальном сайте.

Восстановление данных для входа в ЛК

Забыв данные для доступа в свой аккаунт есть два способа для восстановления:

- пройти процедуру регистрации снова;

- обратиться за помощью на горячую линию по номеру 8 800 755 00 05.

Как пользоваться симкой?

Симка Тинькофф, установленная в смартфон, позволяет не только совершать звонки и выходить в интернет. На сайте или в мобильном приложении можно выбрать дополнительные опции и настроить тарифный план под себя.

Какие услуги можно подключить?

Помимо базовых опций в свой пакет можно включить дополнительные сервисы. Вот основные из них.

Тинькофф Мобайл постоянно добавляет новые возможности для своих абонентов. Подробные условия по сервисам вы найдете на официальном портале.

Можно ли завести 2 номера на одной симке?

Такая возможность тоже есть. На одну симку Tinkoff можно дополнительно подключить виртуальный номер. Он стоит от 49 до 99 руб/месяц, в зависимости от региона. Это удобно – можно разделить общение по работе и личные разговоры.

По умолчанию исходящие звонки делаются с обычного номера. Но в приложении есть раздел, где доступны настройки. Там можно изменить параметры и выбирать, с какой симки сделать тот или иной звонок.

Как настроить переадресацию?

Абонентам доступна переадресация вызова на Тинькофф Мобайл. Например, если нет возможности ответить по своему телефону, с помощью этой услуги указывается номер, на который звонок должен перейти. Настройка функции зависит от операционной системы устройства.

- Для гаджетов на Android установка производится в разделе «Настройки». Далее нужно выбрать «Настройки вызовов» и «Переадресация».

- Те, кто пользуется «яблочными» девайсами, должны зайти в раздел «Телефон» и установить переадресацию там.

Пользователи ТМ нередко жалуются, что у них не получается настроить перевод звонка на другую SIM-карту. Активировать опцию нужно именно в своем смартфоне, тогда она подключается корректно.

SIM с новым номером

Стоимость выпуска

0 руб

Дополнительный номер

Есть

Пробный период

7 дней

Роуминг по РФ

Нет

Без скрытых услуг и подписок

Оформить

SIM со старым номером

*Подарок*

1000 руб

Совместимость

Для всех

Срок переноса номера

8 дней

Перевод с симки на карту

0%

600 минут, 20 ГБ, безлимитные СМС

Оформить

Мобильное приложение банка Россия

Как снять наличные с карты Сбербанка в Крыму?

Как подключиться к Тинькофф Мобайл со своим номером?

Для этого также достаточно оформить онлайн-заявку, на которую можно перейти по клику на желтую кнопку чуть выше. Переход осуществляется в среднем от 8 дней. Когда подключение к оператору Тинькофф пройдет успешно, вы получите СМС, после чего доступ к старому оператору блокируется и начинается отсчет работы карты покрытия Тинькофф Мобайл.

В заключение стоит сказать, что новый оператор на рынке сотовой связи будет не лишним, тем более, что он предлагает интересные опции. Будем надеяться, что со временем креатив технарей и маркетологов от Тинькофф не иссякнет и мы увидим еще больше инноваций и фишек, причем по доступной цене.

НПД в разъяснениях ФНС России

На отдельном сайте ФНС России представлен целый ряд разъяснений, касающихся общих и специальных аспектов нового добровольного налога (npd.nalog.ru). По мнению налоговиков, к самозанятым, которым подойдет новый режим, относятся, например, те, кто сдают квартиры в аренду посуточно или на более долгий срок (однако нельзя платить налог с доходов от аренды нежилого помещения), работают через электронные площадки, продают продукцию своего производства, проводят мероприятия и праздники, а также осуществляют юридические консультации и ведут бухгалтерию. Дальнейшие особенности мы будем рассматривать через призму двух последних категорий.

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

Налоговый вычет для самозанятых — это, по сути, аванс в размере 10 000, который государство даёт предпринимателю.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2020 году сумма взноса составляет 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией

Как включить подсветку клавиатуры на ноутбуке на разных моделях ноутбука?

Для проверки ее наличия следует просмотреть верхнюю линию клавиш. Довольно часто производители обозначают ряд F1-F12 специальными значками. С их помощью можно понять, для чего предназначена та или иная клавиша. В случае если подобные обозначения отсутствуют, то можно самостоятельно подобрать нужное сочетание. Для этого нужно зажать кнопку Fn и проверить поочередно каждую клавишу от F1 до F12. Кроме этого, данную функцию может активировать комбинация Fn+стрелка вправо, а также Fn+пробел.

На ноутбуках разных производителей и моделей данная комбинация может отличаться. Так на устройствах Asus необходимо набрать Fn+F4. Тогда панель клавиатуры начнет светиться. Для отключения придется зажать Fn+F3.

На ноутбуках Lenovo эта функция включается при помощи одновременного нажатия Fn+пробел.

Производитель Acer для этой цели предлагает использовать сочетание Fn+F5.

На ноутбуках фирмы НР подсветка клавиатуры включается так же, как и на устройствах Acer.

Какие регионы поддерживают новый спецрежим

В период с января по июнь 2020 года НПД можно платить в 23-х регионах. К ним относятся:

- города федерального значения: Москва, Санкт-Петербург;

- области: Волгоградская, Воронежская, Калужская, Ленинградская, Московская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская, Челябинская;

- края: Красноярский, Пермский;

- автономные округа: Ненецкий, Ханты-Мансийский Югра, Ямало-Ненецкий;

- республики: Башкортостан, Татарстан.

При дистанционной продаже товаров (например, по интернету), место ведения деятельности определяет самозанятый гражданин. Он должен выбрать между местонахождением продавца и местонахождением покупателя. Об этом говорится в письме ФНС от 18.11.19 № СД-4-3/23424@ (см. «Как самозанятому определить место ведения деятельности при торговле через интернет»).

Начиная с июля 2020 года, НПД разрешено применять во всех без исключения субъектах РФ.

Калькулятор кредита под авто

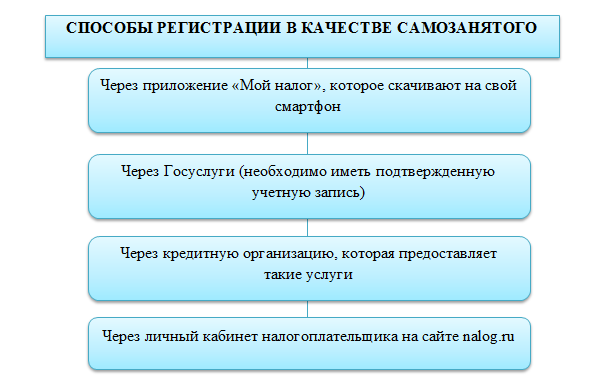

Как оформить самозанятость

Лица, которые соответствуют критериям для признания их самозанятыми и желают работать в легальном поле, вправе обратиться в налоговую инспекцию с соответствующим заявлением.

Осуществить его подачу можно следующими путями:

- непосредственный в ИФНС;

- через портал «Госуслуги»;

- через личный кабинет на сайте фискального органа;

- через приложение для мобильных телефонов «Мой налог».

Для регистрации достаточно лишь заявления и копии паспорта с фотографией.

Справка! Если регистрация осуществляется при помощи портала «Госуслуги», копия паспорта с фотографией не требуется.

Следует отметить, что дата постановки на учет соответствует дате подачи заявления. В целом, процедура оформления самозанятости максимально упрощена. Госпошлиной подача заявления не облагается.

Рекомендуемые вклады других банков

Вход в личный кабинет Банка Россия

Надо ли платить страховые взносы?

Самозанятые не обязаны делать взносы в Фонд обязательного медицинского страхования (ОМС), Пенсионный фонд и Фонд социального страхования.

В Фонд ОМС автоматически поступает часть налога на профессиональный доход.

Взносы в Пенсионный фонд России (ПФР) можно перечислять по желанию. Для этого нужно написать заявление в ПФР. Законом

минимальный размер взносов за год — в 2020 году это 32 448 рублей. Можно внести и меньшую сумму, но в этом случае в стаж засчитают не целый год, а количество месяцев, пропорциональное взносу.

Если вы работаете только как самозанятый и не отчисляете взносы в ПФР, у вас не накапливаются страховой стаж и пенсионные баллы. В будущем вы можете рассчитывать только на социальную пенсию или на те сбережения, которые сделали сами.

Если же самозанятый параллельно продолжает трудиться по найму, то часть его зарплаты в ПФР переводит работодатель.

Светлана не только дает частные уроки, но и преподает в школе. У нее идет стаж, и работодатель делает за нее взносы в Пенсионный фонд. Но чтобы пенсия была побольше, она решила дополнительно откладывать на нее самостоятельно в негосударственном пенсионном фонде.

В Фонд социального страхования взносы делать невозможно — но и не нужно. Ведь Фонд не будет оплачивать самозанятому отпуска и больничные листы.

Заказать звонок

Ход эксперимента. Интерес властей регионов, ИП и самозанятых

Простите, за каламбур, но трудно ошибиться, назвав НПД — налог для самозанятых «самым занятным налогом«. Ведь эксперимент вызвал очень живой интерес не только в регионах, где налог на профессиональный доход действует его можно применять гражданам и предпринимателям, но и в других субъектах Федерации, не участвующих в эксперименте. Часто предприниматели сходятся во мнении, что НПД близок «ИП на УСН» и тщательно взвешивают все «за и против». Многие сразу видят явную выгоду в переходе на применении налога на профессиональный доход. Некоторые даже пытаются найти возможность применять НПД, ведя деятельность на территории субъектов Российской Федерации, не включённых в эксперимент.

Интерес к спецрежиму «налога на профессиональный доход» проявляют и власти регионов, не участвующих в эксперименте. В частности (по непроверенным данным) Свердловская область подала «заявку» на участие в этом эксперименте. И власти Удмуртии тоже решили «добиваться» введения в республике специального налогового режима для самозанятых.

Список участников может расшириться в 2019 году

О вероятном расширении, в 2019 году списка участников эксперимента по установлению специального налогового режима «Налог на профессиональный доход сообщил «Парламентской газете» зампреда СФ Е. Бушмин. По его словам, с момента вступления в силу закона в палату регионов обратились уже несколько субъектов РФ, желающих присоединиться к Москве, Московской и Калужской областям, Татарстану.

Пенсия у самозанятых

Самозанятые пенсионные отчисления не делают.

Справка:

Пенсия бывает социальная и страховая (с накопительной). Те, кто не имеют права на страховую, выходят на пенсию на 5 лет позже остальных и им назначат социальную пенсию.Страховая выплачивается женщинам, достигшим 60 лет и мужчинам, достигшим 65, при наличии у них соответствующего стажа (в 2025 году не менее 15 лет) и баллов (в 2025 году не менее 30).Социальная назначается, тем, кому не хватает стажа или баллов, и происходит это на 5 лет позже, женщинам в 65 лет, мужчинам в 70.ИП зарабатывает по 1 баллу за каждый год работы и уплаты им страховых взносов, а самозанятый не зарабатывает ничего из этого.

Давайте посчитаем и сравним на примере, какую пенсию заработает человек, решивший заняться самозанятостью.

Допустим, речь о женщине 1985 года рождения.Начала работать в 23 года (с 2008 г, стаж 7 лет) с официальным окладом 30 000 р. В январе 2015 года уволилась и сделала ИП (стаж предпринимательства 4 года).

Данные для расчета:

- Для упрощения расчетов мы игнорируем индексацию показателей и все цифры берем по данным на 2018 год.

- Примерное количество баллов, которое за год зачислят человеку с зарплатой 30 000 р в 2018 году — 3.5.

- Средняя социальная пенсия в РФ на 2018 год — 9045 р .

- Минимальная пенсионная выплата на 2018 год в: Москве — 17500 р., Калужской обл. — 8708 р., Московской обл. — 9527 р., Татарстане — 9175 р.

- Страховая пенсия упрощенно считается так: 4805,11 (базовый размер страховой пенсии) + 81,49 * кол-во баллов + накопительная часть.

- Накопительная часть упрощенно считается так: все взносы делятся на количество месяцев «ожидаемой выплаты», в 2018 году это 246 мес.

- Если страховая пенсия не дотягивает до минимальной, платится минимальная.

Вариант 1. С 2019 года женщина работает как самозанятая. К наступлению пенсионного возраста (60 лет, 2045 год) она накопит:

- баллов 7*3.5 + 4*1 = 28.5

- стаж 7+4 = 11 лет

- накопительная часть (6% от всех страховых взносов): 30000*12*7/100*6=151200 р

Женщине не хватает стажа, поэтому на пенсию она пойдет на 5 лет позже (на самом деле на 4 года позже., так как ей не хватает всего 4-х лет стажа). При выходе на пенсию страховая пенсия женщины составит: 4805,11 + 81.49 * 28,5 + 614,63 = 7742,21 р. Так как страховая меньше минимальной во всех регионах эксперимента, то гражданке причитается доплата до прожиточного минимума в своем регионе.

Человеку с такими «исходными данными» я бы рекомендовала сначала заработать недостающие 4 года стажа оставшись как ИП, и только потом переводиться в самозанятость.

Вариант 2. С 2019 года женщина продолжает работать как ИП.

К 60 годам показатели будут такие:

- баллов 7*3.5 + 4*1 + 27*1=54.5

- стаж 7+4+27=38 лет

- накопительная часть — 151200

Этого хватит для назначения страховой пенсии в 60 лет. Расчет окажется примерно такой: 4805,11 + 81.49 * 54.5 + 614,63 = 9860,95

Всего хватает, чтобы выйти на пенсию в стандартный срок. Москвичке доплатят до 17500. Жительницам других регионов начислят рассчитанную сумму.

Итак, подведем итоги. Числиться ИП выгодно для того, чтобы набрать необходимые параметры для назначения пенсии пораньше. Когда всё набрано, необходимость чиститься как ИП отпадает, потому что «параметры», к сожалению, не сильно значимы для размера пенсии и в большинстве случаев не играют никакой роли.

Есть ли смысл бороться лично вам за пенсию — считайте и решайте конкретно для своей ситуации.

Налог на профессиональный доход

Примечания

Каков размер процента для самозанятых?

Оплата налога осуществляется по специальной льготной ставке относительно дохода предпринимателя:

- четыре процента, если самозанятый работает только с физлицами;

- шесть процентов, если доход идет от физических и от юрлиц.

Нужно понимать, что схема «доходы минус расходы» здесь не применима. Будет учитываться любая прибыль, которая проводится через программу «Мой налог».

Никаких других налогов, включая НДС, самозанятый не выплачивает. Декларация в условиях спецрежима не представляется. Онлайн-кассу устанавливать не нужно. Также самозанятым представляют налоговый вычет – 10000 рублей. Средства возвращают из полученных доходов: 1 процент тем, у кого ставка – 4 процента, и 2 процента работающим по ставке 6 процентов. Уменьшение налоговой базы происходит, пока не будет выбрана вся положенная сумма.

Так что, если предприниматель в этом статусе не озадачится сам накоплением денег на старость, он сможет претендовать лишь на социальную пенсию. Или должен самостоятельно встать на учет в ПФР, и направлять взносы. Иногда такая схема просто не имеет смысла. ИП на «упрощенке» может сокращать налог на сумму взносов, а налоговая ставка те же 6 процентов. При этом стаж идет, и нужные баллы копятся.

Крупнейшие страны и регионы по подписному капиталу и количеству голосов

В следующей таблице представлены суммы для 20 крупнейших стран по подписному капиталу и количеству голосов в Азиатском банке развития по состоянию на декабрь 2018 года.

| Ранг | Страна | Подписной капитал (% от суммы) | Голосование (% от общего числа) |

|---|---|---|---|

| Мир | 100 000 | 100 000 | |

| 1 | Япония | 15 571 | 12,756 |

| 1 | Соединенные Штаты | 15 571 | 12,756 |

| 3 | Китай | 6,429 | 5,442 |

| 4 | Индия | 6,317 | 5,352 |

| 5 | Австралия | 5,773 | 4,917 |

| 6 | Индонезия | 5,434 | 4,646 |

| 7 | Канада | 5,219 | 4,474 |

| 8 | Южная Корея | 5,026 | 4,320 |

| 9 | Германия | 4,316 | 3,752 |

| 10 | Малайзия | 2,717 | 2,472 |

| 11 | Филиппины | 2.377 | 2.200 |

| 12 | Франция | 2.322 | 2,156 |

| 13 | Пакистан | 2,174 | 2,037 |

| 14 | Объединенное Королевство | 2,038 | 1,929 |

| 15 | Италия | 1,803 | 1,741 |

| 16 | Новая Зеландия | 1,532 | 1,524 |

| 17 | Таиланд | 1,358 | 1,385 |

| 18 | Тайвань | 1.087 | 1,168 |

| 19 | Нидерланды | 1.023 | 1.117 |

| 20 | Бангладеш | 1.019 | 1,114 |

Как установить плуг на мотоблок

Прежде чем начинать настройку плуга, необходимо подготовить сам мотоблок и установить плуг на мотоблок. Для этого мотоблок помещается на место проведения работ, колеса с резиновыми шинами снимаются и устанавливаются стальные грунтозацепные колеса. Делается это с целью уменьшения буксования мотоблока при пахоте из-за сопротивления грунта.

После этого приступают к присоединению к навесному устройству имеющегося плуга мотоблока. Гайки крепления при этом следует затягивать не полностью, чтобы иметь возможность регулировки агрегата. Затем выполняется фиксация агрегата к крепежной серьге мотоблока двумя стальными штырями. По окончании этих операций можно начинать операцию регулировки плуга.

Как платят налоги самозанятые и могут ли получить штраф за неисполнение данной обязанности

Законодательно определены две ставки налога:

- 4% – при работе с гражданами;

- 6% – при работе с юрлицами.

Отчетным периодом в данном случае признается один месяц. Предоставлять налоговые декларации самозанятым нет необходимости.

Штрафные санкции предусмотрены в том случае, если самозанятый при оказании услуги или реализации товара не оформил чек. В этом случае за первое нарушение его могут оштрафовать на сумму, составляющую 20% от суммы невыставленного чека.

В последующем (если нарушение допущено повторно в течение полугода) гражданина оштрафуют на полную сумму невыставленного платежного документа. Каких-либо иных санкций в данном случае не предусмотрено.

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

Адреса банкоматов

Частые вопросы

?Могут ли заморозить вклады из-за коронавируса?

По словам главы Банка России Эльвиры Набиуллиной для моратория на снятие банковских вкладов нет никаких оснований. «Это невозможно ни юридически, ни правовым образом. Ни гражданский кодекс, ни законодательство банковское не позволяют вводить такие ограничения», — отметила глава ЦБ. Она подчеркнула также, что проблем с ликвидностью банковской системы нет. «Поэтому никакой необходимости, ни целесообразности, ни оснований для этого вообще нет», — сказала Набиуллина.

?Будут ли расти проценты по вкладам в ближайшее время?

Сейчас Банк России снижает ключевую ставку, а вслед за ней уменьшаются и проценты депозитов. Так что повышения доходности без скачка инфляции ждать не приходится.

Печальную картину уже давно рисует Председатель правления банка «ФК Открытие» Михаил Задорнов. По его словам, российское население впервые осознает, что в банковской системе ставки по депозитам могут быть и 4%, и 5%.

«Ясно, что российский гражданин, который в основном привык либо жилье покупать как инвестиционное вложение, либо хранить деньги в банках, будет уделять все больше внимания инвестиционным продуктам и инвестициям», — считает он.

?Застрахованы ли вклады физических лиц в МКБ?

Да, вклады застрахованы государственной корпорацией «Агентство по страхованию вкладов» на сумму до 1 400 000 рублей.

Что такое самозанятость?

Самозанятость – это очень удобная альтернатива ИП. Процесс регистрации проходит быстрее и проще, налоги ниже, не нужно терять времени на отчетность, не требуется устанавливать кассы, и даже социальные страховые взносы платить не обязательно. Налоговая ставка составляет всего 4% для физических лиц и 6% для юридических лиц и ИП. Оплата производится ежемесячно до 25 числа и только при наличии доходов.

Взвесив все плюсы и минусы самозанятости, можно уверенно утверждать, что при наличии такой возможности следует выбирать именно эту форму регистрации. Зарегистрироваться можно при соблюдении ряда условий:

- годовой доход не должен превышать 2,4 миллиона рублей;

- нельзя иметь наемных сотрудников;

- деятельность не должна быть связана с добычей ресурсов, реализацией подакцизной продукции и перепродажей товаров.

Изначально регистрироваться в качестве самозанятых можно было не во всех регионах, поскольку данная программа носит статус экспериментальной. Но в течение 2020 года список участвующих регионов постепенно расширялся, и на данный момент такая возможность есть у всех граждан РФ. Оформить самозанятость можно в режиме онлайн на сайте ФНС либо через свой банк, если он предоставляет соответствующую услугу.

Страхование кредита

Кредиты на карту — рейтинг 2020

Где и как купить сим-карту Тинькофф Мобайл?

Заполучить SIM-карту оператора Тинькофф Мобайл можно разными способами:

За перенос своего старого номера телефона на Тинькофф Мобайл оператор дарит 500 рублей на баланс. Перенос осуществляется в течение 8 дней.

Для того чтобы новому абоненту Тинькофф Мобайл выбрать номер, необходимо перейти в раздел «Красивые номера». Там есть как бесплатные варианты, так и те, за которые придется доплатить.

Получив SIM-карту в свое распоряжение, желательно скачать из AppStore или Google Play приложение «Тинькофф Мобайл» (если вы не сделали этого раньше), пополнить счет и выбрать интересующий вас тариф Тинькофф Мобайл. Как проверить баланс на Тинькофф Мобайл, читайте в другом нашем обзоре.

Ожидания vs. реальность

Самозанятость — возможность выйти из тени для фрилансеров — и мне это было приятно. Конверты и серые схемы — это не моё.

Самозанятость — возможность уйти в тень для опытных предпринимателей. Говорят — это и есть бизнес, детка. Налоговая оптимизация, нужно уметь вертеться. Наверное, суммы моих налогов были не такими большими, чтобы я завертелась, поэтому я многого не осознала. Но я точно почувствовала себя частью схемы налоговой оптимизации, и это было очень некомфортно.

Налоговый эксперимент организован просто отлично: приложение удобное, сервис развивается, банки подхватили тему и стали развивать собственные пакеты услуг для самозанятых. Думаю, это большой шаг в сторону развития предпринимательства как такового, простой и удобный способ попробовать начать своё дело, оказаться в шкуре бизнесмена. Те, кому понравится — пойдут дальше. Мне также кажется, что самозанятость — хорошая возможность для микропредпринимателей сделать шаг назад: вот был ты ИП, старался, вертелся, но зарабатывал мало, а деклараций и отчётов сдавал много. Устал. Но вместо того чтобы плюнуть на всё, перерегистрировался самозанятым, и стало легче, можно отдышаться и набраться сил для рывка. Самозанятость я использую сейчас в случае, когда работаю с надёжными проверенными клиентами на коротких проектах, особенно если они связаны с социалкой и благотворительностью — в таком случае мне совершенно не жалко облегчить их налоговое бремя.

Главное, я поняла, что люблю платить налоги, но ещё больше я люблю, когда за меня их платит работодатель.

С 1 января 2020 года налог на профессиональный доход можно будет платить на территории 23 регионов России (а было всего 4). Вот их список:

-

Санкт-Петербург;

-

Ленинградская область;

-

Москва;

-

Московская область;

-

Воронежская область;

-

Волгоградская область;

-

Калужская область;

-

Нижегородская область;

-

Новосибирская область;

-

Омская область;

-

Ростовская область;

-

Самарская область;

-

Сахалинская область;

-

Свердловская область;

-

Тюменская область;

-

Челябинская область;

-

Красноярский край;

-

Пермский край;

-

Ненецкий автономный округ;

-

Ханты-Мансийский автономный округ — Югра;

-

Ямало-Ненецкий автономный округ;

-

Республика Башкортостан;

-

Республика Татарстан.

Офис и адреса

Офисы в каждом городе России можно найти на официальном сайте, нажав кнопку в правом верхнем углу сайта. Вы можете найти ближайший офис в Москве, Санкт-Петербурге, Балашихе, Владимире, Волоколамске, Воскресенске, Всеволожске, Выборке, Гатчине, Горелово, Дмитрове, Домодедово, Егорьевске, Екатеринбурге, Жезезнодорожном, Звенигороде, Ижевске, Иствре, Казани, Калининграде, Кашире, Кириши, Клине, Коломне, Краснодаре, Ломоносове, Люберцах, Мытищая, Ножнем Новгороде, Новосибирске, Ногинске, Озерах, Омске, Орехово-Зуево, Павловском Посаде, Перми, Петергофе, Петрозаводске, Подольске, Раменском, Ростове-на-дону, Самаре, Саранске, Саратове, Сергеевом Посаде, Серпухове, Твери, Тольятти, Тосно, Туле, Челябинске, Чехове, Шатуре, Шаховской, Щелково и Ярославле

Обращайтесь в Ренессанс-страхование по круглосуточному бесплатному номеру телефона 8 (800) 333-8-800. Получите отличный уровень сервиса, связанного с услугами страхования жизни и имущества по оптимальной цене. Специалисты компании с удовольствием и пониманием дела ответят на все вопросы и проконсультируют в любой ситуации, связанной с услугами компании.

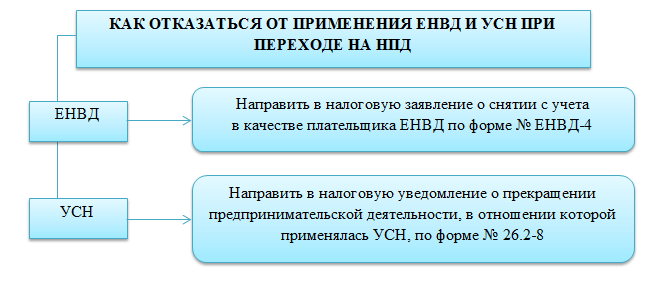

Переходим с ЕНВД на НПД в 2020 году

Итак, ИП применяет ЕНВД по определенному виду деятельности. Параллельно с ЕНВД у ИП в обязательном порядке есть еще один налоговый режим — ОСНО или УСН.

Ранее мы писали о совмещении ЕНВД и УСН:

- особенности совмещения;

- распределение расходов.

Если ИП совмещает ЕНВД и ОСНО, то смена этой пары на НПД потребует меньше документального оформления, чем смена ЕНВД + УСН на НПД.

Далее опишем переход с ЕНВД на самозанятость пошагово при условия совмещения ЕНВД с УСН. Если ИП совмещает ЕНВД и ОСНО, то алгоритм перехода аналогичен, кроме того, что относится к УСН. То есть отказываться от применения ОСНО путем подачи заявления не надо.

Шаг 1

ИП регистрируется в качестве плательщика НПД. Процедура бесплатная. Сделать это можно следующими способами:

В течение 6 дней налоговый орган может прислать отказ в постановке на учет. В противном случае считается, что ИП применяет НПД с даты подачи заявления. С этого же дня ИП может не платить взносы.

Шаг 2

В течение месяца с даты постановки на учет в качестве самозанятого ИП должен отказаться от применения ЕНВД и УСН, так как ИП на НПД не может совмещать режимы налогообложения.

Переходим с ЕНВД на НПД в 2021 году

Как ИП перейти на НПД с ЕНВД в 2021 году? В чем разница с 2020 годом?

Таким образом, если ИП хочет применять НПД с 2021 года:

- 01.2021 он подает заявление о постановке на учет в качестве самозанятого;

- в течение месяца подает уведомление о прекращении УСН, если совмещал ЕНВД и УСН.

Если ИП совмещал ЕНВД и ОСНО, то никаких дополнительных уведомлений подавать не надо — лишь зарегистрироваться как самозанятый.

Лучший лак для волос

Что выбрать в итоге — ИП или самозанятость?

Если начинающий бизнесмен работает в регионе, где разрешено платить НПД, у него есть выбор: получить статус самозанятого или стать предпринимателем на другом режиме. Каждый случай индивидуален, и дать универсальный совет невозможно.

На практике статус ИП и налоговые режимы, не связанные с уплатой НПД, выбирают те, кто планирует вести дело «на широкую ногу». А именно наращивать обороты, нанимать персонал, расширять торговую сеть и проч. А вот самозанятыми в 2020 году, как правило, становятся люди, для которых заработок является побочным. Это сотрудники компании, в свободное время занимающиеся чем-то еще (выпечкой на продажу, стрижкой животных и проч.). Еще один пример — домохозяйки. Для них главное — это уход за ребенком, а мелкий бизнес (продажа украшений ручной работы, матерчатых кукол и т.д.) является дополнением.

Заключение

Перечисленные мной в конце статьи плюсы пока перекрывают минусы. Единственный фактор, все еще сдерживающий широкое распространение режима на всех самозанятых граждан в России, – это ограничение срока действия эксперимента. Наша национальная традиция, которую власти только укрепляют с каждым годом – не доверять правительству, ждать от него ужесточения условий, санкций и других методов “закручивания гаек”.

Но нелегально вести бизнес домашним кондитерам, мастерам по маникюру, репетиторам, нянечкам, фрилансерам и прочим самозанятым людям, я думаю, с каждым годом будет все сложнее и сложнее. Государство нуждается в поступлениях в бюджет. Если их не может дать реальный сектор экономики, будут трясти теневой.

Что думаете о новом спецрежиме? Стоит переходить на него или нет?