Что такое etf и как они работают простыми словами

Содержание:

- Понятие ETF

- ETF фонды — что это такое и как работает

- ETF с кредитным плечом

- Калькулятор одобренной суммы

- пока устраивает

- Где купить ETF?

- Davaka — Услуга платная

- Шаг 2 — Потери на налогах

- Как образовывается и работает exchange traded fund

- ? Плюсы ETF-ов

- В чем выгода для инвесторов

- Непрофессионализм, отсутствие обратной связи

- Выгрузка из ЗУП 3.1 в БП 2.0 документов на выплату зарплаты, отражения в учете. (Отражение зарплаты в бухучете, ведомость на выплату в банк, в кассу, через раздатчика, перечислением)

- Настройка соответствий подразделений ЗУП 3.1 и БП 3.0

- Основные показатели

- Профи Кредит вход в личный кабинет на profi-credit.ru

- Требования к Заемщикам

- Оформил кредит

- Способы инвестирования в золото

- Личная история

- Об МФО Profi Credit

- Открыл счет

- Отличный интернет-банкинг

Понятие ETF

Представьте ситуацию, что вы загорелись идеей сформировать себе капитал, вкладывая деньги в акции и облигации, т. е. превратиться в инвестора. Вы зашли через брокера на фондовую биржу, и от количества ценных бумаг закружилась голова (только на Московской бирже их более 200). После прочтения книг по инвестированию у вас прочно в голове засела мысль, что необходима диверсификация. Как же ее сделать?

Распределите имеющиеся у вас деньги по разным странам, валютам, размеру компаний, классу активов (акции, облигации, товар, недвижимость и пр.). Учтите, что некоторые акции не продают по одной штуке, а лотами из нескольких десятков и тысяч бумаг. Получается, для диверсификации своего портфеля вы должны иметь солидный первоначальный капитал.

Не забываем, что сформированный капитал нуждается в постоянном мониторинге, ребалансировке, т. е. нельзя оставлять его в неизменном виде на многие годы. Поэтому вооружаемся таблицами, графиками, статистикой, следим за мировыми новостями, слушаем аналитиков и постоянно пытаемся поймать низкие цены, чтобы купить, и высокие, чтобы продать.

При таком подходе к инвестированию рекомендую бросить вашу текущую работу, потому что времени на нее все равно не останется. Вы превратитесь в активного инвестора – трейдера. Но далеко не всем подходит такой вариант развития событий.

Мечта большинства – регулярно (например, раз в месяц) переводить деньги на свой брокерский счет, покупать ценные бумаги и забывать о них до следующего года. А через год пересматривать портфель и проводить ребалансировку, т. е. что-то докупать, что-то продавать в соответствии со своим распределением активов.

Именно для таких пассивных инвесторов и придумали в свое время ПИФы, а сейчас их активно вытесняют ETF. За последние 10 лет среднегодовой прирост последних составляет 25 %.

Индекс – это эталонный портфель, состоящий из ценных бумаг. Например, только из акций крупнейших компаний страны, облигаций, акций отрасли IT и пр. Изменение индекса сигнализирует о состоянии экономики той или иной страны, отрасли. Например, индекс МосБиржи год назад был равен 2 373,75, через год значение выросло до 2 791,74, т. е. рост составил почти 18 %. На начало 2019 года в него входило 40 компаний. Среди них Газпром, Лукойл, Сбербанк, Роснефть и другие гиганты нашей экономики.

В индекс S&P 500 входят акции 500 крупнейших компаний США. ETF на такой индекс включает в свою корзину акции всех 500 компаний. Согласитесь, что далеко не все могут сформировать себе аналогичную корзину в индивидуальном порядке. Элементарно денег не хватит. Вместо вас, это сделает крупная управляющая компания, у которой есть первоначальный капитал, чтобы такой индексный портфель создать. Частный инвестор покупает долю (акцию) этого портфеля и сразу становится владельцем всех 500 компаний США.

Одни акции растут, другие падают, точно так же ведет себя и ETF, т. е. почти полностью повторяет динамику изменения индекса. В этом и состоит его главное преимущество. Вам не надо ежедневно изучать аналитику, ждать благоприятной точки входа и выхода. Вы просто следите, как растут ваши акции ETF. В долгосрочной перспективе это неизменный процесс, даже если в течение года они падают.

ETF фонды — что это такое и как работает

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Английская аббревиатура ETF расшифровывается как Exchange Traded Fund – это фонд, торгуемый на бирже. Таким образом, ЕТФ — это биржевой фонд, инвестирующий в целевые активы, и акции которого имеют обращение на бирже. В структуре рынка ETF фондов можно выделить первичный и вторичный рынок.

Участником первичного рынка может являться только уполномоченное фондом лицо (крупные хеджфонды, инвест. компании и пр.). Это лицо может инициировать выпуск акций фонда, то есть обменять ценные бумаги, соответствующие составу фонда на акции ETF или приобрести их за деньги. Также участник первичного рынка может производить обратный обмен акций фонда.

На вторичном рынке могут работать как юридические, так и физические лица. В рамках вторичного рынка торговые операции совершаются аналогично акциям компаний. То есть осуществляется обычная биржевая торговля. Подписка и погашение акций здесь отсутствует.

В качестве активов в ETF фонде могут быть различные биржевые индексы, сектора экономики, инструменты с фиксированным доходом, валюты и сырьевые товары. Инструменты etf фондов торгуются как любые другие биржевые ценные бумаги, но их специфика имеет много сходных характеристик с паевыми инвестиционными фондами.

История ETF насчитывает чуть более 20 лет. Первый такой фонд был образован в 1993 году, имея активы на $464 млн., и отражал динамику самого известного индекса S&P 500. Через 7 лет, в 2000-м году, их было уже около 80-ти, а шестью годами позже – 359. В 2008-м году совокупные активы фондов ETF составили более $500 млрд. В последние годы ETF стали очень популярным инструментом диверсификации портфельных инвестиций не только крупных, но и средних инвесторов. Общее количество фондов сейчас составляет более 800, и их количество только увеличивается.

ETF с кредитным плечом

Кредитное плечо имеет двоякое значение, причем расходятся они настолько, что впору написать отдельную статью. Но здесь изложу кратко.

Когда инвестор делает вложения, он всегда рискует своими деньгами. Потерять их плохо, это факт. Но когда берешь кредитное плечо и цена идет против тебя, ты теряешь не только свои, но еще и заемные деньги. А их нужно вернуть кредитору. То есть убыток получается двойной.

Поэтому новичкам такие инструменты совершенно не советую. Когда существует риск не просто потерять капитал, а еще и выйти в минус, это не для начинающих. С плечом могут работать опытные инвесторы. Но вот они как раз чаще всего отказываются от использования заемных средств. Парадокс, не правда ли?

Калькулятор одобренной суммы

пока устраивает

Где купить ETF?

Так как ETF обращаются на бирже, то и купить их можно там. Для этого понадобится получить доступ к торгам. Через брокера.

Брокер — это посредник между инвесторами и биржей.

Алгоритм следующий:

- Выбираете надежного брокера с адекватными тарифами.

- Заключаете с ним договор на брокерское обслуживание (многие позволяют открывать счет онлайн, без посещения офиса).

- Пополняете счет и совершаете сделки (покупку ETF) через торговый терминал или мобильное приложение.

Биржевые фонды можно купить:

- на Московской бирже (доступ дает любой российский брокер);

- на бирже Санкт-Петербурга (не у всех брокеров есть выход);

- через иностранного брокера.

ETF на Московской бирже

Инвесторам доступны почти 3 десятка ETF и БПИФ. В основном на индексы акций и облигаций. Развитые (США, Германия, Англия, Япония, Австралия), развивающие (Китай, Россия, Казахстан) рынки.

Как от провайдеров (FINEX, ITI), так и крупнейших банков (Сбербанк, ВТБ, АЛЬФА, Газпромбанк).

ETF на Санкт-Петербургской бирже

На бирже Санкт-Петербурга производится торговля иностранными ETF. В данный момент доступны 77 фонда от ведущих мировых провайдеров:

- Vanguard;

- iShares;

- SPDR;

- Invesco.

Иностранные ETF

Количество ETF, доступных для покупки в России ничтожно мало. Проблема решается выходом на зарубежного брокера. В итоге инвестор получает доступ к нескольким тысячам мировых ETF. С более низкими комиссиями.

Иными словами. Владение иностранными ETF обойдется в разы дешевле. А вот суммарные комиссии за сделки + возможная обязательная месячная плата зарубежному брокеру в разы дороже.

В итоге, выход на иностранного брокера будет целесообразен при определенном размере капитала. От 10-15 тысяч долларов минимум.

Какие ETF можно купить? Какая у них доходность, расходы, дивиденды?

Есть 2 ресурса, на которых представлена информация по большинству мировых ETF. С возможностью фильтрации и поиска нужных фондов:

- etfdb.com;

- etf.com.

Davaka — Услуга платная

Шаг 2 — Потери на налогах

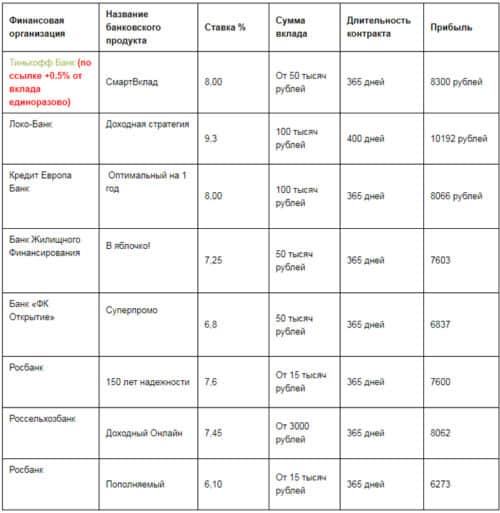

Акции входящие в индекс Московской биржи (и соответственно в ETF или БПИФ) — выплачивают дивиденды.

Это значит, что все поступающие в БПИФ дивиденды реинвестируются в полном объеме.

ETF FXRL от Finex — зарегистрирован в Ирландии. Его налоговая ставка на дивиденды — 10%.

ETF RUSE от ITI — зарегистрирован в Люксембурге. Налог на дивиденды, поступающие в фонд — 15%.

Насколько это важно? И как влияет на расходы?

Текущая дивидендная доходность индекса Мосбиржи — 6% (как и где посмотреть актуальное значение по дивам писал здесь).

Безналоговые БПИФ (TMOS, VTBX, SBMX) реинвестируют дивиденды без потерь. Увеличивая стоимость ETF на 6%.

FXRL от Finex потеряет на налогах 0,6%. По сути — это дополнительные расходы для инвестора.

RUSE выплачивает дивиденды (раз в год). Из-за этого имеет вообще двойное налогообложение:

- платит налог 15% при поступлении дивидендов внутри фонда (потери 0,9%);

- инвестор при получении дивидендов от фонда должен заплатить 13% (потеря еще 0.65%).

От первоначального размера дивидендов до инвестора ETF RUSE доходит только 74%.

В итоге, с учетом всех комиссий и налоговых льгот получается немного другая картина по выгодности фондов. Разница в расходах уже может отличаться в разы!

Табл. Расчет суммарных комиссий при владении фондами. При дивидендной доходности — 6%.

| Фонд | Плата за управление | Ставка на дивиденды | Потери на налогах | Суммарные расходы |

| RUSE | 0,65 | 15+13% | 1,55% | 2,2% |

| VTBX | 0,69 | 0,69% | ||

| TMOS | 0,79 | 0,79% | ||

| FXRL | 0,9 | 10% | 0,6% | 1,5% |

| SBMX | 1 | 1% |

Как образовывается и работает exchange traded fund

При выборе подходящего ETF эта информация особой пользы не принесет, но понимать, как работает фонд все же нужно. Сперва приведу список всех организаций, задействованных в работе:

- УК (управляющая компания). Именно здесь принимается решение о том, каким именно будет ETF. Чаще всего копируется какой-нибудь индекс, но встречаются и отраслевые фонды. Принципиальной разницы в их работе нет, меняется только структура портфеля ценных бумаг. Самые известные эмитенты в США – BlackRock, Vanguard, ProShares, Barclays, iShares, Velocity Shares, PIMCO, Fidelity, Direxion, Wisdom Tree, Guggenheim, State Street Global Advisors, First Trust.

- Регуляторы – в каждой стране он свой, в США это комиссия по ценным бумагам (SEC), в России – ЦБ, в Великобритании – FSA. Комплект документов, поданный провайдером, тщательно проверяется.

- Провайдер индекса. УК может самостоятельно купить акции, но за право использовать название индекса и копирование его структуры приходится платить. Провайдер индекса периодически обновляет его состав.

- Депозитарии – выполняют роль контролера. Эти организации фиксируют движение акций, следят за обеспеченностью каждого пая активами на счетах управляющей компании.

- Для вывода на биржу заключается договор с маркетмейкерами (крупные игроки – это банки и прочие финансовые организации). Они обеспечивают ликвидность и выводят акции на биржи.

Принцип работы

Выше показана схема, распространяющаяся на все ETF фонды. Для лучшего понимания разберем конкретный максимально простой пример:

- Предположим, мы хотим создать фонд и скопировать индекс S&P500. На это выделен капитал в $50 млн. Чтобы не составлять портфель самостоятельно, просто копируем состав индекса полностью. Эта информация открыта, в такой же пропорции распределяем средства и покупаем акции компаний. Назовем его, например, Easy Invest S&P 500.

- Происходит эмиссия акций и их листинг (размещение на биржах). Предположим, мы выпустили 100 000. Инвесторы начинают проявлять интерес: им выгоднее купить нашу акцию и получить таким образом портфель из множества бумаг различных компаний, чем покупать каждую в отдельности. Одна экономия на комиссии чего стоит.

- Если маркетмейкер хочет, чтобы для него была выполнена дополнительная эмиссия, он обязан предоставить взамен соответствующий по объему портфель ценных бумаг. Возможен обмен и в обратном направлении, то есть маркетмейкер отдает акции Easy Invest S&P 500, а взамен получает от нас акции компаний. Маркетмейкер может свободно продавать акции нашего фонда.

Теперь о том, как регулируется стоимость пая:

- Предположим, что акции ETF пользуются спросом и их стоимость стала существенно превышать цену портфеля бумаг.

- Крупный игрок покупает на фондовом рынке бумаги соответствующих компаний, меняет их у нас на акции ETF и продает их другим инвесторам. Он получает прибыль за счет разницы между ценами покупки акций компаний и продажи паев ETF. Так как избыточный спрос удовлетворен, стоимость портфеля и пая Easy Invest S&P 500 выравнивается. Точного совпадения не будет, но и большой разрыв исчезнет. Все сделки проходят через депозитарий.

Думаю, суть ясна. Учтите, что стоимость пая может не только расти, но и падать, так что гарантировать на 100% заработок нельзя.

? Плюсы ETF-ов

- диверсификация. Вы покупаете не одну-две-три-десять акций отдельных компаний, а доли в фонде, который владеет сотнями или тысячами акций или облигаций.

- ликвидность — ETF-ы можно покупать и продавать как обычные акции. Для больших ETF-ов нет проблем с покупкой и продажей.

- прозрачность — вы видите из чего состоит ETF и его стоимость каждый день, в любой момент.

- очень низкий порог входа. Вы можете начать инвестировать, имея в кармане несколько десятков долларов.

- легкость отслеживания — вам не нужно отслеживать 10-20-100 акций, вы следите за одним-двумя-тремя ETF-ами.

- низкие комиссии — комиссии за управление ETF-ами могут начинаться от 0.0Х% в год. У российских ETF комиссия за управление не более 1% от стоимости активов, а у Российских ПИФов, например, комиссия составляет 3-6% в год и еще вы платите высокие комиссии за вход и выход из позиции. Разница в 1-2-3% кажется незначительной, но на промежутке времени в 5-10-15-20 лет — это колоссальные суммы.

- вы не платите налоги до момента продажи ETF-а

- экономия времени на анализ — выбрать один ETF гораздо проще, чем проанализировать 3-5-10-100 акций.

В чем выгода для инвесторов

Начнем с того, что есть такая вещь — как статистика. Наука точная и основывается на исторических данных. Так вот по ней почти все инвесторы проигрывают рынку на длинных дистанциях.

Т.е. пытаясь найти более перспективные акции для роста, ловя все падения и фазы роста, инвесторы тратят кучу времени на анализ, отслеживание позиций и следя за экономическими новостями с целью переиграть рынок и заработать как можно больше денег. Конечно у некоторых это выходит и они получают более значительную прибыль, по сравнению с ростом рынка в целом. Но как правило, это не длится постоянно и если брать за период в несколько лет — практически все они проигрывают рынку.

Точную цифры не помню, но что-то в районе 93-97% всех инвесторов получают доходность меньше, чем растет рынок. Причем это касается абсолютно всех инвесторов: от мелких частных, до крупнейших с многомиллиардными активами, в распоряжении которых множество аналитиков и специалистов.

А теперь представьте, что у вас вероятность обыграть рынок — только 5%. Т.е. это заранее известная игра не в вашу пользу. А раз так, то наверное правильнее было бы купить все акции обращающиеся на рынке и просто ждать их роста, т.е. придерживаться стратегии пассивного инвестирования. Вернее сказать, следовать за индексом. Т.е. покупать акции именно в той пропорции, в какой они входят в какой-либо индекс. Например, индекс ММВБ — состоит из более 50 акций компаний, S&P 500 соответственно состоит из 500 акций. Есть индексы состоящие из гораздо большего количества акций.

Но здесь есть одна проблема, вернее несколько.

- Акции входят в состав индекса в определенной пропорции, имеет определенный вес в индексе. Допустим почти половина веса индекса ММВБ занимают всего 3 компании: Газпром, Лукойл и Сбербанк. Вес остальных намного ниже: от 3-5% до десятых долей процента. И для того чтобы точно купить акции в том же составе, нужно произвести определенные расчеты исходя из имеющейся на руках суммы. Т.е. определить на какую сумму вы должны приобрести акции Магнита, Газпрома, ВТБ и т.д.

- И скорее всего вам не удастся это сделать ввиду отсутствия достаточной суммы позволяющей купить все акции в необходимой пропорции. Для правильной покупки необходима сумма в несколько сотен тысяч, а то и миллионов.

- Несколько раз в год индексы пересматриваются. Какие-то компании добавляются, какие-то убираются из него. Либо меняется их вес в составе индекса. Следовательно, вам также нужно проделывать те же манипуляции и пересчитывать долю акций входящих в ваш портфель. И мы снова возвращаемся к пункту 1.

Это проблема достаточно просто решается приобретением ETF. Здесь собраны акции как раз в соответствии с индексом в аналогичной пропорции. При изменении состава индекса — также изменяется и состав ETF. Причем без вашего участия. Это и есть самое одно из самых главных преимуществ инвестиций в ETF, которое уже давно оценили во всем мире.

Еще несколько плюсов от инвестиций в фонды

- Высокая диверсификация. Покупая данные ценные бумаги, вы вкладываете сразу во всю экономики страны либо в отдельную отрасль. В случае самостоятельного инвестирования в отдельные акции, вы можете попасть в ситуацию, когда компания может обанкротится либо ее котировки могут значительно «просесть» процентов на 50-80%. Владея фондами, при такой ситуации ваши потери составят ничтожно малую величину, что-то в районе 0,1-0,5% от общей доле вашего портфеля.

- Низкая стоимость. Купить ETF можно за смешные деньги — 50-100 долларов будет вполне достаточно за минимальный пакет из 50-100 акций.

- Высокая ликвидность. Так как фонды торгуются на бирже, то к ним применимы те же принципы ликвидности как и к акциям, облигациям. Всего пару секунд на покупку/продажу нужных вам фондов.

- Простота. Вам не нужно быть гуру фондового рынка и разбираться во всех экономических тонкостях. Просто инвестируете деньги в нужную вам отрасль, страну.

Непрофессионализм, отсутствие обратной связи

Выгрузка из ЗУП 3.1 в БП 2.0 документов на выплату зарплаты, отражения в учете. (Отражение зарплаты в бухучете, ведомость на выплату в банк, в кассу, через раздатчика, перечислением)

Настройка соответствий подразделений ЗУП 3.1 и БП 3.0

Основные показатели

Основные показатели фондов:

- СЧА (стоимость чистых активов) – стоимость имущества фонда за вычетом предстоящих платежей. Величина СЧА говорит о том, насколько популярен этот фонд среди инвесторов.

- TER или размер комиссии. В долгосрочной перспективе разница даже в 1 % может существенно отразиться на результате инвестирования, поэтому надо выбирать фонды с минимальными комиссиями.

- Ошибка слежения показывает, насколько точно фонд следует за индексом. Чем меньше этот показатель, тем эффективнее работает УК.

- Волатильность выступает мерой риска. Показывает, насколько стоимость фонда может изменяться в годовом выражении. Инвестор принимает решение при высокой волатильности, готов ли он терпеть большие просадки акций.

- iNAV – отношение СЧА к количеству акций в фонде. Этот показатель рассчитывают для определения биржевой стоимости ETF.

- Корреляция – зависимость между классами активов. Показывает, насколько изменение одного класса влияет на изменение другого. Поясню на бытовом примере. Выросли цены на молоко, и кефир тоже подорожал. Корреляция высокая. Макароны растут в цене, а арбузы снижаются. Здесь наблюдается низкая корреляция. По возможности надо выбирать ETF с низкой корреляцией друг к другу.

Профи Кредит вход в личный кабинет на profi-credit.ru

Требования к Заемщикам

Оформил кредит

Способы инвестирования в золото

Золото — это наиболее надежный и удобный вид долгосрочного вложения капитала. Оно тоже может дорожать или дешеветь, но исторически его стоимость только увеличивается. Поэтому в долгосрочной перспективе всегда можно рассчитывать на стабильный рост цены золота.

Существует несколько способов инвестирования средств в золото.

Физическое золото

Это золото в слитках или монетах, которое можно купить в любом банке. Также банк предоставит свои услуги по хранению слитка. К минусам такого вида капиталовложения можно отнести:

- НДС, включенный в стоимость золота. Это значит, что при продаже слитка банку его стоимость будет меньше на 20%.

- Риск порчи и утраты при самостоятельном хранении.

- Хранение золота в банке подразумевает дополнительные расходы на аренду сейфа.

- При обратной продаже банк обязательно оценивает внешний вид слитка. При обнаружении на нем сколов или царапин, банк может снизить цену.

- Высокая разница между ценой покупки и ценой продажи золота.

Обезличенный металлический счет

Это счет в банке, на котором отражаются сведения о приобретенном золоте в граммах. Золото можно приобрести или продать в любой момент, не получая слитков на руки.

К плюсам такого вложения можно отнести:

- Отсутствие риска порчи или утраты слитка.

- Удобство покупки или продажи. Сделку можно осуществить в любое время в личном онлайн-кабинете или посредством мобильного приложения.

- Отсутствие НДС при обратной продаже.

- Бессрочность счета.

Однако ОМС имеет и свои недостатки:

- Обезличенные металлические счета не подлежат страхованию. Если у банка будет отозвана лицензия, права на золото придется восстанавливать через суд.

- Самостоятельная уплата владельцем счета НДФЛ путем подачи декларации. НДФЛ необходимо уплачивать в течение трех лет с момента приобретения золота или его эквивалента.

- Высокий порог вхождения.

- Большая разница между ценой покупки и продажи золота.

Фьючерсы на золото

Фьючерсный контракт — это биржевая операция с участием покупателя и продавца. Инвесторам доступны фьючерсы Лондонской биржи металлов и Токийской товарной биржи.

Достоинства фьючерсов:

- Низкий порог входа.

- Соответствие курса фьючерса уровню цены золота на мировом рынке.

- Отсутствие рисков, связанных с хранением металла.

- Контроль исполнения контракта биржей.

К недостаткам такого вида инвестирования можно отнести:

- Необходимость отслеживания срока закрытия фьючерса для его продажи и покупки нового.

- Финансовые затраты на гарантийное обеспечение.

- Возможные потери при колебаниях цены золота.

Инвестирование в FXGD ETF

К уже перечисленным выше преимуществам инвестирования в акции FXGD ETF можно добавить следующие:

- Начисление и удержание НДФЛ брокером.

- Возможность получения налогового вычета по НДФЛ для физических лиц в течение трех лет.

- Отсутствие необходимости самостоятельного хранения золота.

- Если у брокера отзовут лицензию, инвестор может перевести свои активы к другому брокеру без проблем.

В качестве минусов следует отметить:

- Необходимость открытия брокерского счета.

- Наличие комиссии за совершение покупки или продажи.

- Отсутствие обязательного страхования ETF-вкладов.

- Привязка к графику работы биржи. В любое время суток проводить операции с активами не получится.

Личная история

Что касается меня, то я ооочень консервативный или, иными словами, трусливый инвестор. Многие годы я держал свои сбережения в недвижке и на депозитах, т.к. боялся инвестировать в ценные бумаги. Но, недвижка — это рублевый актив, а рубль теряет половину стоимости каждые 5-7-10 лет, а инфляция также потихоньку проедала мои рублевые и долларовые сбережения.

И пришел момент, когда один страх, а именно страх потери большОй части сбережений на обесценениях и инфляциях победил другой страх — страх инвестировать в фондовый рынок. Я понял, что если я хочу обеспечить свою семью пассивным доходом, мне придется рисковать! И в этот момент у меня был нулевой опыт инвестирования на фондовом рынке и знания о нем близкие к нулю!

Тогда я решил, что буду ежемесячно инвестировать очень маленькую для меня сумму, чтобы получить опыт, избавиться от страхов и чтобы не потерять много денег сразу, если что-то случится. И это было одним из лучших решений в моей жизни! Потому что я убедился, что заработок на фондовом рынке реален, что для инвестирования не нужно быть мега инвестором, что большая часть страхов надумана из-за незнания. Я также понял, что потерял за годы страхов огромные для моей семьи деньги! Но лучше поздно, чем никогда!

После долгих поисков и изучения предмета я остановил свой выбор на ETF-ах, которые давали мне спокойный сон и позволяли стабильно зарабатывать в валюте. Итак…