Что такое капитализация вклада простыми словами?

Содержание:

- Как выбрать банк с капитализацией вкладов

- Создание шаблона

- Захват изображения в популярных интернет поисковиках

- Срок начисления процентов

- Пополнение счета своего телефона

- Периодичность начисления процентов

- Кому выгодна капитализация

- Плюсы и минусы капитализации депозита

- Сущность капитализации

- Сроки капитализации вкладов

- Что такое капитализация

- Капитализация вклада

- Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

- Как выбрать вклад с капитализацией процентов?

- Понятие и принцип действия

- Как рассчитывается величина вклада с капитализацией?

- Идеи для проведения досуга

Как выбрать банк с капитализацией вкладов

Выбирая лучший банк с капитализацией депозита, эксперты рекомендуют учитывать ряд параметров:

- Важным параметром является порог по срокам, сумме первоначальных инвестиций, определяющей размер прибыли.

- Многим предпочтительно оформление, ведение счета онлайн. Кредитные организации часто предлагают дополнительные привилегии по продуктам, оформленным через Интернет. Указанный способ также экономит время на посещение офиса, ожидание очереди.

- Не рекомендуется размещать накопления в молодых, ненадежных банках. Даже при условии страхования вкладов, следует учесть риск отзыва лицензии, что грозит возникновением проблем при получении собственных средств.

- Крупные инвестиции финансисты советуют размещать в разных банках на сумму – максимум 1,4 млн. рублей – максимальная страховая выплата при отзыве лицензии.

- Дополнительный аспект – возможность привязки карточного счета к депозитному продукту.

Банки с капитализацией вклада устанавливают свои сроки, поэтому в каждом финансовом учреждении следует внимательно ознакомиться с условиями.

Создание шаблона

Захват изображения в популярных интернет поисковиках

Срок начисления процентов

Доходность вклада с капитализацией напрямую зависит от периодичности начисления процентов. В общем случае – чем чаще банк начисляет проценты, тем больше сможет заработать вкладчик при той же процентов ставке.

Посмотрим, сколько можно заработать на вкладе с капитализацией, если банк начисляет проценты ежегодно, ежеквартально и ежемесячно. В качестве отчета возьмем всё те же 100 000 рублей, вложенные на 5 лет под 5% годовых:

- с ежегодной капитализацией – 127 628 рублей;

- с ежеквартальной капитализацией – 128 203 рублей;

- с ежемесячной капитализацией – 128 335 рублей.

Естественно, чем больше сумма вклада и выше ставка, тем больший эффект дает капитализация.

Пополнение счета своего телефона

Периодичность начисления процентов

Проценты по банковским депозитам должны выплачиваться клиенту по его требованию ежеквартально обособленно от суммы самого депозита, а невостребованные начисленные проценты автоматически увеличивают сумму вклада (ст.839 ГК РФ). Однако, договорами может быть предусмотрен иной порядок: в зависимости от выбранного банковского продукта проценты выплачиваются каждый месяц, квартал, полугодие или по окончанию срока действия соглашения.

Как начисляются проценты. В соответствии с Гражданским кодексом РФ дополнительный доход в виде процентов по договорам банковского вклада начинает начисляться со следующего дня после размещения денежных средств на депозитном счете и до дня возврата финансовых активов клиенту. Если списание средств осуществляется до окончания срока действия договора, то начисление процентов осуществляется до дня списания включительно.

При начислении процентов без учета капитализации сумма предполагаемого дохода вычисляется по формуле:

Sp – размер получаемой от размещения средств дополнительной прибыли

P – вложенные личные денежные средства клиента

I – годовая процентная ставка в зависимости от типа вклада

t – количество календарных дней, за которые будут начисляться проценты

K – количество дней в году.

Если, например, внести 15000 рублей на 5 месяцев под 10%, то доход клиента составит: 15000 * 150 * 0,10 / 365 = 616 рублей 44 копейки.

Как считать «сложные проценты». При капитализации процентов по вкладу каждый следующий месяц проценты начисляются не только на основные личные средства клиента, но и на процент, начисленный в прошлых периодах. Формула для расчета «сложных» процентов выглядит следующим образом:

Sp – размер получаемой от размещения средств дополнительной прибыли

P – вложенные личные денежные средства клиента

I – годовая процентная ставка в зависимости от типа вклада

j – количество календарных дней в том периоде, за который будет осуществляться капитализация процентов

K – количество дней в году

n – число совершенных операций по капитализации процентов за весь срок действия банковского договора.

Практический пример. Клиент заключил с банком договор на размещение денежных средств в размере 15000 рублей на депозите на 5 месяцев под 10% годовых. По договору автоматически осуществляется капитализация процентов, которые начисляются ежемесячно. В этом случае число совершенных операций по капитализации процентов за весь срок действия банковского договора составит 5 раз, а количество календарных дней в том периоде, за который будет осуществляться капитализация процентов составит 30.

|

Месяц |

P |

I |

t |

Sp |

|

1 |

15000 |

10 |

31 |

127,40 |

|

2 |

15127,40 |

10 |

28 |

116,05 |

|

3 |

15243,45 |

10 |

31 |

129,46 1 |

|

4 |

15372,91 |

10 |

30 |

126,35 |

|

5 |

15499,26 |

10 |

31 |

131,64 |

|

630,90 |

Кому выгодна капитализация

Как финансовое учреждение, так и его клиенты получают определённую выгоду от капитализации процентов на счёте. Поэтому почти каждый вклад имеет эту опцию.

Плюсы капитализации для вкладчика

Такой вариант инвестирования привлекателен для тех, кто копит на большую покупку или откладывает на старость. Таким вкладчикам не нужно снимать деньги — вся накопленная сумма хранится в надёжном месте. Каждый отчётный период происходит автоматическое увеличение суммы вклада. Увеличивается срок хранения денег — растёт получаемый доход.

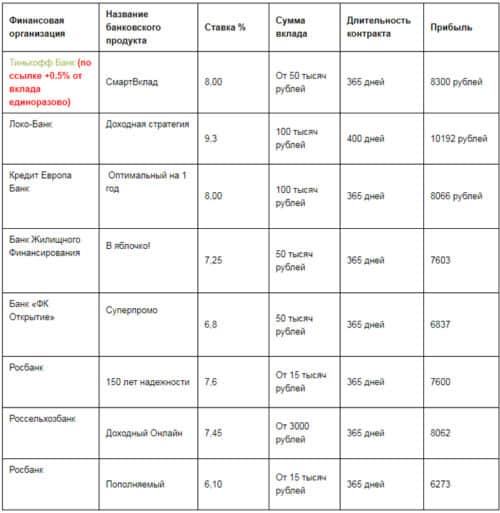

Для примера рассчитаем, какой доход получит физическое лицо по вкладу «Пополняемый» в Росбанке.

В приведённой выше таблице в столбце «Сумма вклада» чёрными цифрами написана процентная ставка без капитализации, красными — с подключением этой опции. Предположим, клиент положил на счёт 100 тыс. рублей сроком на 12 месяцев.

Для расчёта суммы, которую клиент получит в конце срока договора, используют следующую формулу:

T = S х (1 +N/12)^12 х r,

где:

- T — сумма на конец действия договора;

- S — размер первоначального взноса;

- N — процентная ставка, определяется в десятичном виде (например, при 5 % нужно 5/100 = 0,05);

- r — количество лет.

В нашем примере расчёт будет следующим: 100 000 х (1 + 0,051) = 105 100 ₽. Если же будет подключена капитализация, тогда за это же время будет получено: 100 000 х (1 + 0,0522) = 105 220 рубля. Разница составит 120 рублей.

На первый взгляд расхождение в суммах кажется незначительным. Однако для получения этой суммы клиенту ничего не нужно делать. Кроме того, продлевая срок действия договора расхождение будет всё более заметным.

Плюсы капитализации для банка

В свою очередь банки также получают собственную выгоду. Чем лучшие условия по вкладу они предложат клиентам, тем больше они смогут привлечь инвестиций для получения дохода. Если в двух банках предлагаются одни и те же проценты по вкладам, но только во втором добавляется ежемесячная капитализация, тогда вкладчики понесут свои деньги именно туда.

Большинство подобных предложений финансовых учреждений, по условиям договора, запрещает выводить средства со счёта на протяжении всего срока вклада. Это позволяет распоряжаться полученными деньгами, планировать будущие финансовые операции.

Плюсы и минусы капитализации депозита

Существование различий между капитализацией по вкладу и по вкладу и процентам подразумевает и наличие у каждого варианта своих преимуществ и недостатков — как для финансовых учреждений, так и для клиентов.

Плюсы капитализации процентов по вкладу:

Владелец депозита в долгосрочной перспективе получает больше денег

Само собой разумеется, что «проценты на проценты» выгоднее, чем «проценты на вклад»; при этом важно понимать: чем меньше размещённая в банке сумма и чем короче срок хранения, тем меньше прибыли получит вкладчик — вне зависимости от выбранного им варианта.

Обычно финансовые учреждения предлагают клиенту, выбравшему капитализацию процентов, более высокие ставки и, как следствие, повышенный ежемесячный доход. Касается это и валютных вкладов Сбербанка.

Банку выгодно держать все деньги вкладчика «при себе» до последнего, направляя их на заключение выгодных сделок

Следовательно, срок действия такого депозита будет проще продлить, заключив новый договор или внеся изменения в существующий.

Минусы капитализации процентов по вкладу:

- Чтобы заключить депозитный договор на самых выгодных условиях, владельцу денег придётся отказаться от возможности управления средствами, в том числе их снятия с текущего счёта (вплоть до окончания срока размещения). Причины, по которым банки стремятся как можно дольше не отдавать депозиты, описаны выше; единой процентной ставки не предусмотрено, поэтому любое финансовое учреждение вправе действовать в своих интересах, стимулируя клиентов к созданию долгосрочных вкладов.

- Хотя формально по окончании срока действия договора размещения депозита клиент должен получить все ранее начисленные проценты, на деле банки часто устанавливают штрафные санкции: выплату процентов только по вкладу или без учёта капитализации. Чтобы избежать неприятных разбирательств, вкладчику нужно заранее изучить условия договора — а после подписания строго им следовать.

Ещё один недостаток капитализации процентов — сложность расчёта окончательной суммы; с помощью какой формулы владелец денег может оценить свои перспективы, будет рассказано в предпоследнем разделе нашего материала.

Сущность капитализации

При решении вопроса что такое капитализация вклада в Сбербанке необходимо учитывать порядок перечисления процентов на счет. Капитализация подразумевает перечисление дохода по зафиксированной ставке на сумму, хранящуюся на депозите. Полученные за время размещения проценты складываются с общей суммой, при последующем начислении размер дохода вырастает при поддержании прежней ставки. Процент перечисленных сумм увеличивается при накоплении денежных сбережений.

Что значит эффективная ставка

Предусмотрено несколько разновидностей ставок с капитализацией:

- номинальная — указанная в документации ставка;

- эффективная — рассчитываемая по сложной формуле с учетом ежедневных перемен на балансе клиента.

Эффективная ставка рассчитывается по усложненной формуле, учитывая перемены на рынке и на счете. Показатель подсчитывается специалистами для оценки различий между срочной депозитной программой и сбережениями с капитализацией.

Виды капитализации в Сбербанке

В Сбербанке предлагаются следующие разновидности капитализации:

- Ежегодная — вид капитализации означает начисление процентов при завершении года (фактического с даты открытия счета или календарного). Вид расчетов в Сбербанке распространяется на продляемые в автоматическом порядке и срочные.

- Ежеквартальная — процентная ставка начисляется 1 раз в квартал (3 месяца).

- Ежемесячная — расчет дохода от капитализации будет происходить 1 раз в 30 дней.

- Договорная — периоды начисления процентных ставок прописываются в договоре по индивидуальному согласованию с клиентом, срок капитализации определяется в соответствии с предлагаемыми финансовой организацией продуктами.

Вклад с капитализацией процентов, проводимой 1 раз в месяц, более выгодный по уровню доходности. ежемесячно наиболее популярны среди банковских продуктов Сбербанка.

Сроки капитализации вкладов

Условия капитализации каждого конкретного вклада описываются в договоре, заключаемом между банком и клиентом.

Например, капитализация может производиться как раз в день или в неделю, так и раз в год или полгода. В России крайне сложно найти надежные вклады с капитализацией чаще чем раз в месяц, поэтому можно сказать, что подобная частота существует только в теории.

Чем чаще происходит капитализация, тем большую выгоду получит вкладчик. Убедимся в этом на примере вклада, открываемого 1 июля 2017 года на год с изначальной суммой 50 000 рублей, под 6% годовых.

| Сумма вклада на дату | Ежемесячная капитализация | Ежеквартальная капитализация | Капитализация раз в полгода |

| 01.08 | 50 255 | ||

| 01.09 | 50 511 | ||

| 01.10 | 50 760 | 50 756 | |

| 01.11 | 51 019 | ||

| 01.12 | 51 270 | ||

| 01.01 | 51 532 | 51 524 | 51 512 |

| 01.02 | 51 794 | ||

| 01.03 | 52 033 | ||

| 01.04 | 52 298 | 52 286 | |

| 01.05 | 52 556 | ||

| 01.06 | 52 823 | ||

| 01.07 | 53 084 | 53 068 | 53 045 |

Что такое капитализация

Капитализация — это прирост суммы вложений на величину рассчитанных за некоторое время процентов. Каждый расчётный период банк добавляет их к общему количеству денег на депозите. Сбережения и доходность вырастают.

В основе расчёта лежит сложная процентная ставка: процент начисляется на наращенный остаток каждый последующий период. Капитализация даёт вкладчику возможность получить больший доход.

В депозитах без наращивания ставки проценты насчитываются на первоначальный взнос и переводятся на отдельный счёт. Вкладчик может их снять. В основе расчёта лежит простая процентная ставка, когда процент начисляется только на основной остаток.

На сайте Сбербанка приводятся ставки, исчисленные для капитализированного процента и без него.

Депозит «Управляй»

Как видно из таблицы, эффективная ставка выше в случае размещения вклада с капитализацией процентов, чем без неё.

Виды капитализации вкладов

Капитализация происходит помесячно, поквартально, каждый год или по договору — когда банк и клиент договариваются об иных сроках присоединения процентных доходов. Чем меньше срок, тем более быстрыми темпами растёт доход, поскольку увеличение основной суммы происходит чаще.

Для оценки доходности вложений используют эффективную процентную ставку, которая показывает, сколько составит итоговая ставка за всё время, пока деньги находятся в отделении банка.

Для вычисления эффективной процентной ставки с капитализацией каждый месяц применяют формулу:

Рассмотрим пример:

- взнос — 10 тысяч рублей;

- срок — 1 год;

- процент — 8 % годовых;

- капитализация — ежемесячно.

Вычисление эффективной процентной ставки:

Для расчёта эффективной ставки с капитализацией дохода по кварталам используют формулу:

Следующая ситуация:

- взнос — 10 тысяч рублей;

- срок — 1 год;

- процент — 8% годовых;

- капитализация — поквартально.

Рассчитаем эффективную процентную ставку:

Итоговый процентный доход за год с наращением помесячно получился выше на 0,06 %, чем для вклада с ежеквартальным наращением. В первом примере выгода 830 рублей за год, во втором — 824 рубля. Если размещать деньги на больший срок, то и доход получится больше.

Определим доходность по той же ставке для вклада без капитализации:

10000*8%/100% = 800 рублей.

По каким вкладам в Сбербанке есть капитализация

В Сбербанке помесячное наращение доходов выполняется по вкладам: «Сохраняй», «Пополняй», «Управляй», детским и пенсионным депозитам. Поквартальная капитализация установлена по вкладам: «Социальный», «Подари жизнь». По некоторым депозитам установлена минимальная сумма взноса. Так для вклада «Управляй» — 30 тысяч рублей, для «Подари жизнь» — 10 тысяч рублей, для других — 1000 рублей и ниже.

По всем этим видам депозитов вкладчик может сам определить условия: нужна ему капитализация или нет. Достаточно сказать о своём решении в момент оформления договора в отделении банка или проставить галочку рядом с соответствующим пунктом при размещении депозита онлайн.

По истечении времени договора клиент может его продлить.

Условия, позволяющие увеличить ставку:

- депозиты, заключённые онлайн, имеют ставки выше, чем заключённые в отделениях банка;

- срок — для более длительного времени размещения выше процент;

- взнос — чем крупнее сумма, тем выше ставка.

Пенсионная карта

Особые условия по капитализации Сбербанк предлагает пенсионерам. Пенсионеру не обязательно открывать вклад, чтобы получать капитализацию процентов, достаточно оформить пенсионную карту для зачисления пенсии. Для её получения надо обратиться в отделение банка. За её обслуживание не берётся плата. Клиенты пользуются картой: вносят дополнительные суммы, снимают деньги, а также получают доход. Минимальная сумма, которая должна остаться — 1 рубль. Однако процент по карте будет ниже, чем для других видов вкладов, — 3,5 % годовых.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью про заработок на играх с отзывами людей.

Капитализация вклада

Капитализация вклада – это увеличение первоначальной суммы на сумму начисленных процентов. При этом в следующем периоде проценты начисляются на первоначально вложенные денежные средства. По истечению срока действия договора банк просто перечислит основную сумму и начисленные проценты на текущий или карточный счет.

В договоре может быть также предусмотрено автоматическое продление вклада с капитализацией. Это означает, что в случае, когда вкладчик не обращается в банк в день окончания договора, он автоматически продлевается на тот же срок, а проценты будут присоединены к сумме вложения.

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Как выбрать вклад с капитализацией процентов?

При выборе депозита необходимо обращать внимание не только на стандартные условия размещения денег — процентная ставка, минимальный срок открытия, минимальная сумма размещения и так далее, — но также и на условия, связанные с самой капитализацией. Во-первых, далеко не все банковские организации предлагают начисление процентов еженедельно и тем более ежедневно

В основном банки предлагают ежемесячное начисление; в таком случае еженедельная или ежедневная капитализация становится существенным преимуществом, т.к. такая периодичность даст наибольший рост вклада

Во-первых, далеко не все банковские организации предлагают начисление процентов еженедельно и тем более ежедневно. В основном банки предлагают ежемесячное начисление; в таком случае еженедельная или ежедневная капитализация становится существенным преимуществом, т.к. такая периодичность даст наибольший рост вклада.

Во-вторых, не все организации предусматривают пролонгацию договора. Для тех, кто инвестирует в долгосрочной перспективе, это может стать минусом: при необходимости продержать деньги на счету еще в течение некоторого времени вкладчику просто откажут, мотивируя это условиями договора.

В-третьих, крайне важен параметр снятия и пополнения средств. Для тех, кто желает активно вести свой депозитный счет, данный параметр и вовсе становится ключевым, т.к. от этого зависит целесообразность ведения счета.

Таким образом, определившись с собственными целями и желаниями, вкладчик может обратить внимание на те параметры, которые именно для него играют крайне важную роль. Популярные вклады с капитализацией от других банков.

Популярные вклады с капитализацией от других банков.

Популярные вклады с капитализацией от других банков.

Понятие и принцип действия

Например, вы положили 10 000 руб. под 5 % годовых на обычных условиях. Это значит, что через год вы можете снять 10 500 руб. Но вы решаете оставить их на счете, не снимая. Тогда через 2 года у вас прибавится еще 500 руб., через 3 года еще 500 руб. и т. д.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

При условии ежегодной капитализации через 1 год вы также получите 10 500 руб., через 2 года вы уже снимете 11 025 руб., через 3 года – 11 576,25 руб.

Все мои расчеты были сделаны по очень простой формуле:

Через 1 год мы получим: 10 000 * (1 + 0,05) = 10 500 руб.

Через 2 года: 10 000 * (1 + 0,05)^2 = 11 025 руб.

Через 3 года: 10 000 * (1 + 0,05)^3 = 11 576,25 руб.

К определению капитализации я уже обращалась, когда разбирала понятие депозита и его отличие от вклада. Сравнила его со снежным комом: чем выше первоначальная сумма денег на счете и дольше срок накопления, тем выше доходность. Но не только от этих двух факторов зависит эффект, а еще и от периодичности начисления процентов на счете. Посмотрим, как это влияет на изменение суммы по депозиту.

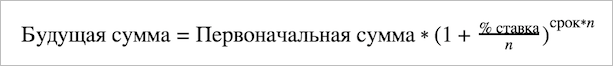

Как рассчитывается величина вклада с капитализацией?

Расчет размера вкладов с капитализацией в общем виде производится по формуле дисконтирования:

БС = НС * (1 + α)t,

где БС и НС – соответственно будущая и начальная сумма,

α – величина %, добавляемого по истечении установленного периода;

t–количество периодов, после завершения которых нужно определить сумму с капитализацией.

Начисления в зависимости от предусмотренных договором условий размещения вкладов могут производиться ежегодно, ежеквартально или ежемесячно, либо однократно по завершении всего времени пользования депозитом. В последнем случае происходит увеличение только сумм вкладов, а не процентов. Во всех остальных вариантах капитализируются и начисления, и непосредственно сами вклады.