Функции центрального банка рф

Содержание:

- Монетарная политика ЦБ

- Кредитная функция банков

- Сущность центральных банков и основные цели их деятельности

- Задачи центральных банков относительно инфляции

- Пример отзыва лицензии

- Эмиссия денег

- См. также

- Динамика стоимости 41 Рубля в Сумах

- Роль Банка России в экономическом развитии страны

- Факторы определения роли ЦБ в экономике государства

- Цели и функции ЦБ

- Характеристика надзорных полномочий Центрального банка РФ

- Правовой статус Центрального банка России

- Что такое ЦБ?

- Наименование

- Кредитно-денежная политика

- Центробанк сегодня

- Функции Центрального банка

- Как появился Центробанк?

- Департамент развития и продаж

- Особенности деятельности Банка России

- Месторасположение и руководство Центрального банка РФ.

- Взаимодействие с финансовыми и госструктурами

Монетарная политика ЦБ

Многие ключевые задачи и функции ЦБ коррелируют с монетарной политикой государства. Эта закономерность характерна как для Центробанков развитых государств в целом, так и для ЦБ РФ. Ключевые направления монетарной политики, которые выделяют современные исследователи, таковы:

- поддержание стабильности цен,

- денежная эмиссия,

- обеспечение конкурентного курса национальной валюты,

- решение социальных задач — таких как снижение уровня безработицы.

Центральные банки, выстраивая стратегии реализации монетарной политики, определяют целевые показатели по каждому из отмеченных направлений работы. Например, это может быть желаемый курс национальной валюты, уровень безработицы, темпы инфляции и т. д. После чего они осуществляют регулирование банковской системы с целью обеспечения соответствия ключевых ее показателей желаемым значениям.

В развитых государствах основные функции и операции ЦБ в части монетарной политики сконцентрированы на достижении приемлемых показателей инфляции и занятости граждан. Приоритет данных задач во многом связан с запросами общества: население страны прежде всего будет приветствовать возможность покупать товары при минимальном росте цен, а также устраиваться на работу по желаемой профессии. Основная сложность, сопровождающая функционирование ЦБ в этой части — в условиях капиталистической экономики низкий уровень безработицы, во многом являющийся результатом динамичного развития хозяйства, может сопровождаться высокими темпами инфляции.

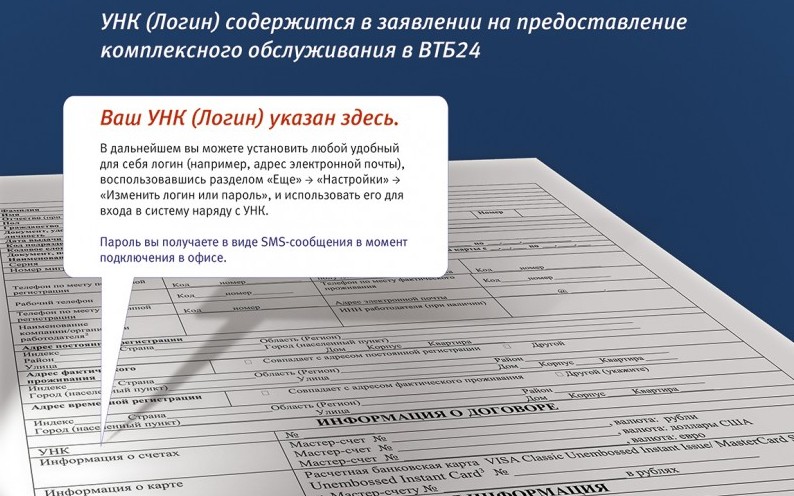

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

Сущность центральных банков и основные цели их деятельности

Определение 1

Центральный банк – это юридическое лицо, на которое возложены обязанности по разработке и реализации денежно-кредитной политики государства, по обеспечению работы платёжной системы, по регулированию финансового сектора национальной экономики.

Из определения следует, что центральный банк представляет собой институт, у которого существует особый, публично-правовой статус. Он рассматривается как один из органов денежно-кредитного регулирования, представитель денежных властей государства.

Однако, как показывает практика, центральный банк официально не признаётся одним из органов государственной власти. Он считается независимой организацией, которая самостоятельно определяет направления и характер своей деятельности, несмотря на то, что его формальным собственником может считаться правительство страны.

Название центрального банка обусловлено тем, что это определение включалось в название коммерческих банков, которые в XIX веке имели филиалы и представительства, открытые за пределами родного города/региона. В большей степени эта практика закрепилась за банками, которым была предоставлена монополия на денежную эмиссию. Именно эти банки и были прообразом современных центральных банков.

Считается, что деятельность центрального банка должна быть направлена на достижение цели, которая бы в максимальной степени соответствовала общественным интересам. Конечная цель центрального банка зачастую прописывают в конституции страны, более детально она расписывается и разъясняется в законодательных актах, регулирующих деятельность центрального банка.

Многие страны мира по-разному подходят к формулировке целей деятельности национального центрального банка. Обобщая мировой опыт, можно сказать, что в большинстве случаях деятельность центрального банка направлена на достижение следующих целей:

- обеспечение ценовой стабильности;

- поддержание устойчивого курса национальной валюты;

- осуществление регулирования, контроля и надзора за функционированием банковской системы страны;

- принятие участия в реализации общей экономической политики государства (содействие экономическому росту, максимизация занятости и т.д.).

Задачи центральных банков относительно инфляции

Задача Центрального банка страны – держать постоянный баланс с помощью этого показателя. Слишком высокое значение, несомненно, остановит скачок цен, но при этом замедлит финансовый рост. И, наоборот, слишком низкие показатели помогут насытить экономику большим количеством дешевых денег, но при этом инфляция становится угрожающе неконтролируемой, что впоследствии неминуемо приведет к изменению стратегической модели планирования.

Вместе с тем, учетная ставка является индикатором для инвесторов. Данные могут как привлечь, так и оттолкнуть потенциально заинтересованную компанию. Одно дело, когда всегда можно рассчитывать на помощь банковской системы страны. И совсем другое – когда для инвестиций необходимо использовать лишь свои собственные средства. Риски вырастают соответственно.

Пример отзыва лицензии

Например, в июле 2017 года у банка «Югра» была отозвана лицензия. А эта организация входила в тридцатку по размеру активов. Но политика по привлечению финансов у банка была очень агрессивная. Она заключалась в завышенной процентной ставке. Кроме того, шла слишком навязчивая реклама этого банка. Многие скажут, что это ведь хорошо, так как люди выигрывают – получают больше денег со своих вкладов. Но все средства, которые были таким образом привлечены, уходили по подложным документам в фирмы собственников банка.

В 2016 году банк получил убыток в 32,2 млрд руб. Что касается владельцев организации, то в 2013 году они были на шестой строчке в рейтинге популярного издания Forbes. Их называли королями российской недвижимости – только арендной платы они получали на 400 млн долларов, и только в Москве у них более 30 объектов торгового и офисного назначения суммарной площадью 1,8 млн м².

Эмиссия денег

Одной из самых главных функций, которую реализует Центральный банк Российской Федерации, является эмиссия денег – выпуск денежных средств в оборот, которые увеличивают их общую массу.

Задачами главного учреждения в этой сфере являются контроль над количеством денег в обороте, обмен негодных к употреблению (ветхих) банкнот, а также своевременная смена дизайна купюр для эффективного противодействия фальшивомонетчикам.

Данную функцию ЦБ сложно переоценить, ведь рубль является единственным возможным средством платежа на территории страны.

Выпуск денег осуществляется в наличном и безналичном виде.

Российская валюта не подкреплена ценными металлами, а также не имеет других соотношений эквивалентности.

См. также

Динамика стоимости 41 Рубля в Сумах

| Дата | День недели | Узбекский сум | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 41 Российского рубля в Узбекских сумах за неделю (7 дней) увеличилась на: +150,94 сўм (сто пятьдесят сумов девяносто четыре тийина). | ||||

| 5 декабря 2020 г. | Суббота | 5763,74 UZS | +27,85 UZS | +0,48% |

| 4 декабря 2020 г. | Пятница | 5763,74 UZS | — | — |

| 3 декабря 2020 г. | Четверг | 5735,89 UZS | +47,92 UZS | +0,84% |

| 2 декабря 2020 г. | Среда | 5687,97 UZS | +59,32 UZS | +1,04% |

| 1 декабря 2020 г. | Вторник | 5628,65 UZS | +55,94 UZS | +0,99% |

| 30 ноября 2020 г. | Понедельник | 5572,71 UZS | -25,03 UZS | -0,45% |

| 29 ноября 2020 г. | Воскресенье | 5597,74 UZS | -15,06 UZS | -0,27% |

| 28 ноября 2020 г. | Суббота | 5612,80 UZS | — | — |

| Дата | День недели | Узбекский сум | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 41 Российского рубля в Узбекских сумах за месяц (30 дней) увеличилась на: +241,08 сўм (двести сорок один сум восемь тийинов). | ||||

| 5 декабря 2020 г. | Суббота | 5763,74 UZS | +241,08 UZS | +4,18% |

| 5 ноября 2020 г. | Четверг | 5522,66 UZS | +48,81 UZS | +0,88% |

| Дата | День недели | Узбекский сум | Изменения | Изменения % |

|---|---|---|---|---|

| Стоимость 41 Российского рубля в Узбекских сумах за год (365 дней) уменьшилась на: -363,14 сўм (триста шестьдесят три сума четырнадцать тийинов). | ||||

| 5 декабря 2020 г. | Суббота | 5763,74 UZS | -363,14 UZS | -6,3% |

| 6 декабря 2019 г. | Пятница | 6126,88 UZS | +0,42 UZS | +0,01% |

Роль Банка России в экономическом развитии страны

Как свидетельствует изложенное выше, Центробанк – экономический мегарегулятор, оказывающий влияние не только на сферу финансов и банкинга, но и государство в целом. Он определяет и реализует все основные параметры кредитно-денежной политики государства. Монополия на эмиссию денег делает его единственным источником денежной массы. Центробанк ограничивает ставку рефинансирования и максимальные ставки по кредитам, обеспечивая игрокам рынка доступ к максимально комфортным в сложившейся ситуации условиям кредитования.

Задача ЦБ №1 – поддержание и защита государственной валюты, а также общей экономической стабильности. От его действий (или бездействия) будет зависеть курс рубля к доллару, евро, прочим валютам и состояние «здоровья» российской экономики. Для достижения этой глобальной задачи ЦБ проводит ряд мер, таких, например, как надзорно-контрольные мероприятия в отношении кредитно-финансовых институтов. Учреждения, не прошедшие такую проверку, исключаются из экономики страны.

ЦБ принимает меры по ограничению и удержанию инфляции, что прямо сказывается на благосостоянии и уровне жизни граждан. Также он обладает собственным аналитическим инструментарием, позволяющим прогнозировать дальнейшее развитие событий в мире экономики и строить политику действий согласно этому прогнозу.

Наконец, ЦБ является важным элементом вертикали власти. На текущий момент одной из основных задач руководство ЦБ считает минимизацию последствий воздействия глобального кризиса и наложенных на РФ санкций на экономику страны и благосостояние ее граждан.

Факторы определения роли ЦБ в экономике государства

Несмотря на схожесть решаемых задач, ЦБ в разных странах различаются по степени независимости от государства — прежде всего политической. Например, Федеральная резервная система США рассматривается как пример одного из самых суверенных финансовых институтов. В свою очередь, Немецкий федеральный банк — в числе тех кредитных учреждений, что в значительной степени аффилированы с государством. Однако, вне зависимости от того, каков фактический суверенитет Центробанка, ключевые функции ЦБ в большинстве государств в целом схожие. В числе таковых:

- эмиссия национальной валюты;

- обеспечение функционирования коммерческих кредитно-финансовых организаций;

- участие в реализации правительственных экономических программ;

- макроэкономическое регулирование;

- контроль над соблюдением законности работы финансовых организаций, работающих внутри страны;

- аналитическая работа в части выявления ключевых показателей эффективности экономики государства.

Безусловно, данные направления активностей ЦБ могут дополняться иными функциями, определяемыми исходя из специфики развития хозяйственной системы конкретной страны.

Цели и функции ЦБ

Центральный банк РФ, сокращенно ЦБ — это главный финансовый регулятор России, совместно с федеральным правительством разрабатывающий и осуществляющий денежно-кредитную политику государства, а также сосредотачивающий в одном гос. органе надзорные, карательные и регулирующие функции в отношении банковского и в целом финансового сектора национальной экономики.

Регулирующий в настоящее время деятельность Банка России закон 86-ФЗ от 10 июля 2002 года определяет следующие цели Центробанка:

- защита национальной валюты и обеспечение ее устойчивости

- развитие платежной системы РФ и забота о ее стабильности

- укрепление и развитие российской банковской системы

- развитие финансового рынка страны и опять же обеспечение его стабильности

Важно: в законе указано, что получение прибыли в цели Банка России не входит. Тем не менее ЦБ РФ способен извлекать прибыль — возможны операции Банка России со следующими контрагентами:. российскими и зарубежными кредитными организациями

российскими и зарубежными кредитными организациями

- центробанками других государств

- Правительством РФ

органами федеральной власти и местного самоуправления, организациями и фондами с гос. участием, предоставляя банковские услуги гос. структурам

Частных лиц и коммерческие организации ЦБ не обслуживает. При этом в 2010-2015 годах 75% прибыли Центробанка перечислялось в федеральный бюджет, в 2015-м — помимо того 15% Внешэкономбанку, с 2016 года — 90% в федеральную казну. Функции ЦБ имеют длинный перечень, назовем основные:

- разрабатывает и проводит совместно с российским правительством государственную денежно-кредитную политику, направленную на стабильное функционирование и развитие финансового рынка страны

- организует денежное обращение, эмитирует (выпускает) наличные деньги

- управляет собственными золотовалютными резервами

- организует систему гос. поддержки и рефинансирования кредитных организаций

- осуществляет надзор за деятельностью банковских, микрофинансовых и страховых организаций, кредитных потребительских (включая сельскохозяйственные) и жилищных накопительных кооперативов, ломбардов, брокерских компаний, пенсионных фондов

- устанавливает правила проведения расчетов и банковских операций, а также порядок бухгалтерского учета в РФ

- занимается регулированием валюты, определяет и публикует официальные валютные курсы

Изменения в федеральном законодательстве, принятые в 2017 году, расширили права Банка России, позволив регулятору также проводить санацию банков без участия Агентства по страхованию вкладов. ЦБ получил право вливания в санируемые фин. организации средств из Фонда консолидации банковского сектора, а также право назначения в состав временной администрации специалистов Управляющей компании ФКБС.

Составляет Банк России и список надежных банков, к которым относят системно значимые, поскольку их регулятор не закрывает даже при огромной недостаточности капитала. В этом случае проводится санация. При этом рейтингов кредитных организаций ЦБ РФ не формирует, их составляют независимые эксперты на основе данных с его сайта. Как видно, функции ЦБ весьма разнообразны.

Характеристика надзорных полномочий Центрального банка РФ

Центральный банк РФ на сегодняшний день наделён большим количеством надзорных полномочий, которые он активно реализует в своей деятельности. В самом общем виде актуальный перечень сфер, в которых Банк России осуществляет надзор, выглядит следующим образом:

- национальная платежная система;

- деятельность кредитных организаций и банковских групп;

- соблюдение эмитентами ценных бумаг требований федерального законодательства;

- сфера корпоративных отношений в акционерных обществах.

Банк России, прежде всего, осуществляет банковский надзор. Он заключается в выполнении надзорных функций в отношении кредитных организаций (как банковских, так и небанковских) и банковских групп. Банковский надзор, в первую очередь, нацелен на поддержание стабильности отечественной банковской системы и на защиту интересов вкладчиков и кредиторов. При этом в оперативную деятельность кредитных организаций Банк России может вмешиваться только в исключительных случаях. Постоянно функционирующим органом Центрального банка РФ, уполномоченным на осуществление банковского надзора, является Комитет банковского надзора.

В рамках банковского надзора Центральный банк РФ проводит оценку качества достаточности капитала и ликвидности кредитных организаций, их систем управления рисками и капиталом, внутреннего контроля. По результатам данных работ Банк России должен направить в обследованную кредитную организацию предписание о приведении оценённых объектов в соответствие с установленными требованиями и нормативами.

Если, по мнению Центрального банка РФ, в рамках осуществления кредитными организациями своей деятельности возникают ситуации, которые угрожают законным интересам вкладчиков и кредиторов и стабильности банковской системы России, то мегарегулятор имеет право предпринять ряд мер в отношении этих кредитных организаций. В число этих мер входят:

- предъявление кредитной организации требований об устранении выявленных нарушений;

- взыскание с кредитной организации штрафа в установленном законодательством размере;

- запрет на срок до 6 месяцев на совершение кредитной организацией некоторых операций;

- санкционирование и осуществление мероприятий по финансовому оздоровлению кредитных организаций.

В случае сохранения нарушений, которые Центральный банк РФ выявил в ходе анализа деятельности кредитной организации, Банк России может применить к ней ряд других санкций. Прежде всего, речь идёт о наложении штрафа, размер которого в 10 раз превышает размер описанного выше штрафа. Кроме того, кредитной организации могут быть предъявлены требования о реорганизации, о замене должностных лиц, об осуществлении мероприятий по финансовому оздоровлению. Крайними для кредитной организации мерами Банка России являются назначение временной администрации, а также – отзыв лицензии на совершение банковских операций.

Таким образом, Центральный банк РФ располагает большими возможностями в рамках надзора за деятельностью участников финансового рынка России, конечной целью которого является обеспечение экономической безопасности граждан и защита национальной экономики.

Правовой статус Центрального банка России

В РФ ЦБ не находится в прямой зависимости от государства.

Каждый год он обязан предоставлять отчетность о проведенной работе в Государственную Думу, располагающую представителями в НБС. Также ежегодно вся отчетность должна доводиться до всеобщего сведения посредством средств массовой информации.

Уставной капитал ЦБ относится к государственной собственности, а все другие активы принадлежат самому финансовому учреждению. Определенная часть прибыли (75%), полученная Центробанком, отходит в бюджет страны.

Согласно ст. 75 Конституции РФ, ЦБ России наделен особым статусом. Он выполняет денежную эмиссию и обеспечивает устойчивость национальной валюты.

Главная финансовая организация России – это юридическое лицо, зарегистрированное в столице РФ. Совет директоров ЦБ является высшей исполнительной структурой и выполняет надзорную и руководящую роли. 15 членов правления во главе с председателем собираются ежемесячно.

Расходы ЦБ покрываются доходами от деятельности банка, что дает финансовую независимость.

Стоит отметить: Центробанк вправе не отвечать по обязательствам государства и кредитных организаций.

Что такое ЦБ?

Единственный в стране банк, занимающийся эмиссией денежных средств (производство и выпуск наличных денег – печать бумажных банкнот и чеканка металлических) – это ЦБ РФ. Здесь же происходит замена пришедших в негодность купюр на новые.

Стоит отметить, что Центробанк – это не привычный нам Альфа-Банк или Сбербанк. Он разительно отличается от них. Центральный банк на ранг выше всех организаций в стране. Ему можно дать такое описание:

- Центральный банк не выдает кредиты физическим лицам.

- Работает Центробанк только с коммерческими банками, а если конкретнее, то он производит надзор и контроль за ними, чтобы вся деятельность велась открыто и честно.

- ЦБ не вмешивается в деятельность банков страны, но может отозвать лицензию или предоставить помощь в случае появления каких-либо трудностей.

А теперь давайте перейдем к истории ЦБ и описанию его деятельности.

Наименование

Кредитно-денежная политика

Ведущей задачей данной политики является удержание инфляции в рамках 4 %. Именно такой показатель обозначен в проекте на 2019—2021 годы.

Главным инструментом для обеспечения данной задачи является регулирование ключевой ставки, а также:

- Выпуск облигаций;

- Установление границ в объемах резервов коммерческих банков;

- Регуляция денежной массы в государстве.

Проводимая Центробанком политика влияет на экономику в целом и на каждого отдельно взятого жителя страны в долгосрочной перспективе. Исходя из этого, для разработки эффективных инструментов ЦБ занимается прогнозированием и оценкой рисков.

На сегодня у меня все. Я надеюсь, что статья оказалась полезной для Вас.

До скорого!

Центробанк сегодня

На сегодняшний день Центробанк не подчиняется государству полностью, но тесно с ним взаимодействует. Стоит отметить тот факт, что он отчитывается перед депутатами Госдумы о своей деятельности. Ежегодно отправляются отчеты о доходах, убытках, они публикуются в средствах массовой информации. Кроме того, некоторую часть прибыли, которую получает ЦБ, нужно отдавать в бюджет страны (согласно действующему законодательству). Поэтому вряд ли можно говорить о полнейшей независимости от государства. Это, скорее, условное разделение, ведь правительство России решает в этой структуре многое. Датой учреждения Центрального банка принято считать 13 июля 1990 года.

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Как появился Центробанк?

Давайте рассмотрим историю появления этой организации. Во времена СССР главным учреждением в финансовой среде был Госбанк. Как только произошел распад Союза, все его функции передались ЦБ РФ. По сути, этот орган перешел из рук государства в частные. С 1990 года ЦБ не принадлежит государству, является независимым юридическим лицом. Но что такое Центральный банк тогда и сегодня?

В эпоху развитого социализма Государственный банк полностью был в подчинении Совета министров. Именно он осуществлял назначение руководителей Госбанка. И самое главное – именно Советом министров производился подсчет денежных средств, которые были необходимы стране. Другими словами, правительство само решало, сколько необходимо государству денег. В задачу банка входило только одно – напечатать нужное количество банкнот.

Департамент развития и продаж

Особенности деятельности Банка России

Изучим теперь ключевые особенности работы и функции ЦБ РФ. Банк России функционирует на основе положений ФЗ № 86, принятого 10 июля 2002 года. Так, в соответствии с данным законом, имущество ЦБ РФ принадлежит государству на правах федеральной собственности. Вместе с тем Банк России имеет определенные полномочия, связанные с распоряжением своими активами, включая золотовалютные резервы.

Работа ЦБ РФ предполагает активное взаимодействие с государственными органами власти. Так, ЦБ РФ обязан ежегодно представлять в Госдуму ключевые тезисы, касающиеся государственной кредитно-финансовой политики. До этого соответствующий проект должен передаваться президенту РФ и правительству. Банк России, как и большинство ЦБ в других странах, наделен правом эмиссии национальной валюты, регулирования обращения финансов в стране, установления валютного курса, управления золотовалютными резервами.

Месторасположение и руководство Центрального банка РФ.

Взаимодействие с финансовыми и госструктурами

Как я уже озвучил ранее, ЦБ не подчиняется ни одной из ветвей власти. Несмотря на то, что он ежегодно отчитывается о своей деятельности в Госдуму, ее указания банк не выполняет.

Представители ЦБ имею право принимать участие в заседаниях Правительства и в Государственной думе. Совместно с Правительством Банк России обсуждает экономическую политику.

Дефицит бюджетов любого уровня – будь то федеральный или местный в регионах – Центробанк не кредитует.

С физическими лицами работают исключительно посредники – коммерческие банки, во главе которых и стоит ЦБ.

Наряду с отзывом лицензии Центральный банк может принять решение о санации какого-либо банка. На текущий момент на стадии «выздоровления» находятся 22 финансовых учреждения.