Брокер пао сбербанк

Содержание:

- О брокере Сбербанк

- Условия пользования

- Как накрутить подписчиков в Ютубе бесплатно

- Как открыть брокерский счет

- Как открыть ИИС в Сбербанке — подробная инструкция

- Способы открытия счета

- Как грамотно составить чек-лист

- Полезные продукты

- Чем отличается брокерский счет от ИИС в Сбербанке?

- Что такое инвестиции?

- Куда можно инвестировать?

- Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

- Особенности описываемого инвестиционного вклада от Сбербанка

- Сбербанк инвестиции для физических лиц

- Для вычета за пенсионные отчисления:

- Официальный сайт

- Почему не работает микрофон в проводных наушниках на компьютере

- 01.05.2019[править | править код]

О брокере Сбербанк

В начале инвестиционной деятельности трейдеру следует найти посредника. Ведь кроме того, что нужно отрыть специальный счет, для проведения операций необходимо иметь соответствующую лицензию и владеть определенными инструментами. Вникать в эти подробности тем, кто хочет просто сохранить и увеличить свои накопления, не имеет смысла. Лучше найти хорошего и надежного брокера. А кто попадает под это описание лучше, чем Сбербанк – синоним надежности и доверия?

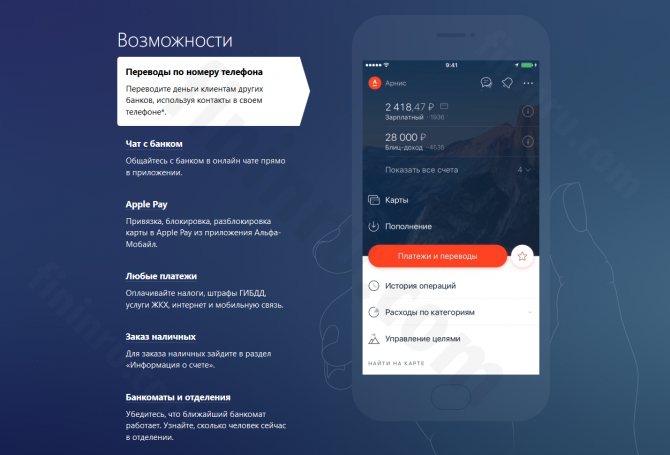

Брокер Сбербанк открывает для своих пользователей множество возможностей. В том числе позволяет удаленно открыть брокерский счет или ИИС, легко проводить операции на фондовом или валютном рынке с помощью мобильного приложения «Сбербанк Инвестор».

Рассмотрим все достоинства брокера Сбербанк:

- Открыть брокерский счет или ИИС можно, не выходя из дома. Для этого достаточно быть клиентом банка и зайти в приложение «Сбербанк Онлайн». Сам процесс открытия очень простой, ниже мы рассмотрим пошаговую инструкцию, как открыть счет.

- Нет необходимости дополнительно посещать офис банка для подписания договора или, например, регистрации ключей для проведения сделок на разных платформах. Все делается удаленно, с максимальным удобством для клиента.

- Можно выводить заработанные деньги на депозит или дебетовую карту. А учитывая, что банкоматы Сбербанка есть везде, да и распределять деньги можно с помощью мобильного приложения, то нет никаких проблем ни с переводом электронных средств в наличные, ни с их расходованием.

- Для того, чтобы начать инвестировать (в рублях или в валюте), достаточно иметь минимальную сумму (от 1 000 рублей). Это очень удобно для тех, кто только начинает деятельность инвестора или хочет просто попробовать поработать со Сбербанком и, так сказать, на собственной шкуре ощутить все преимущества сотрудничества с данным брокером.

- Полезные рассылки. Компетентные сотрудники банка дают прогнозы и комментируют все изменения на инвестиционном рынке. Аналитика, предоставляемая в форме отчетов, подкинет начинающему инвестору идею о наиболее выгодном размещении средств.

- Можно выбрать тот сегмент инвестиционного рынка, который наиболее по душе начинающему инвестору. К примеру, на фондовом рынке проводятся операции с различными активами (акции, облигации, ПИФы и т.д.). На валютном рынке осуществляются манипуляции с валютой, а на срочном – с фьючерсами и опционами. Если в первых двух сегментах для новичка открыты все дороги, то в третий, наиболее рискованный, лучше не лезть, не набрав определенный опыт и знания.

Нет сомнений в том, что брокер Сбербанк является одним из наиболее надежных среди всех вариантов, представленных на данном рынке. Высокий уровень доверия населения – результат многолетней плодотворной работы

Но важно знать, что Сбербанк открывает своим пользователям дорогу только на Московскую биржу, что нередко смущает некоторых инвесторов. Зато выгодные условия обслуживания и низкие комиссии с лихвой перекрывают этот недостаток

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.

Как накрутить подписчиков в Ютубе бесплатно

С помощью нескольких не трудных способов можно накрутить несколько тысяч подписчиков, хотите узнать как накрутить подписчикв в Ютубе бесплатно? Для этого воспользуемся бесплатными сервисами, которые занимаются взаимной накруткой. Это когда вы подписались на канал, либо сделали просмотр или поставили лайк получаете за это балы за которые можете сами совершить накрутку.

Сервис обмена только с живыми людьми

К сожалению, не так много людей знают, но есть один интересный сервис по обмену лайками, просмотрами и подписками друг на друга. При этом это делают обсалютно живые и вменяемые люди, с которым можно рекомендовать свои новые видео и они активно их смотрят. Вообщем сервис на 5 балов!

Как быстро накрутить подписчиков на Youtube канал (платно)

Ну а люди, которые не хотят париться могут просто купить балы у любого из сервисов, которые приведены выше. Либо воспользоваться услугами профессионалов, которые скорее всего пользуются такими же способами накрутки, но будет это скорее всего чуть-чуть получше, но и дороже.

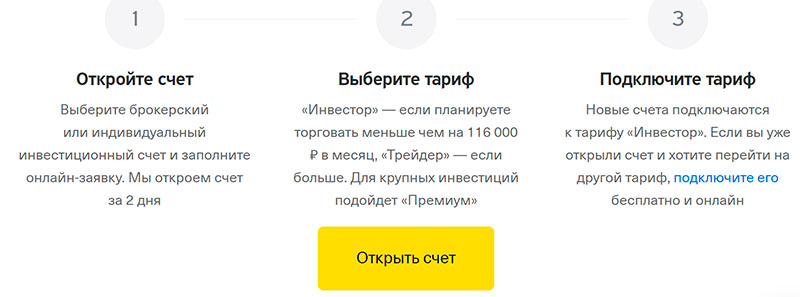

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Как открыть ИИС в Сбербанке — подробная инструкция

Можно открыть индивидуальный счет в Сбербанке онлайн. Для этого необходимо зарегистрироваться на официальном сайте финансово-кредитной компании и получить доступ в личный кабинет онлайн-банка. При этом обязательно должна быть подтверждена учетная запись пользователя на сайте Госуслуг.

Пошаговая инструкция открытия ИИС непосредственно в офисе банка:

- Гражданину нужно подойти в ближайшее отделение Сбербанка.

- Изучить правила предоставления услуг по ИИС и тарифные планы.

- Заполнить и подписать анкету установленного образца для . За помощью можно обратиться к любому банковскому сотруднику.

- Дождаться подтверждения из банка об открытии счета.

- Внести на инвестиционный счет для покупки ценных бумаг денежные средства.

С правилами оформления ИИС, сколько стоит предоставление услуг можно посмотреть на сайте Сбербанка. Здесь пользователи могут воспользоваться специальным инвестиционным калькулятором, просчитать возможную прибыль от инвестиций в ЦБ.

Размер прибыли будет зависеть от суммы инвестиций, периодичности внесения дополнительных средств на ИИС и степени дохода вкладчика.

Но необходимо понимать, что расчеты на калькуляторе являются ориентировочными. Система показывает, какой доход с вклада может получать инвестор при правильном выборе торговой стратегии и использовании финансовых инструментов.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Как грамотно составить чек-лист

Чтобы чек-лист сработал «как надо», нужно грамотно его составить. Вот несколько рекомендаций:

- Список должен быть простым и кратким. Не нужно составлять подробное сочинение, необходимо выделить главное и записать максимально простыми словами. При одном взгляде на лист должно быть ясно, что делать.

- Пункты должны быть последовательны и взаимосвязаны. Помните, это алгоритм достижения только одной цели. Чек-лист предполагает ступенчатый подход к задаче. То есть переходите ко второму пункту только после выполнения первого.

- Вносите правки. Фиксируйте в чек-листе все изменения, доработки и улучшения.

- Если вы составляете личный чек-лист, делайте его удобным лично для себя. Используйте выделения цветом, курсив, заглавные буквы. В таком случае не нужно беспокоиться о том, насколько понятен лист другим людям.

- Чек-лист должен вместиться на 1 лист, если вы делаете его в бумажном виде или вписываться в размер экрана компьютера или телефона без пролистываний, если вы предпочли электронный вариант. Оптимально — 5-7 пунктов.

Полезные продукты

Чем отличается брокерский счет от ИИС в Сбербанке?

Индивидуальный инвестиционный счет доступен только физическим лицам. Он может быть лишь единичным, тогда как брокерских разрешается завести несколько. Максимальный размер депозита ограничен 400 тыс. руб. Предусмотрен и минимальный срок вклада — 3 года.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Для ИИС предусмотрены налоговые льготы в размере 13% и вычеты на доходы и взносы. На счете от брокера льготный режим начинает действовать только после 3 лет владения активами.

ИИС не предоставляет клиенту свободы в управлении своим вкладом, больше напоминая обыкновенный долгосрочный депозит в банке.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

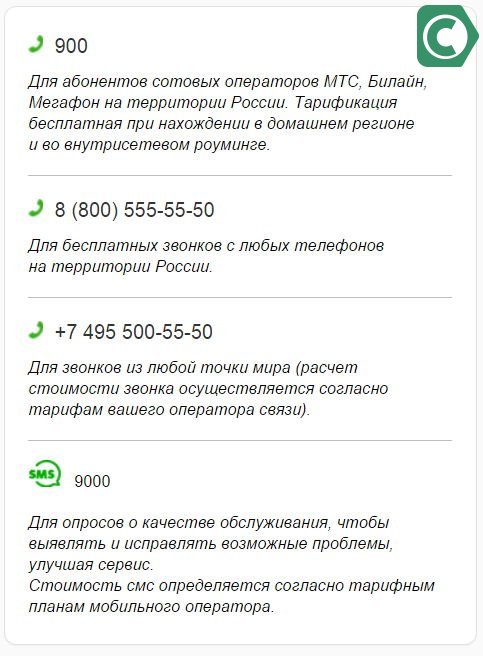

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Куда можно инвестировать?

Весь инвестиционный механизм состоит в следующем: Вы собираете определённый набор ценных бумаг в единый портфель, а затем продаёте или покупаете эти ценные бумаги в зависимости от роста или падения цен на них. Сбербанк предоставляет выход на Фондовый рынок, Срочный рынок, Внебиржевой рынок и Валютный рынок и позволяет торговать различными видами ценных бумаг:

- Акции российских компаний — ценные бумаги, позволяющие их владельцу участвовать в управлении компанией и получать прибыль в виде дивидендов. Ключевые характеристики:- Продавая свои акции, предприятие привлекает новые средства, идущие на развитие собственного бизнеса;- Покупая акции, инвестор становится совладельцем компании и претендует на получение своей части прибыли в виде дивидендов;- Доход можно получать не только как дивиденды, но и от разницы курсовой стоимости акций, которая имеет свойства изменяться в зависимости от различных экономических и внеэкономических факторов.Время торгов: 10:00-18:50 МСК.

- Акции иностранных компаний. Сбербанк предлагает своим клиентам торги на внебиржевом рынке, где они могут приобрести акции крупнейших международных компаний, таких как Apple, Facebook, Google и т.д. Внебиржевой рынок предполагает прямое проведение операции между покупателем и продавцом без посредничества брокера.Время приёма поручений: 9:30-18:40 МСК.

- Облигации — ценные бумаги, обязывающие компанию или государство выплачивать инвестору определённый доход и процент в течение определённого срока. Доход инвестора образуют сумма накопленного купонного дохода за период владения облигацией и разница между ценами покупки и продажи облигации. Ключевые характеристики:- Для компании-эмитента облигации — это ещё один способ привлечения дополнительных средств;- Для инвестора облигации — это займ эмитенту, за который впоследствии он получит вознаграждение.Время торгов: 10:00-18:50 МСК.

- ETF-фонды (Exchanged Traded Fund) — биржевые инвестиционные фонды. Покупая акцию ETF, Вы инвестируете не в конкретное предприятие или фирму, а в целую отрасль. Например, покупая акцию ETF FXIT, вы вкладываетесь в акции, входящие в IT-сектор США, куда входят такие компании, как Apple, Microsoft, Visa и т.д. Преимущества ETF:- Возможность инвестировать в зарубежные рынки, оставаясь в России;- Доступный инструментарий для любого инвестора, даже без специальных знаний;- Инвестиции в рублях и в валюте: возможность получения дополнительного дохода от разницы курсов;- Низкий порог входа: стоимость акции ETF — от 500 рублей;- Ликвидный инструмент с прозрачной структурой;- Минимальная стандартная брокерская комиссия.Время торгов: 10:00-18:50 МСК.

- Фьючерсы и опционы. Фьючерсный контракт — соглашение, где одна сторона обязуется поставить определённое количество товара, в другая — оплатить его по заранее оговорённой цене. Опционный контракт — право купить или продать базовый актив (акция, облигация, индексы, валюта, драгметалл) в указанный срок в будущем по фиксированной цене. Ключевые характеристики: — клиент защищён от рисков неблагоприятного изменения цены на базовый актив;- возможность получить дополнительный доход за счёт разницы между ценой покупки и ценой продажи контракта.Время торгов: 10:00-18:45 МСК. — основная сессия, 19:00-23:50 — вечерняя сессия.

- Еврооблигации — корпоративные или государственные облигации, номинированные в разных иностранных валютах. Сбербанк позволяет торговать ими на внебиржевом рынке.Преимущества еврооблигаций:- Защита от ослабления рубля: и покупка, и продажа, и выплаты происходят в иностранной валюте;- Фиксированная надёжность: купонный доход, предполагающий высокую потенциальную доходность при соответствующем риске;- Надёжность: рейтинг надёжности компаний-эмитентов подтверждается международными рейтинговыми агентствами.Время приёма поручений: 9:30-18:40 МСК.

Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

Сколько стоят посреднические услуги для инвестора, какая взимается комиссия по проведенным сделкам, зависит только от выбранного тарифного плана. Поэтому предварительно стоит внимательно ознакомиться со всеми условиями банка и принять обдуманное решение.

Тариф «Самостоятельный» помогает немного сэкономить за счет сниженной комиссии, поэтому лучше подойдет для начинающих, обладателей небольшого депозита. Выбирать и назначать валюту может сам клиент.

«Инвестиционный» тарифный план относится к профессиональным. Сервис предусматривает расширенную аналитическую поддержку, включающую ежедневные обзоры и регулярную рассылку дайджестов.

Способ вычета комиссионных банка зависит от сегмента рынка, в котором инвестор осуществляет операции. Процент отчисляется из дневного заработка для фондового и валютного рынка, а в случае со срочным — за 1 контракт.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

Плата за хранение в депозитарии составляет 30 руб. Если за отчетный период остатки активов изменились, взимается 149 руб. ежемесячно. Занесение записи в реестр обойдется дополнительно 1 тыс. руб.

Благодаря «Инвестиционному» тарифу клиент банка получает доступ к ресурсам аналитического агентства «Sberbank Investment Research».

Особенности описываемого инвестиционного вклада от Сбербанка

Если намерены инвестировать деньги и рассматриваете как вариант предложение СБ, подробно изучите особенности предлагаемого эмитентом продукта.

Доходность и условия

Первое, чем интересуются потенциальные инвесторы – доходность. Сказать точно, сколько получит открыватель депозита, невозможно. Можно лишь судить о среднем показателе доходности таких продуктов по состоянию на 2020 год – 10-12%. Учитывать следует то, что это своеобразная страховка. Часть получаемой прибыли уходит на её страховое обеспечение.

Основные условия инвестиционного депозита от Сбербанка такие:

- открывается в RUB или USD;

- минимальная сумма 100 000.00 рублей или 1 000.00 долларов;

- минимальные сроки 5-7 лет.

Возможность досрочного расторжения

Администрация банка учитывает, что вложенные деньги могут потребоваться клиенту в любой момент, потому в заключаемых договорах всегда имеется оговорка о досрочном расторжении соглашения. Условия индивидуальны и зависят от выбранного пользователем пути инвестирования.

Страховые случаи

Если произошёл страховой случай, инвестору в полном объёме возвращается вложенная сумма и набежавший на неё процент. Продолжительность вложения значения не имеет. Доходность зависит от величины вложения денег и выбранной инвестором стратегии.

Дополнительные опции

Помимо уже сказанного, у описываемого продукта имеется ряд дополнительных опций. Это:

- в течение срока действия договора пользователь может докидывать деньги на счёт, тем самым увеличивая свой доход;

- есть возможность получения заработанных вложением средств ещё до окончания срока действия соглашения;

- функция «Автопилот», позволяющая зафиксировать накопленную сумму на момент достижения вкладчиком оговорённых условий;

- опция ручной фиксации, позволяющая перекинуть накопленные средства в тело страхового вклада;

- функция фиксации доходов, позволяющая сохранить накопленное в случае снижения доходности инвестиции;

- перевод средств в другой фонд – вкладчик вправе выбирать и менять программы инвестирования.

Получение налогового вычета по НДФЛ

Для физических лиц предусмотрена ещё одна возможность – возврат 13% от того, что вложено. Делается это в рамках налогового законодательства РФ. Получить вычет могут только те граждане, у которых есть официальный доход.

Подготовкой и отправкой налоговых документов в ФНС берут на себя специалисты Сбербанка.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Для вычета за пенсионные отчисления:

Официальный сайт

Сбербанк – это ведущий банк РФ, предлагающий потенциальным вкладчикам широкий спектр услуг для инвестирования.

Большая доля деятельности организации приходится на инвестирование. На официальном сайте sberbank.ru, информационном портале “Инвестиции Доходчиво” посетители узнают о всех финансовых инструментах, предлагаемых банком. О них речь пойдет ниже.

Личный кабинет

Удобство инвестиционной деятельности со Сбербанком объясняется в возможности отслеживать свои накопления и доходность вложений в личном кабинете. Для регистрации потребуется доступ к интернет-банку.

Приложение для телефонов предоставляет пользователям всю информацию о доступных инструментах, а в разделе “Инвестиции” транслируется информация обо всех активах и процентах прибыли.

Данный раздел позволит не только открыть и пополнить счет, но и получать подробную информацию о состоянии портфеля. Каждый инвестиционный продукт оснащен собственным личным кабинетом, посредством которого можно управлять всеми инструментами.

- Сбербанк.Онлайн — для открытия вкладов и ОМС;

- Сбербанк Управление Активами (для покупки паев в паевых инвестфондах);

- Инвестор, QUIK (для доступа к фондовому, валютному и срочному рынкам);

- Простые Инвестиции (для доверительного управления активами);

- НПФ (для управления пенсионными накоплениями).