В каких случаях применяется нулевая ставка ндс

Содержание:

- Необходимые документы для подтверждения и их заполнение

- Ставка налога на добавленную стоимость

- Порядок возмещения

- НДС в других странах мира и уровень жизни

- Реализация пальмового масла.

- Ставка НДС 20% в 2019 году

- Как повлияет повышение НДС на цены?

- Как восстановить деревянный стол

- Расчет НДС онлайн

- Ликвидность денег

- Онлайн-калькулятор расчета НДС

- Как начислить НДС сверху

- Стоит ли ожидать роста цен

- Процедура подтверждения НДС в 10%

- Последняя информация об НДС 2019

- Заключение

Необходимые документы для подтверждения и их заполнение

Суть процесса исчисления НДС – подтверждение соответствия реализуемой продукции требованиям, которые предъявляет Налоговый кодекс, в данном случае – доказательства, что товар подходит под ставку НДС в 10%.

Примечательно, что Статья 164 Налогового кодекса не дает четкого предписания и инструкций подачи документов для подтверждения права пониженной ставки. На сегодняшний день фискальные службы проводят данную процедуру на основании предоставленных Сертификатов продукции и заполненной Декларации о соответствии товара, ссылаясь на закон «О техническом регулировании» (ФЗ №184-ФЗ от 27 декабря 2002 года).

В Декларацию о соответствии, которую компания-налогоплательщик предоставляет в налоговые службы в указанные сроки, следует внести всю информацию о товаре, отметив также и присвоенный ему код ОКП. Развернутая информация о реализуемой продукции в декларации налогоплательщика – главное доказательство права применения ставки НДС в 10%.

Таким образом, для использования сниженной процентной ставки НДС в 10%, налогоплательщик должен иметь документально зафиксированное подтверждение соответствия кода реализуемой или импортируемой продовольственной продукции данным, определенным законодательством в Общероссийском классификаторе продукции (для отечественных товаров), и Товарной номенклатуре ВЭД (для импортных товаров).

Данное подтверждение должно содержаться в сертификатах, регистрационных свидетельствах, национальных или отраслевых стандартах и прочей технической документации.

Ставка налога на добавленную стоимость

Ставки налога на добавленную стоимость могут быть разные – 0%, 10%, 20%, 25%. Ставки 0% и 10% являются льготными, основное значение – 20%.

0% – это реализация:

- транспортных услуг;

- товаров или услуг для стран ЕАЭС;

- услуг по переоборудованию воздушных судов или железнодорожных составов для иностранных предприятий;

- услуг, связанных с деятельностью аэропортов и т.д.

10% – это реализация:

- некоторой сельскохозяйственной и животноводческой продукции;

- некоторых товаров для детей из перечня, утвержденного Президентом РБ и др.

25-процентная ставка относится к реализации услуг электросвязи.

Все остальные случаи – 20%.

С 2019 года ставки 9,09% и 16,67% больше не действуют.

Некоторые товары полностью освобождаются от НДС:

- лекарства и медицинские изделия из перечня, утвержденного Президентом РБ;

- некоторые медицинские услуги;

- ветеринарные услуги;

- услуги в области организации похорон;

- туристические услуги;

- работы по ведению личного подсобного хозяйства;

- услуги в области космической деятельности.

Предприятия, в которых 30% сотрудников являются инвалидами, не обязаны платить НДС.

Как вернуть налог на добавленную стоимость?

В некоторых случаях может быть уменьшена часть суммы налога на добавленную стоимость. Уменьшение суммы связано с тем, что предыдущий продавец уже заплатил НДС на своем этапе. Чтобы не платить уже уплаченный процент НДС вновь, предоставляется налоговый вычет.

Согласно статье 107 Налогового кодекса РБ налоговыми вычетами признаются суммы:

- предъявленные продавцами-плательщиками НДС в РБ к оплате другому плательщику-резиденту РБ;

- при ввозе товаров на территорию Беларуси;

- уплаченные при покупке товаров или услуг у иностранных организаций, которые не зарегистрированы в налоговых органах РБ.

Для того, чтобы сделать возврат НДС, плательщики обязаны предоставить в налоговую первичные учетные и расчетные документы от продавцов или документы о уплате НДС при импорте продукции в РБ.

Иногда сумма вычета превышает сумму налога, которую нужно заплатить. В этом случае разница возвращается плательщику.

Что говорит закон о НДС в РБ?

- Налоговый Кодекс РБ. Раздел V, глава 14;

- Указ Президента Республики Беларусь № 287 «О налогообложении продовольственных товаров и товаров для детей».

Краткие выводы

- Налог на добавленную стоимость, или НДС – важный косвенный налог. Это так называемый налог на потребление. То есть оплачивают его потребители, однако физический взнос в бюджет делают продавцы товаров или услуг.

- Основной законодательный акт, который регламентирует НДС в Беларуси, – это Налоговый Кодекс РБ. В 2019 году в него внесли правки и дополнения.

- Основная ставка НДС в Беларуси – 20%. Однако для некоторых товаров и услуг действуют ставки 0%, 10% и 25%.

- Не облагаются налогом на добавленную стоимость некоторые медицинские услуги и препараты, ветеринарные услуги, услуги в сфере организации похорон, в космической области и туристические услуги.

Как рассчитать налог на добавленную стоимость?

Расчет НДС – сложная процедура. Поэтому лучше всего обратиться к специальным онлайн-калькуляторам, в которых уже встроены математические алгоритмы расчета.

Какой НДС в Беларуси?

Основная ставка – 20%, однако в некоторых случаях, указанных в Налоговом кодексе, действует ставка 0%, 10%, 25%. С 2019 года ставки 9,09% и 16,67% не применяются.

Кто платит налог на добавленную стоимость?

Плательщиками являются в первую очередь юридические организации, зарегистрированные в налоговых органах РБ, доверительные управляющие, а в некоторых случаях ИП и физические лица.

Что такое НДС простыми словами?

Это налог на сумму, превышающую себестоимость товара. С некоторой натяжкой можно назвать НДС налогом на прибыль, но с многоступенчатой системой оплаты.

Что означает «в том числе НДС»?

Если указана такая фраза, то в сумму уже включена сумма НДС. В некоторых чеках или прайс-листах указаны суммы с учетом НДС («в том числе НДС»), а в некоторых – нет («без учета НДС»).

Кто платит налог на добавленную стоимость?

Непосредственно платеж в бюджет страны осуществляет продавец товара или услуги. Но расходы ложатся на покупателя, потому что НДС включен в итоговую стоимость.

Порядок возмещения

Ставка НДС в России предусматривает порядок возмещения части налога. Данное действие распространяется на случаи, когда налог превышает рассчитанную сумму. К примеру:

- продукция продана на сумму в 2400 рублей, из которых 400 рублей – НДС;

- товаров куплено на 4800 рублей, 800 рублей отчислений;

- возмещению подлежит разница между 800 и 400 рублями, то есть 400 рублей.

Для возмещения необходимо предоставление документов на проведение камеральной проверки. Процедура длится три месяца, после чего и производятся выплаты. При этом получить нужную сумму можно и до окончания проверки через соответствующее заявление.Общая процедура возмещения подразумевает следующую этапность:

- организация или ИП подают заявление и документы;

- проводится проверка заявленных операций;

- после проверки документов и положительного решения в налоговую инспекцию подается заявление на возврат.

Также возмещение может быть оформлено в течение 12 дней после подачи декларации. Для этого предоставляется заявление, а также банковская гарантия. Камеральная проверка в этом случае начинается после выплаты.

Средства, положенные к возмещению, могут использоваться и для сопутствующих операций. Допускается оплата пени, штрафов, погашение долгов. Также средства могут быть зачислены на счет будущих платежей или возвращены на представленный расчетный счет.

НДС в других странах мира и уровень жизни

Уровень жизни граждан какого-либо государства понятие довольно относительное, а иногда даже философское. Но всё же создан показатель, более менее правильно её демонстрирующий – индекс качества стран. Он складывается из самых разных показателей, иногда довольно неожиданных:

- Предполагаемая продолжительность жизни человека.

- Число официальных разводов на тысячу человек.

- Значение вовлечённости граждан в религиозные и общественные организации.

- ВВП на душу населения.

- Уровень стабильности государства и внутренней безопасности.

- Тип климатических условий.

- Уровень безработицы.

- Оценка уровня гражданских свобод (по шкале от 1 до 7).

- Равенство мужского и женского пола. Результат – частное от средней заработной платы мужчины на среднюю заработную плату женщины в стране.

Реализация пальмового масла.

С 01.10.2019 применяется повышенная ставка НДС.

В пункте 2 ст. 164 НК РФ перечислены товары и услуги, реализация которых подлежит льготному налогообложению.

В этом же пункте сказано, что коды видов продукции, перечисленных здесь, в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД 2),

а также Единой товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС) определяются Правительством РФ. Во исполнение данной нормы Постановлением Правительства РФ от 31.12.2004 № 908 утверждены:

-

Перечень кодов видов продовольственных товаров в соответствии с ОКПД, облагаемых НДС по ставке 10 % при реализации (далее – Перечень ОКПД 2);

-

Перечень кодов видов продовольственных товаров в соответствии с ТН ВЭД, облагаемых НДС по ставке 10 % при ввозе на территорию РФ (далее – Перечень ТН ВЭД).

До недавнего времени реализация пальмового масла облагалась по налоговой ставке НДС 10 %.

Федеральный закон № 268-ФЗ исключил этот продукт из абз. 6 пп. 1 п. 2 ст. 164 НК РФ, соответственно, с 01.10.2019 к его реализации применяется ставка НДС базовая — 20 %.

Предварительная оплата.

Если продукт оплачен предварительно до указанной даты, «авансовый» НДС с полученной суммы рассчитывается по ставке 10/110 (абз. 2 п. 1 ст. 154, пп. 2 п. 1 ст. 167, п. 8 ст. 171 НК РФ). Соответствующие данные продавец заносит в книгу продаж (п. 3 и 17 Правил ведения книги продаж).

Предъявленный продавцом налог (абз. 2 п. 1, 3 ст. 168, п. 5.1, 6 ст. 169 НК РФ) покупатель вправе заявить к вычету (п. 12 ст. 171 НК РФ).

В момент отгрузки (с октября 2019 года и далее) продавец исчислит НДС по ставке 20 % (п. 3 ст. 164, п. 14 ст. 167 НК РФ), при этом заявит к вычету «авансовый» НДС по ставке 10/110 (п. 8 ст. 171, п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок). Покупатель, в свою очередь, учтет в составе вычетов «входной» НДС по ставке 20 % и восстановит «авансовый» НДС по ставке 10/110 (пп. 3 п. 3 ст. 170 НК РФ).

Но поскольку сумма налога по сделке из-за изменения ставки меняется, стороны могут договориться о доплате налоговой разницы. Во всяком случае именно такие рекомендации давала ФНС в Письме от 23.10.2018 № СД-4-3/20667@ для схожей ситуации: повышения с 01.01.2019 базовой ставки.

Важный момент: если между сторонами возникают разногласия, обязательно нужно обращать внимание на то, как установлена цена договора. Если она установлена с указанием:

-

«цена, кроме того НДС» – дополнительные затраты несет покупатель. Компенсировать доплату он сможет при наличии права на вычет;

-

«цена, в том числе НДС» (или просто «цена») – повышение ставки оплачивает продавец, если не договорится с покупателем об увеличении цены.

Вопросы импортеров.

Итак, в пп. 1 п. 2 ст. 164 НК РФ пальмовое масло с 01.10.2019 не числится, вместе с тем в Перечне ТН ВЭД оно осталось (соответствующие коррективы на 01.12.2019 еще не внесены).

Вероятнее всего, данный факт не станет препятствием для взимания таможенниками «ввозного» НДС по ставке 20 % (ведь нормы Налогового кодекса на основании п. 1 ст. 4 имеют приоритет над подзаконными актами, в том числе над постановлениями Правительства РФ). Начисление этого налога в отчетности не отражается; вычет будет произведен в сумме уплаченного (20 %-го) налога и отражен в декларации по НДС в строке 150 «Сумма налога, уплаченная налогоплательщиком таможенным органам при ввозе товаров…» разд. 3.

Но не станет ли это при формальном подходе поводом для снижения вычета?

Надеемся, что нет. Чтобы заявить вычет по НДС, в книге покупок нужно зарегистрировать документы, которые подтверждают уплату «ввозного» НДС на таможне (Письмо ФНС России от 22.02.2019 № СД-4-3/3108). И если НДС при ввозе пальмового масла уплачен по базовой ставке, эту сумму можно легко подтвердить, значит, и проблем с вычетом быть не должно.

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

- «Ставка НДС 18 или 20% не всегда зависит от даты отгрузки»;

- «НДС 18% в акте от 2019 года — нарушение?»;

- «Какую ставку НДС указывать в корректировочном счете-фактуре в 2019 году?».

Как повлияет повышение НДС на цены?

Эксперты считают, что повышение ставки НДС до 20% будет сдерживать рост российской экономики в 2019 году. Первый вице-премьер и глава Минфина Антон Силуанов сказал, что повышение НДС может ускорить инфляцию в 2019 году с ожидаемых 3% до 4-4,5%.

По мнению управляющего директора по макроэкономическому анализу и прогнозированию рейтингового агентства «Эксперт РА» Антона Табаха, рост ставки НДС может разогнать инфляцию в 2019 году и тем самым стимулировать ЦБ повысить ключевую ставку. Алексей Кудрин заявлял, что повышение налога ускорит инфляцию в 2019 году на 0,4 п.п., инфляция останется на уровне 4% по году.

Президент России Владимир Путин в ходе ежегодной большой пресс-конференции сообщил, что небольшой рост цен в связи с повышением НДС в России должен ограничиться началом 2019 года

Президент также обратил внимание, что Центробанк принимает определенные действия, в их числе — увеличении ключевой ставки с 7,5% до 7,75% в середине декабря прошлого года

Путин обратил внимание, что во многих странах НДС — 20% и выше, при этом в России даже после повышения этого налога так называемая эффективная ставка НДС в целом по экономике будет меньше 20%, так как были сохранены практически все льготы — по лекарствам, детским товарам, для IT-компаний и так далее. Что касается влияния этого шага на рост тарифов ЖКХ, то, как подчеркнул президент, в последние годы этот показатель увеличивался примерно на 4%, и в 2019 году он вырастет в общей сложности на 4,1%

При этом индексация тарифов будет проводиться в два этапа, потому что в связи с ростом НДС ожидается определенный рост стоимости услуг и товаров, связанных с необходимостью нормального функционирования системы ЖКХ

Что касается влияния этого шага на рост тарифов ЖКХ, то, как подчеркнул президент, в последние годы этот показатель увеличивался примерно на 4%, и в 2019 году он вырастет в общей сложности на 4,1%. При этом индексация тарифов будет проводиться в два этапа, потому что в связи с ростом НДС ожидается определенный рост стоимости услуг и товаров, связанных с необходимостью нормального функционирования системы ЖКХ.

Как восстановить деревянный стол

Перед тем, как покрыть лаком обеденный стол или рабочий стол на кухне, следует очень внимательно оценить состояние. Поверхность может быть уже крашенной, обработанной механически, глянцевой, покрытой лаком. Вне зависимости от того, каким лаком будет покрываться поверхность, необходимо проведения подготовительных работ.

На видео: как покрыть стол морилкой.

Подготовка

Первым делом удаляют все старое покрытие. Делают это так, чтобы было хорошо видно текстуру дерева, с помощью электрического инструмента. Когда стол будет максимально гладким, поверхность не будет иметь никаких дефектов, тогда можно перейти к другому этапу.

Удаление старого покрытия

Химическая смывка наносится на поверхность стола и затем через 10 минут ее вытирают. Чтобы нанести, а заем удалить слой краски или лака, следует использовать ветошь.

Также можно убрать старое покрытие с помощью шлифовки. Делать это вручную очень долго, поэтому лучше использовать электрический инструмент. Работа выполняется на небольших оборотах, чтобы не повредить древесину.

Технология нанесения лака

Для нанесения лака лучше использовать кисти либо валики. Используя бесцветный лак для деревянного стола в один слой, очень трудно получить желаемый оттенок – это возможно только, если покрывать поверхность в несколько слоев.

После высыхания морилок и грунтовок можно лакировать. Лак наносят тонким, равномерным слоем, стараясь избегать потеков. После высыхания первого слоя рекомендуется отшлифовать поверхность. Для качественного результата лакировать в три слоя лака.

Через сутки старый стол превратиться в новый и никто никогда не сможет сказать, что ему очень много лет. Зная, как покрыть стол, можно отреставрировать этим способом и другую деревянную мебель.

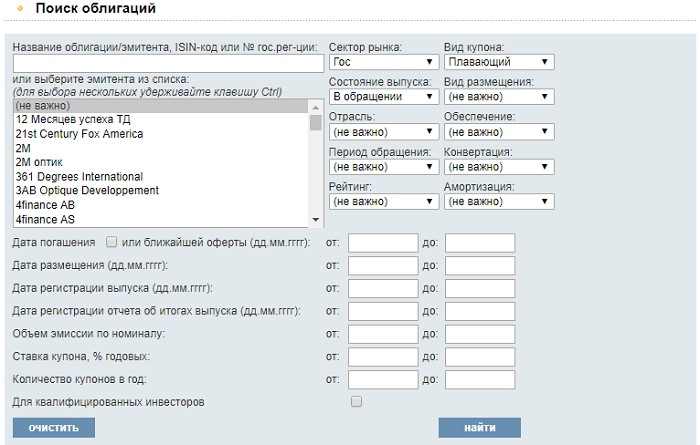

Расчет НДС онлайн

Рассчитать НДС поможет онлайн калькулятор nds-calculator.net. Теперь не нужно производить никаких расчетов вручную, достаточно ввести в калькулятор сумму, процентную ставку, выбрать «Выделить» или «Начислить» и моментально получить расчет НДС с прописью.

https://youtube.com/watch?v=IMMtqL7Xm60

Расчет НДС вручную

Для самостоятельного расчета налога (он в РФ установлен в размере 18% на большинство товаров и услуг), нужно действовать в следующем порядке:

- Пусть налогооблагаемая сумма равна 1000 рублей.

- Размер НДС составит = (1000 х 18):100 = 180 рублей.

Существуют также льготные ставки НДС (например 0% или 10%). Расчет налога и подача декларации производятся за каждый квартал до 20-го числа месяца, следующего за отчетным периодом.

Пример расчета НДС

Предположим, вы приобрели тонну зерна за 10 000 рублей. После помола и продажи муки предприятие получило 30 000 рублей. Зерно и мука относятся к группе продовольственных товаров, продажа которых облагается ставкой НДС 10%.

Расчет НДС, который вы обязаны уплатить с этой сделки:

- Выделяется НДС из суммы затрат на покупку зерна по формуле:

10 000 : 1,1 = 9 090 руб.

10 000 – 9 090 = 910 руб. - Отразите сумму в 910 руб., как налог, оплаченный поставщику. Эту сумму потребуется учесть в окончательном расчете, после реализации муки.

- Партия муки продана за 30 000 руб. Из этой суммы 3 000 руб. Это НДС, который нужно уплатить по закону в бюджет, остальными средствами можно распорядиться по своему усмотрению.

- Производится окончательный расчет суммы НДС, подлежащего уплате с учетом оплаченного при покупке зерна налога — 910 руб.

- Итого, в бюджет надлежит оплатить:

3 000 — 910 = 2090 руб.

Такая процедура называется принятием к зачету уплаченного ранее налога за зерно. Чтобы иметь возможность делать расчет НДС таким образом, требуется:

- подтверждать стоимость приобретения материалов и сырья счет-фактурами;

- все материалы, приобретаемые для производства, должны стоять на приходе и фиксироваться в бухгалтерских документах.

Если учет закупаемого сырья не ведется должным образом, вы не сможете зачесть налог и будете переплачивать.

НДС — это налог, который вы должны оплатить с суммы, вырученной за произведенный и реализованный товар, и уменьшенный на сумму налога, оплаченного при покупке сырья. Этот онлайн калькулятор поможет начинающим предпринимателям рассчитать НДС.

НДС в 2018

Что изменилось? Утверждена новая форма декларации по НДС. За 1 квартал 2018 года она должна подаваться уже по новой форме.

Ликвидность денег

Онлайн-калькулятор расчета НДС

Если нужно получить

результат быстро, можно использовать

онлайн-калькулятор

для расчета НДС. При помощи него

можно с большой точностью определить

показатель налога. Обычно с этими

значениями сталкиваются фирмы и

индивидуальные предприниматели, которые

используют ОСНО. Объектом обложения

является реализация товаров или услуг

в пределах РФ.

Необходимость

определения сбора на калькуляторе

для расчета НДС чаще возникает у

продавца. Итоговое число нужно прописать

в накладной, счете-фактуре, в УПД,

договорах. Покупателю нередко требуется

сверять правильность определения

значения в полученных документах.

В калькулятор встроены

требуемые данные для работы с числами.

Чтобы начислить сбор, требуется умножить

число на ставку. К примеру, товар без

налога стоит 20000, а взнос составляет

10%. Тогда нужно умножить 20000 на 1,1, получится

результат с налогом 22000. Чтобы определить

итог, требуется умножить полученное

число на 0,1.

Калькулятор используется, чтобы сократить время операций и избежать ошибок. С его помощью возможно начислить требуемое количество средств к уплате, посчитать окончательную стоимость товара или работ с платежами, определить, сколько стоят работы без учета процентной ставки. Относительно несложно установить суммы к оплате и самостоятельно, но если данных слишком много или цифры большие, лучше использовать специальные программы, которые позволяют получить точные числа.

Как начислить НДС сверху

Начислить НДС сверху заданной суммы намного проще. Для этого следует просто умножить данную сумму на ставку налога.

Наш онлайн-калькулятор не только рассчитает налог, он также покажет сумму без НДС и общую сумму.

Чтобы в одно действие узнать сумму с НДС, бухгалтер должен умножить сумму без НДС на 1,18 (при ставке 18 %) или на 1,1 (при ставке 10 %).

Пример расчета общей суммы. Допустим, товар без НДС стоит 56 000 (Пятьдесят шесть тысяч рублей). НДС составляет 10 % от данной суммы. Требуется узнать общую стоимость товара с НДС.

Стоимость товара = 56 000 х 1,1 = 61 600 рублей.

Чтобы узнать сумму НДС, нужно умножить изначальную сумму на 0,1.

56 000 х 0,1 = 5 600 рублей.

Такой же результат можно получить, если начальную сумму умножить на 10 % (56 000 х 10 % = 5 600).

Чтобы сэкономить время при расчете налога и не ошибиться, используйте онлайн-калькулятор НДС.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, стоимость работ без учета НДС составила 83 200 (Восемьдесят три тысячи двести рублей). НДС составляет 18 %. Бухгалтер ООО «Глобус» должен рассчитать налог и общую стоимость работ.

Вариант № 1

Сначала начислим НДС.

83 200 х 18 % = 14 976 рублей.

Теперь рассчитаем итоговую стоимость работ, сложив две суммы.

83 200 + 14 976 = 98 176 рублей.

Вариант № 2

Сначала определим общую стоимость работ с НДС.

83 200 х 1,18 = 98 176 рублей.

Теперь рассчитаем сумму НДС.

98 176: 1,18 х 18 % = 14 976 рублей.

Во всех документах бухгалтер ООО «Глобус» укажет следующие значения:

стоимость без НДС — 83 200 рублей;

НДС —14 976 рублей;

стоимость с НДС — 98 176 рублей.

Стоит ли ожидать роста цен

Конечно, стоимость товаров вырастет. Но это не означает, что виной тому окажется НДС. Приведем простой пример: НДС не увеличивался уже 14 лет, но стоимость товаров все равно росла.

- ставка Центрального банка стала меньше, а цены увеличивались;

- предпринимательские кредиты оказались доступнее, а цены увеличивались;

- НДС на бензин остался на том же уровне, а цена на него выросла.

Стоимость товара рассчитывается достаточно сложно, и один лишь НДС ничего не решит.

НДС на социально значимую группу товаров останется прежним. Лекарства, обувь, продукты, подгузники, детская одежда так и будут облагаться НДС в размере 10%. Однако увеличение НДС на них отразится. Дело в том, что при росте НДС доставка станет дороже. Но наибольшее влияние окажут новые сборы ОСАГО и подорожание бензина.

Возьмем другой пример. Существует ряд товарных категорий, не облагаемых данным налогом. Но они также станут дороже, причем независимо от того, примут законопроект или нет. Например, вырастет аренда, зарплаты сотрудников, либо предприниматель захочет иметь большую выручку.

Наиболее заметным увеличение НДС окажется для дорогостоящих товаров. Это в первую очередь автомобили.

Таким образом, семьи, основными расходами которых являются затраты на товары с пониженной ставкой НДС или без нее, данный законопроект, скорее всего, вообще не затронет.

Процедура подтверждения НДС в 10%

Чтобы подтвердить право использования ставки НДС в 10%, компания, реализующая товар, должна пройти процедуру сверки присвоенного данной группе товаров кода – в Общероссийском классификаторе и утвержденном Правительстве Перечне кодов продукции, подлежащей налогообложению в данном размере.

Проходить верификацию кодов – крайне важно. Несвоевременное подтверждение права использования ставки НДС в 10%, часто оборачивается тем, что компания платит НДС по ставке 18%.

Несвоевременное подтверждение права использования ставки НДС в 10%, часто оборачивается тем, что компания платит НДС по ставке 18%.

Такие случаи возможны, если в документации на товар фигурируют иные коды, чем те, которые входят в список 10%, или же если они отсутствуют вовсе.

Где найти код для российских и импортных товаров?

главный источник кодовых сведенийставкам

ОКП содержит цифровые значения, которые присваиваются товарам всех категорий, и именно на основе этих данных и принимаются решения об отнесении продукции к той или иной ставке налогообложения.

Данный код должен содержаться в Сертификате на продукцию, национального или отраслевого стандарта либо технического условия, которое выдается в Комитете по стандартизации, сертификации и метрологии.

До начала 2017 г. в России действовал Общероссийский классификатор продукции (ОК 034-2014), по которому происходила верификация всех товаров российского происхождения.

С 1 января 2017 года Правительство РФ отменило его действие использованием новой редакции Общероссийского классификатора продукции по видам экономической деятельности (ОКПД2), актуального на данный момент.

В соответствии с обновленным ОКПД2 в конце 2016 года был реализован и новый Перечень кодов видов товаров, подлежащих налогообложению по ставке 10% (Постановление Правительства № 1377 от 17 декабря 2016).

Что касается реализации товаров импортного происхождения, здесь принимается во внимание значение кода ТН ВЭД – если данные цифры имеются и в новом Перечне категорий, данный товар может облагаться налогом с 10%-ной ставкой. Примечательно, что подтверждение права использования ставки НДС в 10% происходит по единому регламенту для всех групп товаров, то есть схема верификации товаров детского питания и образовательных зданий не будет отличаться

Исключение составляет группа медицинских товаров

Примечательно, что подтверждение права использования ставки НДС в 10% происходит по единому регламенту для всех групп товаров, то есть схема верификации товаров детского питания и образовательных зданий не будет отличаться. Исключение составляет группа медицинских товаров.

Для медицинских товаров

Что касается пониженной ставки налогообложения для товаров медицинского назначения, здесь важно акцентировать на наличии специальной документации. Регистрационное удостоверение на лекарственные средства и товары медицинского назначения отечественного или зарубежного происхождения – главное основание для использования ставки НДС в 10%

Для аптечных товаров потребуется регистрационное удостоверение, выданное на конкретные позиции препаратов

Регистрационное удостоверение на лекарственные средства и товары медицинского назначения отечественного или зарубежного происхождения – главное основание для использования ставки НДС в 10%. Для аптечных товаров потребуется регистрационное удостоверение, выданное на конкретные позиции препаратов.

Специальное разрешение на применение лекарственных средств, будет необходимо, чтобы подтвердить пониженную ставку медицинских товаров, используемых в клинических исследованиях.

Документы всех указанных выше типов должны содержать максимально развернутые сведения о препаратах, а также полные данные об организациях, которым выдаются свидетельства и удостоверения.

Проводит и контролирует госрегистрацию лекарственных препаратов и прочих медицинских товаров федеральная служба по надзору в сфере охраны здоровья.

Процесс развода через ЗАГС более простой и быстрый чем через суд.

В каких случаях можно развестись по заявлению одного из супругов и как это нужно сделать? Узнайте об этом здесь.

Последняя информация об НДС 2019

Эта статья написана в конце октября 2018 года и сейчас уже известно о том, сколько составит НДС в 2019 году на большинство продукции. Ставка в 18% с 1 января 2019 года в России будет поднята до 20%. Для более подробной информации можно прочесть сам текст Федерального закона, который это регулирует – он по .

Ставки в 0 и 10% остаются неизменными. Но меняется одна из расчетных – та, что была 18/118, теперь будет 20/120.

По информации Госдумы РФ, повышение ставки по налогу на добавленную стоимость сможет привлечь в бюджет страны дополнительные 620 млрд рублей в год, которые необходимы, чтобы закрыть образовавшиеся «дыры» из-за нестабильности цен на нефть с 2014 года. В паре с увеличением налога на добавленную стоимость было принято решение о повышении пенсионного возраста, которое, как планируется, также принесет дополнительные средства в казну

Несмотря на то что многие СМИ и жители страны акцентировали внимание на реформе пенсионной системы, повышение НДС является куда более серьёзной мерой, принимаемой государством. Поэтому то, сколько составит НДС в 2019 году должно быть первостепенной темой

Ставка в 18% действовала с 1 января 2004 года. До этого она составляла 22%, а потом 20%.

При объяснении причин и последствий повышения НДС нередко упоминается, какой процент составляет НДС в 2019 году в других европейских странах, где он уже давно выше не только 18, но и 20%. Это абсолютная правда

Однако, здесь стоит больше обращать внимание на покупательную способность граждан, которая в 2019, по данным экспертов, может продолжить снижаться особенно из-за увеличения ставки. Дело в том, что поднятие этого налога обозначает незначительное повышение цены на каждый продукт или услугу, облагающихся ставкой в 18(20)%, а это в сумме даст ощутимое увеличение стоимости стандартного чека

Касается это не только товаров в магазинах, но и транспорта, услуг ЖКХ и т. д. Здесь повышение НДС сыграет косвенную роль, потому что рост цен также стимулирует инфляция, которая только из-за принятия этого решения превысит допустимые для Российской экономики 4% на несколько месяцев. Без учёта монополии некоторых компаний и зарубежных санкций, стимулирующих её не меньше.

Подробнее ознакомиться с мнением специалистов по вопросу повышения НДС можно в многочисленных аналитических статьях, к примеру, у Русской службы BBC, в газете Forbes, в материалах издания Ведомости. Окончательного подтверждения или опровержения этих прогнозов остаётся ждать до 2019 года.

Главная функция НДС – это пополнение бюджета дополнительными средствами за счет не только предпринимательства, но и каждого отдельного гражданина страны. И несмотря на то, сколько составляет НДС в 2019 году, 18 или 20% — эта функция будет продолжать исправно работать, различие окажется только в количестве поступаемых денег в казну. Теперь их станет больше в бюджете, но меньше у граждан и предпринимательства. Для улучшения положения дел будут необходимы реформы в финансовой сфере, которые возможны в 2019 году.

Заключение

Анализируя данные, можно придти к выводу, что НДС никак не влияет на уровень благосостояния страны в целом. У Швейцарии он составляет всего 8%, однако она – первая в рейтинге. Но и наоборот, у Германии, Норвегии и Швеции самые высокий уровень среди всех государств мира, но они также находятся в топе. При этом низкий НДС не всегда обеспечивается и попадание в топ (Япония с 8% на 25 месте), как впрочем и высокий (Венгрия – 27% НДС, 46 место; Литва – 21% НДС, 57 место; Россия – пока ещё 18%, место в рейтинге – 72).

Резюмируя: чем более развита экономика, тем больше страна находит возможностей для ведения комфортной социальной политики. Например позволяет жителям не платить налоги с не очень больших (по европейским меркам) зарплат. Впрочем, и тут не обходится без исключений (в Норвегии, Ирландии, Дании ставка НДС и подоходный налог достаточно высоки, при этом они в верхушке индекса благосостояния). Ясно одно – взимание денег с граждан никак не влияют на уровень жизни в государстве в целом, по крайне мере, в наш век.