Что лучше иис или брокерский счет

Содержание:

- Какого брокера лучше выбрать и что надо учитывать?

- ТОП-30 лучших интернет-магазинов электроники — Рейтинг 2020 года

- Понятие и назначение

- Что выгоднее ИИС или вклад

- Депозитарий

- Основная терминология

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Какой счет сделать основным: брокерский или индивидуальный инвестиционный

- Возможности ИИС

- Каким должен быть

- Как открыть ИИС

- Отличия брокерского счета от ИИС

- Отличия брокерского счета от ИИС

- Как устроен ИИС

- 9. Smart Baby Watch KT07

- Тарифный план новичка

- Основные настройки BIOS

- Чем отличается работа с ИИС и брокерским счётом

- Названия цветов

- Особенности российского брокерства

- Поделитесь страничкой с друзьями в соцсетях

- В заключение

- Подведение итогов

Какого брокера лучше выбрать и что надо учитывать?

Открывая классический брокерский или индивидуальный инвестиционный счет, всегда принимайте во внимание репутацию посредника: срок на рынке, отзывы, наличие лицензии

Очень важно детально прочесть условия — размер комиссий и за что они взымаются, какой минимальный порог входа. Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным

Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление. Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным. Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление

Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

ТОП-30 лучших интернет-магазинов электроники — Рейтинг 2020 года

Понятие и назначение

Обычному физическому или юридическому лицу нельзя прийти на биржу и начать торговать ценными бумагами, производными финансовыми инструментами и валютой. Этим могут заниматься только профессиональные участники. Отбором таких участников занимается Центробанк. Он вручает достойным претендентам лицензии на осуществление:

- брокерской деятельности,

- депозитарной деятельности,

- дилерской деятельности,

- доверительного управления активами.

На официальном сайте ЦБ всегда есть актуальный список профессиональных участников, у кого инвестор может открыть брокерский счет. Среди них банки, управляющие компании и брокерские организации.

Что выгоднее ИИС или вклад

Лояльные условия по ИИС позволяют физическим лицам пополнять баланс и возвращать 13% НДФЛ, не используя счет по прямому назначению.

В настоящее время такие операции не запрещены законом, и многие инвесторы свободно этим пользуются. В результате ИИС становится некой альтернативой вкладу, более доходной.

Даже учитывая комиссии, 13% НДФЛ выгоднее, чем 4-7% по банковскому вкладу. Этим ИИС намного привлекательнее.

Фактически нет разницы, будут на балансе числиться деньги или в депозитарии – ценные бумаги. А финансовая выгода во втором случае заметно выше.

Поэтому, сравнивая, что выгоднее: ИИС или вклад, лучше выбрать первый вариант:

- Выше прибыль.

- Простая процедура открытия.

- Можно найти брокера с небольшим минимальным депозитом.

Увеличенная доходность по ИИС сопряжена с некоторыми нюансами – нужно подавать декларацию на возврат НДФЛ, нельзя раньше времени закрыть счет и забрать деньги.

Договор банковского вклада, если предусмотрено досрочное изъятие средств, можно расторгнуть в любой момент и сразу забрать наличные. Однако такие условия присущи тарифам с небольшими ставками – до 5-6% годовых.

Депозитарий

Плата за депозитарий может быть 2 видов:

- в процентах от стоимости портфеля (обычно 0,01-0,02% в год). Но не менее 100-200 рублей. Естественно в год.

- ежемесячная фиксированная (100-300 рублей).

Первая взимается независимо от того, были сделки или нет. По фиксированной, плата берется, если в текущем месяце клиентом была совершена хотя бы одна операция.

Какая более выгодна?

Плюс ежемесячной фиксированной платы — нет сделок, нет расходов. Минус — купите/продадите бумаг всего лишь на тысячу рублей, придется выложить несколько сотен на депозитарий.

В течение года вы планируете внести на ИИС 100 тысяч рублей.

Вопрос. Как вы будете это делать? Один раз всей суммой. Или каждый месяц внося небольшую сумму, откладываемую с зарплаты.

В первом случае при стабильной ставке 0,01-0,02% придется заплатить рублей 100-200.

При внесении единоразово всей суммы — плата за депозитарий составит 100-300 рублей.

Но все меняется, если вы будете вносить каждый месяц по 8 тысяч. За год набежит 1,2 — 3,6 тысячи рублей.

Основная терминология

Для торговли на фондовой бирже физическому лицу необходимо выбрать посредника. Брокер – профессионал, который проводит сделки с ценными бумагами и имеет лицензию на осуществление такой деятельности. Клиент является физическим лицом (имеющим гражданство РФ или иностранного государства), который достиг совершеннолетия и выразил желание участвовать в торгах на бирже.

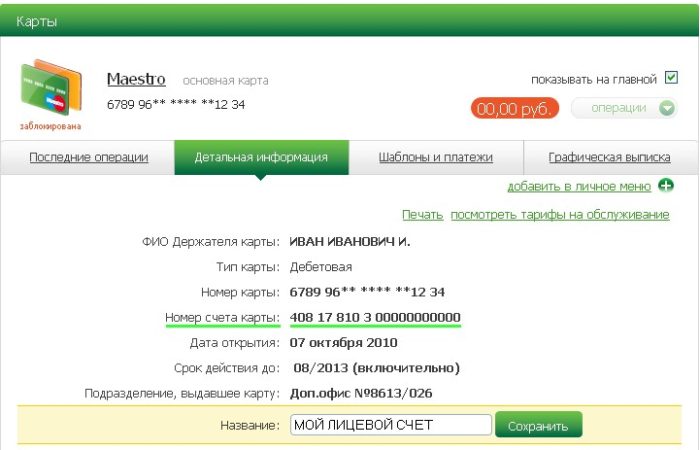

Брокерская компания и клиент подписывают договор на брокерское обслуживание, на основании которого открываются брокерский счёт (БС) и ИИС. БС – это счёт, который предназначен для учёта операций по купле-продаже активов, осуществлённых брокером по поручению клиента и фиксации остатка активов. Чтобы хранить и учитывать ценные бумаги открывается счёт-депо в Депозитарии, для чего заключается специальный договор.

Расчётный БС является специальным счётом, который открывается в финансовом учреждении и предназначается для:

- инвестирования (зачисления денежных средств от клиентов);

- зачисления прибыли от операций, которые проведены брокером по поручению клиента;

- проведения расчёта между сторонами.

Как правило, в финансовом учреждении открывается сразу несколько брокерских счетов в зависимости от цели биржевой торговли и пожеланий клиента. разновидностью подобного БС, который отличается специальной системой налогообложения.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Какой счет сделать основным: брокерский или индивидуальный инвестиционный

Чтобы понять, какой способ инвестирования лучше – индивидуальный инвестиционный счет или брокерский счет, необходимо проанализировать несколько факторов:

- первоначальная сумма вложения;

- размер белой зарплаты;

- торговые навыки;

- инвестиционная стратегия;

- есть ли возможность подождать 3 года, не снимая сумму.

Новичкам чаще рекомендуется открывать ИИС, поскольку он дает гарантированный доход по крайней мере за счет вычета по типу А (13% от каждого взноса), причем размер выплаты составляет до 52 тыс. руб. в год. Этот вариант извлечения прибыли выгоден, если:

- вкладчик получает достаточно большую белую зарплату (30 тыс. и более);

- не планирует вести активную торговлю;

- пока не уверен в своих силах, поэтому сильно сомневается в том, что получит ощутимую сумму.

Например, можно открыть депозит, ежегодно вкладывать на него по 100 тыс. и передать в доверительное управление. Тогда спустя 3 года будет получено 39 тыс. в виде вычета (по 13 тыс. каждый год) и инвестиционная прибыль (в случае успешного управления), например, 10% годовых (итоговая сумма 69 тыс.).

После этого можно выбирать между 2 стратегиями:

- Если торговые навыки хорошо освоены, и есть уверенность в своих силах, ИИС спустя 3 года можно закрыть и далее сменить тип вычета с А на В. Он освобождает от уплаты НДФЛ на весь полученный доход за следующие 3 года.

- Если устраивает только пассивный доход без траты времени и сил, можно ничего не делать, а продолжать ежегодно вносить на вклад определенную сумму, получать вычеты и проценты от управляющей компании.

Более опытным инвесторам этот вариант может не подойти, поскольку выручка будет не настолько большой. Им выгоднее открыть 1 или несколько брокерских счетов, а не ИИС, поскольку это дает полную свободу действий. Если грамотно распределить свои риски и применять различные инвестиционные стратегии, можно добиться прибыли до 20% годовых и выше. Например, вложив 100 тыс., можно получить 20 тыс. Но с этой суммы будет удержан НДФЛ 13%, поэтому чистая выручка составит чуть более 17 тыс.

При открытии ИИС брокеры зачастую регистрируют еще и обычный торговый счет на того же держателя. Это нормальное явление – такой депозит дает несколько возможностей:

- Его можно пополнить отдельно для совершения аналогичных или других торговых операций.

- Через него можно торговать на форекс (если брокер дает такую возможность).

- На этот счет можно вывести всю сумму с ИИС в случае его закрытия.

- Также на него можно периодически переводить купонный доход по облигациям, если это предусмотрено условиями договора.

Возможности ИИС

Налоговые льготы могут быть двух типов:

- Тип “А” дает возможность ежегодно возвращать 13 % от вложенных денег, но не более 52 000 рублей и в пределах уплаченного за отчетный год подоходного налога.

- Тип “Б” освобождает инвесторов от уплаты налога на доходы, которые он может получить по операциям на фондовом рынке.

Преимущества:

- налоговые льготы, которые значительно повышают доходность инвестора от инвестиционной деятельности;

- хороший инструмент для долгосрочного накопления, потому что деньги нельзя снять раньше трехлетнего срока.

Недостатки:

- можно открыть только один инвестсчет;

- ограничение по сумме – не более 1 млн рублей в год;

- деньги не застрахованы государством, хотя разговоры в Центробанке на эту тему ведутся;

- нельзя снимать деньги в течение трех лет, в противном случае счет закрывается, и инвестор лишается налоговых льгот, в том числе уже полученных;

- ограничения в инвестиционных инструментах;

- можно заводить только рубли.

Хочу акцентировать ваше внимание, что главное преимущество инвестсчета – это налоговые льготы. Долгосрочный инвестор имеет реальную перспективу даже на низкодоходных инструментах (например, ОФЗ) заработать значительно больше, чем на банковских депозитах

ИИС можно открыть в разных банках (Сбербанк, ВТБ, Тинькофф Банк и др.), брокерских компаниях (Открытие, Финам, Атон и др.) и управляющих компаниях (Альфа-Капитал, Сбербанк Управление активами и др.). Так же, как и простой брокерский счет, ИИС открывается онлайн за пару минут. Для привлечения клиентов брокеры разрабатывают специальные тарифы по ИИС, которые могут отличаться от тарифов по брокерскому счету.

Каким должен быть

Обязательно высшее образование. Без него получить открытую вакансию таможенного сотрудника или специалиста ВЭД практически нет шансов. При определенном наборе качеств даже новичок сможет пробиться на хорошую должность, но для этого потребуется упорная работа.

Опытные специалисты ценятся на вес золота. Они умеют находить нестандартные решения из самых тупиковых ситуаций. А такие ситуации бывают довольно часто в работе с таможней.

Какими качествами должен обладать представитель

Эксперт должен обладать такими качествами:

- Целеустремленность и амбициозность. Чтобы не застояться на одном месте, брокер должен иметь определенную цель, которая будет подталкивать его к действиям, обучению и повышению квалификации. Если представитель не стремится ни к повышению по карьерной лестнице, ни к расширению базы своих знаний, скорее всего, его быстро вытеснят с рынка эксперты с амбициями, стремящиеся к определенным высотам.

- Стрессоустойчивость. Работа сама по себе требует большой эмоциональной нагрузки, поскольку нередки сложные запутанные ситуации, которые брокеру необходимо разрешать. При этом ему еще приходится иметь дело со своенравными и капризными клиентами, оставаясь при этом дружелюбным и настроенным на помощь декларанту.

- Коммуникабельность. Без умения найти общий язык с любым клиентом, эксперт рискует появлением конфликтов интересов с заказчиком и сорванными сделками.

Представитель должен уметь быстро реагировать на возникающие трудности, находить нестандартные решения. Иметь стратегическое мышление, чтобы четко распланировать действия: свои, клиента и таможни.

Как открыть ИИС

Для открытия счёта надо обратиться к российскому брокеру. Достаточно задать вопрос сотруднику компании на сайте, спросить у него об условиях обслуживания, какие документы понадобятся, можно ли открыть ИИС онлайн или надо идти в офис.

Сейчас большинство брокеров позволяют сделать это через смартфон или сайт – достаточно паспорта, ИНН и СНИЛСа.

Где открыть ИИС

Выбирайте брокеров, у которых надёжная репутация, большой опыт и низкие комиссии. Вот несколько компаний, которые лидируют в сфере брокерских услуг в РФ. Полный рейтинг можно посмотреть на сайте МосБиржи.

Лучшие ИИС такие, где:

- Предлагают низкие комиссии за сделки.

- Не берут плату за депозитарий или процент от взносов.

- Не взимают минимальную ежемесячную плату.

- Начисляют процент на остаток по счёту.

Отличия брокерского счета от ИИС

Думая, что именно открыть: брокерский счет или иис, принимаем во внимание то, что государство по последнему предлагает определенные льготы — налоговый вычет НДФЛ. Сам ИИС — это, своего рода, специальный депозит, через который инвестор покупает акции, облигации, другие активы как государственных, так и коммерческих предприятий

Открывает такой счет:

- банк;

- управляющая компания;

- брокер.

ИИС можно переводить от одного брокера к другому, но нельзя заводить на счет ценные бумаги. Кроме этого, не предусматривается:

- перевод брокерского счета в ИИС;

- открытие одним человеком больше одного счета.

Важно использовать ИИС для ликвидных инструментов, тем более, что легко можете узнать, что такое ликвидность и почему она важна на фондовом рынке

Отличия брокерского счета от ИИС

Брокерский счет – это более общее понятие по сравнению с индивидуальным инвестиционным счетом (ИИС). В первом случае вклад открывается на условиях брокера, которые могут значительно отличаться. ИИС оформляется в соответствии с правилами, установленными государством. Основными из них являются:

- Максимальное вложение – 1 млн. руб. за каждый календарный год.

- Один человек может открыть только 1 ИИС.

- Существенная разница между ИИС и брокерским счетом – в первом варианте можно получить дополнительный налоговый вычет от государства.

Вычет – это материальное поощрение вкладчика от государства. Оно выплачивается при единственном условии – депозит просуществовал в течение 3 лет и более (причем размер вложенной суммы и операции по вкладу не имеют значения). Депозитарий вправе выбирать среди 2 типов вычета:

- Тип А – по 13% ежегодно за сделанные взносы (максимум 52000 руб. в год). Предоставляется за счет возврата НДФЛ, ранее удержанного с зарплаты.

- Тип В – полное освобождение от уплаты НДФЛ 13% за полученный доход от инвестиционной деятельности

Однако это не единственное отличие ИИС от брокерского счета – сравнить их можно так.

| сравниваемый параметр | ИИС | брокерский счет |

| цель | получение дохода | |

| гарантия прибыли | отсутствует | |

| размер дохода | 10%-15% годовых и выше | |

| страхование от государства | отсутствует | |

| кто может открыть | граждане РФ и нерезиденты | |

| вычет | гарантируется при соблюдении условий | не предоставляется |

| максимальное вложение | 1 млн. руб. в год | не ограничено (определяется условиями брокера) |

| количество счетов на 1 человека | строго 1 | не ограничено |

| совместный счет с родственником или партнером | нет | да |

| НДФЛ с прибыли | не выплачивается в случае применения вычета по типу Б | обязательно выплачивается в размере 13%* |

| НДФЛ с купонов облигаций | не взимается | |

| наследование | нет** | да |

| сальдирование суммы с нескольких счетов*** | запрещается | разрешается |

*При этом нерезиденты должны уплатить НДФЛ с дохода в размере 30%, а не 13%, и вычеты им не полагаются.

**При этом сумма на ИИС (включая полученный доход) передается по наследству. Но если предыдущий вкладчик не получил вычет, наследник не сможет воспользоваться им. Однако наследник освобождается и от уплаты НДФЛ, поскольку он получает не доход, а наследство.

***Сальдирование – это суммирование прибыли и убытков для формирования общей налоговой базы. Например, в прошлом году возник убыток на 100 тыс., а в текущем – прибыль на 200 тыс. Тогда можно сальдировать эти величины – в сумме получится 100 тыс. Именно с нее и будет начислен налог НДФЛ.

Как устроен ИИС

ИИС – это счёт для инвестора. Он работает в России с 2015 года – государство ввело его, чтобы простимулировать инвестиционную активность населения.

Чем отличается ИИС от брокерского счёта

ИИС похож на обычный брокерский счёт, но имеет преимущество. Можно получить одну из налоговых льгот:

Вернуть часть налога на доход физического лица (например, который берут с зарплаты).

Не платить налог на прибыль по инвестициям.

Индивидуальный инвестиционный счёт можно открыть только гражданину и налоговому резиденту Российской Федерации. Резидент – тот, кто живёт и зарабатывает на территории РФ больше 6 месяцев в году.

9. Smart Baby Watch KT07

- детские умные часы

- влагозащищенные

- материал корпуса: пластик

- сенсорный IPS-экран, 1.3″, 240×240

- встроенный телефон

- совместимость с Android, iOS

- мониторинг сна, калорий, физ. активности

- камера

- вес: 50 г

Отличный выбор для тех, кто раздумывает над тем, какие смарт часы купить для ребенка. В данной модели есть все для того, чтобы родители своевременно были оповещены о том, все ли в порядке с их чадом, начиная от удаленной прослушки окружения и возможности выставить геозону (то есть зону, за которую ребенок не должен выходить, а если выйдет – на родительский телефон придет смс-уведомление) и заканчивая кнопкой SOS.

Тарифный план новичка

Для новичков у брокеров всегда есть специальный тарифный план. Название может быть разным: легкий старт, начало, первый, тест-драйв и так далее.

Смысл в том, что на нем нереально выгодная тарифная сетка. Плата за сделки может быть в 2-3 раза ниже, чем средняя комиссия по рынку. Без других дополнительных поборов.

Брокеры объясняют это тем, что заботятся о клиентах и хотят дать им возможность попробовать фондовый рынок «на вкус».

Правда в том, что тарифный план имеет ограниченный срок действия. Обычно месяц-два. А дальше вас переводят на стандартный тариф. С более высокими комиссиями.

Для чего брокеру?

Наличие выгодного тарифного плана позволяет указывать в рекламе и на главной странице своего сайта низкие комиссии за сделки. Дополнительно вероятность попадания в различные рейтинги брокеров с самыми минимальными (выгодными для клиентов) комиссиями.

Попавшийся на такую уловку клиент, после окончания действия тестового тарифа, в большинстве случаев не будет закрывать счет и переходить к другому брокеру с более низкими издержками. Просто смирится и перейдет на другой тариф.

Особенно это касается индивидуальных инвестиционных счетов. Люди не знают, что ИИС можно перевести к другому брокеру и остаются на старом месте.

Церих. Новым клиентам предлагают тарифный план «Стартовый» с комиссией 0,015% от суммы сделки. Действует до конца второго месяца после даты подключения. Далее переводят на «Базовый» с комиссией в 5,5 раз выше — 0,085% за сделку.

Финам. Тариф «Тест-драйв». Комиссии 0,0177% не зависит от оборота. Подключается на 1 месяц. Далее переводят на стандартный тариф с более высокими тарифами и обязательной ежемесячной платой.

Основные настройки BIOS

Чем отличается работа с ИИС и брокерским счётом

Индивидуальный инвестиционный счёт – всего лишь разновидность брокерского, поэтому принципиальных различий между порядком открытия/закрытия и регламентами проведения операций у них нет. Чтобы купить или продать активы, нужно подать заявку на проведение операции. Это можно сделать через личный кабинет или позвонив по телефону. Все заявки обязательно подтверждаются повторным звонком брокеру. Аналогичным образом осуществляется вывод средств.

В полной мере плюсы и минусы ИИС и брокерского счёта проявляются при выборе брокера. Здесь определяющими факторами являются размер комиссии за проведение транзакций и скорость исполнения заявок. Чтобы сравнить посредников по этим показателям, нужно внимательно проштудировать тарифы брокеров и изучить отзывы клиентов на сайтах профильной тематики. Но, в любом случае, не помешает самостоятельно побеседовать с менеджером, чтобы убедиться, что вы правильно поняли условия обслуживания счетов.

Многообразие жизненных ситуаций не позволяет однозначно ответить на вопрос о том, какой счёт лучше – брокерский или ИИС. Прежде чем решиться на открытие любого из них, гражданину нужно чётко сформулировать свою инвестиционную стратегию, выбрать желаемую прибыльность инвестиций, оценить вероятность получения в будущем иных налогооблагаемых доходов. После этого можно приступать к выбору достойного брокера, к которому вы отправитесь для заключения договора на открытие счёта.

Названия цветов

Особенности российского брокерства

Сегодня в России работают более 4 тысяч брокерских организаций. Назвать их точное число не может никто. Большинство из них объединены под эгидой Национальной ассоциации кредитных брокеров и финансовых консультантов. Это официальная организация, которая выдает специалистам сертификаты, одобренные Ассоциацией региональных банков России. Наличие такого сертификаты обычно является подтверждением качества и добросовестности компании.

Среди ключевых представителей можно назвать фирмы «Кредитный и Финансовый Консультант», «Финмарт», «Кредитмарт», «Финансовое агентство». Однако похожие услуги часто представляют и небольшие частные компании, частные лица, другие финансовые организации, что затрудняет совершить точный подсчет количества кредитных брокеров.

Большой процент непрофессиональных брокеров повредил репутации профессионального сообщества. Например, некоторые клиенты жаловались, что после обращения в подобные организации им выдавали скопированный из интернета список банков и их кредитных предложений, причем за немаленькую сумму. Конечно, все это не имеет ничего общего с настоящим брокерством.

Еще одна темная сторона этого вида деятельности – «черное брокерство». Организации помогают «трудным» клиентам – должникам, людям с плохой кредитной историей и отсутствием официальных источников дохода. Они предлагают оформить поддельные справки о доходах, свидетельства о праве собственности, другие документы. Все это относится к разряду преступлений, которые подлежат уголовному наказанию. При выявлении банком подделки, проблемы могут быть как у клиента, предоставившего ложную информацию, так и у организации, согласившейся на подделку документов.

Существуют два направления работы брокеров:

- с физическими лицами;

- с юридическими лицами.

Последнее направление в России пока развито слабо, поскольку есть определенные сложности на этапе оценки платежеспособности юридического лица. Это мешает специалистам давать экспертную оценку пакету документов, представлять интересы компаний в банке.

Исследователи прогнозируют дальнейшее развитие отечественного рынка брокерства. Если сравнивать опять же с западными странами, то там от 30 до 50 процентов всех кредитных сделок осуществляются при их прямом посредничестве. В России эти показатели намного ниже, хотя и не поддаются точной оценке.

Поделитесь страничкой с друзьями в соцсетях

В заключение

Перед выбором наиболее близкого вам тарифного плана нужно ответить для себя на несколько вопросов:

- Размер планируемой вносимой суммы.

- Как вы будете вносить деньги: единоразово или частями.

- Как часто вы будете торговать на бирже. Совершать множество сделок в течение месяца или придерживаться пассивного инвестирования. По принципу купил и держи.

Возвращаясь к вопросу в начале статьи о суммарных комиссиях при внесении 200 тысяч на брокерский счет или ИИС.

Внеся на счет единовременно 200 тысяч рублей, даже при не самом выгодном тарифе с минимальной платой и депозитарий в 300 рублей, придется выложить рублей 400. И все. При условии, что больше в течение года вы не будете совершать сделки.

Но все меняется, когда каждый месяц вы будете «закидывать» на счет по 15-17 тысяч рублей. Плата за все сделки составит все те же 100 рублей. Но дополнительно брокер будет удерживать с вас ежемесячно по 300 или 3600 в год. Итого 3700 рублей.

Разница в расходах для инвестора почти в 10 раз!!!

Проблема в том, что большинство как раз и несут деньги на биржу небольшими суммами ежемесячно. Банально откладывая с заработной платы.

В таком случае нужно выбирать тариф:

- Без минимальной ежемесячной платы.

- Без платы за депозитарий. Или чтобы она взималась в процентах от капитала (0,01 — 0,02%). А не фиксированная каждый месяц.

- И только при прочих равных сравниваем комиссии за сделки.

.Активные игроки, совершающие множество сделок в течение месяца в большинстве случаев могут не обращать внимание на минимальную ежемесячную плату. Плата за сделки будет намного превышать абонентскую плату

В итоге по факту она взиматься не будет.

При комиссии 0,05% за сделку — за круг (покупка и продажи ценных бумаг) будет браться 0,1%. Со ста тысяч — получаем 100 рублей. В итоге совершая всего 3-5 кругов в течение месяца на 100 тысяч — инвестор (или трейдер) полностью освобождается от месячной платы.

В таком случае лучше обратить внимание в первую очередь именно на процент вознаграждения брокера за сделку. Чем ниже, тем лучше

А ежемесячной платой можно пренебречь.

Подведение итогов

Учитывая все вышеизложенные обстоятельства, а также оценку персональных возможностей в рассматриваемой сфере, всегда можно подобрать тот механизм, который подойдет именно вам.

При этом важно не забывать о том, что, выбирая брокера, обязательно следите за рейтинговыми показателями столичной биржи. Изучайте критерии открытия ИИС, участия в торговых сделках, а также другие признаки

Обязательно присмотритесь к тарифным планам, показателям надежности, предлагаемым услугам, технической поддержке. Не забывайте о том, что компании должны иметь специальную лицензию. Эти перечни публикуются государственным регулятором – ЦБ РФ на его официальном портале.

Таким образом, из нашей статьи вы узнали о том, в чем отличие брокерского счета от ИИС, каковы особенности инвестирования. Надеемся, что информация принесла вам пользу – вы узнали для себя что-то новое!