Иис стратегия iti capital «стабильный доход на иис»

Содержание:

- Стоит ли открывать ИИС

- Где и как открыть счет – обзор и сравнение брокеров

- Куда подавать в суд на алименты

- Как активировать ключ в Стиме

- Названия цветов

- Как устроен ИИС – принцип работы

- Прибыль на фондовом рынке и налогообложение

- Условия открытия ИИС у брокеров

- Сколько можно заработать?

- Рейтинг компаний, где можно открыть ИИС в 2020

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Как пополнить брокерский счёт в Сбербанке?

- Выбор брокера

- Важные выводы

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

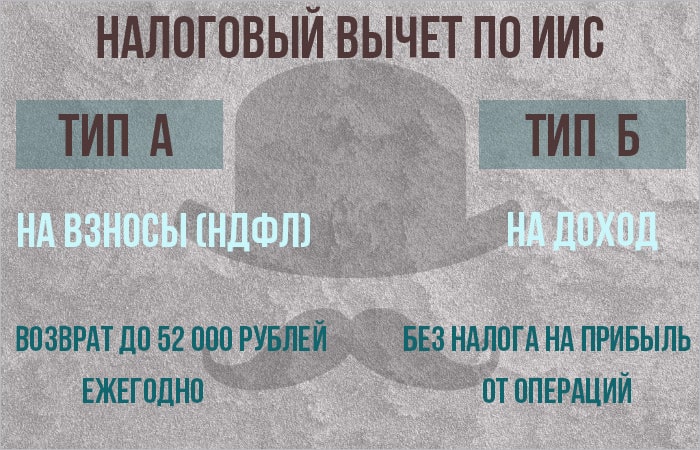

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Где и как открыть счет – обзор и сравнение брокеров

Открыть счет можно в банке, филиале управляющей компании или брокерской компании. Убедитесь, есть ли у выбранной организации лицензия на ведение брокерской деятельности.

На сайте «Мосбиржи» есть рейтинг брокеров. Выберите самое оптимальное для вас предложение и заключите договор. Для составления договора вам понадобится паспорт гражданина РФ, СНИЛС, ИНН.

Ваш выбор должен основываться на ряде критериев:

- Возможность вывода дивидендов и купонов со счета ИИС на банковский или другой брокерский счет.

- Надежность брокера. Этот фактор отражает «возраст» брокера, то есть количество лет, которое он работает на рынке, его место в рейтинге.

- Наличие представительства в вашем городе, чтобы без промедления получать документы для налоговой.

- Размер комиссии.

- Количество клиентов.

- Биржи, на которые у брокера есть выход («Мосбиржа», биржа СПб).

Рассмотрим предложения пяти брокеров, лидирующих в рейтинге «Мосбиржи». Все они имеют высокую степень надежности и большое число клиентов.

ФИНАМ

Общие сведения. Финам – известный игрок валютного рынка, компания-трейдер, инвестор. Работает уже более 25 лет. Имеет множество наград, большую клиентскую базу.

Комиссия. Предусмотрена для акций и облигаций от 0,035%.

Обслуживание счета. Ежемесячно взимается 177 рублей, есть тарифы с более высокой брокерской комиссией, но без ежемесячной платы.

Особенности. Депозитарий 177 рублей при условии изменений остатков по ценным бумагам. Позволяет выводить с ИИС дивиденды на стандартный брокерский счет (не на банковский). На сторонние счета купоны выводить нельзя. Есть доступ к бирже в СПб, валютной секции. Счет открывается лично и на сайте компании.

БКС

Общие сведения. БКС – Финансовая группа с более чем 24-летним опытом. Специализируется на предоставлении консалтинговых, брокерских услуг клиентам с разным объёмом инвестиций. Имеет множество наград, обширную клиентскую базу.

Комиссия. Размер зависит от выбранного тарифа. От 0,007% до 0,3%, есть минимальные платы за сделку.

Обслуживание счета. От 177 до 354 рублей, в зависимости от выбранного тарифа.

Особенности. Депозитарная комиссия 177 рублей. Доступны все торговые программы. Есть возможность вывода активов с ИИС (купоны и дивиденды). Есть доступ к валютной секции и на биржу СПб. Счет открывается лично и на сайте компании.

СБЕРБАНК

Общие сведения. Известный крупный банк. Имеет разветвленную сеть филиалов во всех регионах страны. Лидирует по числу активов физических и юридических лиц.

Комиссия. Размер комиссии от 0,06%.

Обслуживание счета. Нет.

Особенности. Пользоваться услугами можно с помощью мобильного приложения. Можно выводить активы в виде купонов и дивидендов. Нет доступа к бирже в Санкт-Петербурге. Открыть можно через личный кабинет онлайн на сайте или через приложение.

ВТБ

Общие сведения. Крупный известный банк с развитой сетью филиалов в регионах РФ.

Комиссия. Размер комиссии составляет от 0,05%.

Обслуживание счета. Нет.

Особенности. Депозитарий равен 150 рублям в месяц. Если на счете есть ценные бумаги банка ВТБ, размер депозитария равен 105 рублям в месяц. Есть тариф «ВТБ Онлайн», по которому нет депозитария. Можно выводить активы со счетов ИИС в виде купонов и дивидендов. Нет доступа к бирже в Санкт-Петербурге и на валютную секцию.

ТИНЬКОФФ

Общие сведения. Известный в РФ интернет-банк, работающий без филиалов.

Комиссия. Размер комиссии составляет 0,3%.

Обслуживание счета. 99 рублей в месяц при наличии сделок и 0 рублей, если в месяце сделок не было.

Особенности. Депозитарная комиссия не взимается. Торговый терминал находится на сайте банка (брокера). Дает доступ для ИИС к бирже СПб и валютной секции. Открыть можно в режиме онлайн. Нельзя выводить купоны и дивиденды.

Куда подавать в суд на алименты

Для такой категории спора, законом установлена альтернативная подсудность. Это значит, что иск может быть предъявлен по общим правилам, то есть по месту жительства ответчика, а также иск может быть предъявлен по месту проживания истца, но при наличии специальных условий, которые оговорены законом.

В какой суд подать

Это значит, что истец имеет право обратиться не в любой суд, который удобен ему, а только в тот суд, который уполномочен рассматривать данную категорию споров.

В основном, когда речь идет только о взыскании средств на содержание, исковые заявления подаются в мировой суд, по месту проживания плательщика.

Способы подачи иска

В связи с этим, требование должно быть оформлено и подано в установленной форме и в установленном порядке.

Обратите внимание на то, что исковое требование подается в нескольких экземплярах для того, чтобы с требованиями мог ознакомиться не только суд, но и ответчик.

Иск можно подать несколькими способами:

- При личном посещении суда. Требование можно подать через канцелярию суда;

- Путем почтового направления. Иск также можно направить почтой, в том случае, если истец не может по каким — либо причинам лично посетить суд.

Кто может подать исковое заявление

Правом обращения с исковым требованием о возложении алиментных обязательствах может подать следующий перечень лиц:

- Второй родитель, с которым фактически проживает ребенок;

- Представитель ребенка, не являющийся родителем (например, в том случае, когда оба родителя лишены в отношении ребенка своих родительских прав).

- Сам ребенок.

Правила написания искового заявления

В исковом заявлении необходимо указание следующих данных:

- Наименование судебного органа, в который подается иск;

- Сведения об истце: указывается его ФИО, сведения о месте проживания, контактная информация;

- Сведения об ответчике: его персональные данные, в том числе информация о месте проживания, контактные данные;

- В самом исковом заявлении указываются:

- обстоятельства, которые побудили истца обратиться в суд с требованием о взыскании содержания;

- сведения о несовершеннолетнем ребенке, в отношении которого оно устанавливается;

- сумма средств;

- перечень доказательств, которые подтверждают законность требований;

- В конце заявления, указывается перечень прилагаемых к иску документов и ставится подпись заявителя.

Документы

- Второй экземпляр иска, который направляется ответчику;

- Копию документа, подтверждающего личность истца;

- Копию свидетельства о рождении ребенка;

- Копию свидетельства о заключении брака и его расторжении;

- Справку о совместном проживании истца с ребенка;

- Документ, содержащий данные о доходе истца.

Внимание! Указанный перечень документов является примерным. Это значит, что в зависимости от ситуации могут понадобиться дополнительные документы.. Помните, что к исковому заявлению могут быть приложены копии, однако в судебное заседание необходимо будет представить оригиналы

Помните, что к исковому заявлению могут быть приложены копии, однако в судебное заседание необходимо будет представить оригиналы.

Куда подавать заявление об алиментах

Важно! Подавать требование следует в мировой суд.

Если помимо требования о взыскании алиментов, в исковом заявлении указываются иные требования (например, об определении места проживания ребенка), то спор разрешается районным судом.

Как активировать ключ в Стиме

После этого кликните по кнопке «Добавить игру» в левом нижнем углу окна и выберите в открывшемся списке пункт «Активировать в Steam…».

Откроется следующее окно, сообщающее о том, что покупку можно добавить в свою библиотеку, введя цифровой код. Нажимаем «Далее».

В следующем окне предложат ознакомиться с лицензионным соглашением Стим, разъясняющим торговую политику компании и права пользователя. Чтобы продолжить нажмите «Соглашаюсь».

Появится само окно ввода. Скопируйте набор символов в единственное поле или введите его вручную, если он записан на физическом носителе. После чего нажмите «Далее».

После завершения активации появится окно, сообщающее об успешном завершении процесса и игре которую получил пользователь.

Названия цветов

Как устроен ИИС – принцип работы

Он работает так же, как и прочие брокерские счета, но по нему можно получить налоговый вычет и оплаченные в этом отчетном периоде 13% НДФЛ.

Воспользоваться льготой по ИСС можно двумя способами: «А» и «Б». Выбирайте тот, который выгоднее!

Вариант «А»

Этот вариант подходит только тем, кто платит НДФЛ. Вычет предоставляется на сумму до 400 000 рублей. Если вы внесли на счет сумму 400 000 рублей, можно вернуть с нее 52 000 рублей налога при условии, что у вас был уплачен налог на эту сумму в год пополнения брокерского счета. Возврат можно получить лишь от суммы 400 тысяч рублей, даже если пополнение было на 500 или 600 000.

Возврат совершается только за год пополнения счета. Он осуществляется в том случае, если был официально уплачен налог по ставке 13%. Но не более суммы уплаченного налога за год. Если вы положили на счет 200 000 рублей, но при этом заплатили налога только 13 000 рублей за этот год, то сможете вернуть именно 13 000 рублей, а не 26 000 рублей.

Деньги возвращаются через 4 месяца с момента подачи декларации.

Вариант «Б»

По этому типу вычета вы фактически можете не выплачивать налог с прибыли от инвестирования. Предоставьте из налоговой справку о том, что вы не применяете тип «А». Он подходит всем, кто не платит НДФЛ.

По счетам обоих типов, пока вы торгуете, брокер не удерживает налог. Вы можете не отвлекать сумму своего налога из оборота и получать с нее прибыль.

При закрытии договора по типу «Б» прибыль не облагается налогом. Договор по типу Б действует неограниченный срок.

Прибыль на фондовом рынке и налогообложение

- Дивиденды (налог на дивиденды 13%).

- Купонный доход от облигаций ( согласно ст п. 25 ст. 217 НК РФ — муниципальные и облигации федерального займа НЕ ОБЛАГАЮТСЯ НАЛОГОМ. Корпоративные облагаются, выпущенные после 1 января 2017 года — 13%) ). PS: ждем разъяснений правительства по новому закону о взимании налога с процентного дохода по вкладам.

- Изменение курса «тела» облигации. (13%). Пример: Купили облигацию за 950 рублей — продали за 1000 руб. Налог = (1000-950) * 13%= 6,5 рублей.

- Изменение курса стоимости акций. (13%). Пример: Купили акцию Газпрома по 150 рублей — продали за 200 руб. Налог (200-150)*13%= 6,5 рублей.

Важно: вернуть налог с дивидендов и купонов НЕЛЬЗЯ!

Вернуть можно 13% только с п.3 и п.4 — полученной прибыли при продаже акций или облигаций!

Условия открытия ИИС у брокеров

Инвестору-новичку лучше в качестве брокера выбирать крупную и надежную компанию. Проверенный наставник поможет разобраться в тонкостях бизнеса.

Финам

Финам – это один из крупнейших и известнейших брокеров. Плюсом для новичка является возможность вложить небольшую сумму – от 5 000 рублей. Однако для разблокировки торговых операций придется пополнить счет до 30 000 рублей. Эта сумма для новичков не такая уж большая, зато позволит почувствовать себя в роли инвестора. Из плюсов брокера также можно отметить:

- онлайн-открытие счета;

- широкий выбор действий – доступна работа на фондовом, валютном и срочном рынках, а также торговля на Московской и Санкт-Петербургской биржах;

- возможность заранее просчитать примерную доходность прямо на сайте, воспользовавшись онлайн-калькулятором (причем он также сразу же показывает, что будет выгоднее – получение вычета или освобождение прибыли от налогов).

Комиссия с инвесторов с оборотом меньше 1 миллиона рублей составляет 0,0354%. Для удобства новичков также предусмотрена стратегия автоследования, позволяющая получать доход, дублируя действия опытных игроков рынке.

Кстати, у брокера есть и своя УК – Финам менеджмент. С ней можно начинать инвестировать, имея 300 000 рублей. Причем зачисляются средства без комиссии, а вычет равен 10%. Дополнительная возможность – закрытие счета раньше срока без штрафов и пени.

БКС

БКС – еще один крупный и известный российский брокер. Нижний порог для входа на биржу – 300 000 рублей. Здесь инвестору также доступны фондовый, валютный и срочный рынки, а вот торговать придется на Московской бирже, так как доступа к Санкт-Петербургской нет. Зато счет здесь можно открыть, не выходя из дома.

Комиссионное вознаграждение брокера зависит от объема оборотов. Так, для мелких инвесторов с оборотами до 1 миллиона рублей оно составляет 0,0354. При увеличении этой суммы комиссия уменьшается вдвое. В любом случае единичная комиссия за сделку начинается от 35,4 рублей.

Для клиентов, только что открывших ИИС, в первые 30 дней комиссия снижена до 0,0177% — такая льгота является частью стратегии привлечения клиентов.

Для клиентов предлагается два пути: вести самостоятельную торговлю (с акциями, ОФЗ, облигациями, валютой, фьючерсами и опционами) или воспользоваться готовыми решениями БКС (максимальная доходность варьируется от 9 до 14% годовых в зависимости от типа портфеля).

Открытие

Главной особенностью брокера является отсутствие минимальных ограничений по суммам инвестирования. Открытие счета дает возможность работать на рынках всех 3 типов. Московская биржа доступна, а вот Санкт-Петербургская нет.

Комиссии по ИИС для тех, кто занимается инвестированием самостоятельно, зависят от типа операций и инвестиций. Значения варьируются от 0,015 до 0,057% от объема. Дополнительно за доступ к рабочей площадке ежемесячно взимается комиссия 250 рублей, если баланс счета меньше 50 000 рублей.

Для новичков, не разбирающихся в инвестициях, но желающих на этом зарабатывать предусмотрен Модельный портфель. Есть у Открытия и управляющая компания. Для работы потребуется не меньше 50 000 рублей. Размер комиссии составляет 15% от дохода.

ВТБ

Группа ВТБ занимается широким спектром услуг, в том числе работает в качестве брокера. Надежность – главное преимущество компании. Вместе с тем у нее имеется ряд серьезных недостатков:

- нельзя торговать на валютном рынке, Московской и Санкт-Петербургской биржах;

- нельзя открыть счет дистанционно – только посещение офиса.

Комиссии же за обслуживание счета зависят от оборота – чем больше оборот, тем выгоднее условия. Для тех, у кого оборот составляет меньше 1 миллиона рублей, комиссия равна 0,0472%. Минимальная доступна лицам с оборотом больше 10 миллионов рублей – 0,02124%.

Для новичков предусмотрена особая программа с фиксированной комиссией в 0,0413%. Дополнительно они могут воспользоваться стратегией автоследования.

Альфа Капитал

При выборе Альфа Капитала в качестве брокера придется работать через управляющую компанию. Кстати, именно эта компания является лидером по количеству открываемых ИИС. Доверяют ей деньги и сами инвесторы (портфель по этому направлению тоже самый крупный на рынке).

Здесь доступно онлайн-открытие счета. Причем работать с брокером можно, внеся даже 10 000 рублей. Компания предлагает 3 надежные стратегии с участием ОФЗ, акций и корпоративных облигаций. В этом направлении Альфа Капитал работает уже 3-й год и показывает отличные результаты.

С точки зрения затрат условия не самые привлекательные. Но если учесть, что инвестициями управляют надежные участники рынка, знающие, куда нужно вкладывать деньги для получения максимальной доходности, то 4% кажутся не такими уж большими.

Сколько можно заработать?

В зависимости от того, в какие финансовые инструменты вы будете вкладывать деньги.

Если это акции, то разбег достаточно велик. За 3 года можно как заработать (20, 30 и даже 100%), так и потерять. Здесь никто никаких гарантий не даст.

В первую очередь обратить внимание на самые надежные — облигации федерального займа. На данный момент можно получать доходность в районе 8% годовых

Суммировав с возвратом 13%, получаем доходность около 21% за первый год

На данный момент можно получать доходность в районе 8% годовых. Суммировав с возвратом 13%, получаем доходность около 21% за первый год.

Если вносить каждый год на ИИС по 100 тысяч — за 3 года удастся заработать 87 тысяч рублей. Это без реинвестирования. То есть всю получаемую прибыль будете тратить.

Если на получаемый вычет и выплаты по купонам покупать еще ОФЗ — общая прибыль вырастает примерно до 100 тысяч рублей.

Сравните это с банковскими вкладами. И делайте вывод.

Рейтинг компаний, где можно открыть ИИС в 2020

Найти варианты где лучше открыть ИИС несложно, если предварительно провести сравнение условий от брокеров в 2020. На текущий момент услуги по открытию предлагают более 140 брокеров и их условия могут существенно различаться.

На конец минувшего года индивидуальных инвесторов на Московской бирже насчитывалось более полумиллиона. Это лишний раз подчеркивает популярность инструмента.

Далее предлагаю резюме популярных вариантов, где открыть ИИС в Москве и других городах, и предусмотрена ли эта услуга удаленно (как и возврат средств через налоговый вычет), что особенно важно в период самоизоляции

Сбербанк управление активами

Доступна возможность онлайн-открытия и пополнения. Процедура не занимает более получаса. Предусмотрено для работы ИИС в Сбербанк 2 стратегии: «Накопительная» и «Российские акции». На сайте можно отправить запрос на налоговый вычет. Доступен исключительно 1 счет для открытия и только в рублях.

Финам

Можно открыть онлайн, в том числе, на ребенка от 14 лет. Брокер начисляет 3% на остаток на счету и от 15% в случае инвестирования в инструменты фондового рынка. Подача декларации и запрос на налоговый вычет удаленно. Пополнение счета до 1 млн. рублей в год неограниченное число раз. Индивидуальные консультации брокера.

Открытие

Открытие доступно онлайн, есть фирменное приложение для контроля над счетом. Работать можно самому или доверить вложения профессионалам. Предложено только за минувший год 138 идей, практически 80 из которых оказались доходными. Предусмотрено получение налогового вычета и подача декларации онлайн.

БКС

Популярный БКС брокер также предлагает услугу открытия и сопровождения онлайн. При открытии можно получить в подарок «Биржевой тренер». Доступен для открытия только 1 счет в рублях. Максимальный ежегодный взнос — 1 млн. рублей. Открыть ИИС можно с вычетом на взнос и вычетом на доход. Представлен демо-счет, чем многие остальные компании похвалиться не могут.

Газпромбанк

Функция открытия счета доступна онлайн на сайте через специальную форму, максимальное пополнение в год — до 1 млн. исключительно в рублях. Получение налоговой льготы дистанционно. При необходимости можно получать консультации от персонального советчика. Предусмотрен калькулятор расчета грядущей прибыли.

Тинькофф инвестиции

С помощью приложения или рубрики на сайте банка открыть ИСС не составит сложностей — и сделать это можно в течение 10 минут, а сам счет будет открыт на протяжении 2-х рабочих дней. Для подписания договора приедет курьер с документами, а если у вас есть дебетовая карта, то все будет подписано удаленно посредством СМС. Можно работать с персональным консультантом, который подскажет, куда можно инвестировать. Есть 2 тарифа — «Инвестор» и «Трейдер».

Альфа капитал

Доступна онлайн функция. Предложено 3 вида счета:

- «На будущее».

- «Новые горизонты».

- «Точки роста». Максимальная сумма до 1 млн. рублей.

Предусмотрена удаленная подача заявления на налоговую льготу в размере 13%.

ВТБ

Если вы рассматриваете и используете не только прямые инвестиции в бизнес, но еще и покупку, дальнейшую продажу или получение дивидендов от акций компаний, можно открыть ИИС в банке ВТБ и максимально пополнить его на сумму до 1 млн. рублей. Консультация экспертов бесплатная. Торги доступы через 2 минуты с момента открытия. Подача заявления на налоговый вычет удаленно.

Промсвязьбанк

Открытие онлайн или при посещении офиса. Пополнение счета доступно до 1 млн. рублей в год. Дополнительно можно открыть брокерский договор для расширения возможностей вложений, например, работу не только с рублями. Подать заявку на налоговый вычет можно удаленно из личного кабинета

Важно обратить внимание и на принципиальный аспект — минимальный вклад для открытия ИИС

Минимальный порог вложений в ИИС

| Финансовая компания | Минимальный вклад |

|---|---|

| Сбербанк управление активами | 10 000 рублей |

| Финам | 5 000 рублей |

| Открытие | 5 000 рублей |

| БКС | 100 000 рублей |

| Газпромбанк | 5 000 рублей |

| Тинькофф Инвестиции | Ограничений нет, но чтобы торговать, минимум нужно 1000 рублей |

| Альфа Капитал | 10 000 рублей |

| ВТБ | 1 000 рублей |

| Промсвязьбанк | Ограничений нет |

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Как пополнить брокерский счёт в Сбербанке?

Способ 1. Пополнить через веб версию сайта, для этого потребуется войти в личный кабинет Онлайн, как пользователь по банковскому обслуживанию. На вкладке Прочее > Брокерское обслуживание будет вот такой примитивный, но понятный интерфейс, где можно пополнить свой счет с расчетного счета / банковской карты Сбера.

Интерфейс личного кабинете брокера на сайте Sberbank

Способ 2. Можно пополнить через мобильное приложение Сбербанк Инвестор. Но здесь есть одно но — у вас должно быть установлено приложение Сбербанк Онлайн. После нажатия на кнопку Пополнить Брокерский счет система вас отправит на Сбер Онлайн.

Пополнение брокерского счета в приложении Сбербанк Инвестор скриншот

Тарифы и условия брокерского обслуживания в Сбербанке

С пополнение разобрались. Самое время посмотреть все комиссионные вознаграждения у банка №1 в России по количеству клиентов и размеру активов. Здесь всё предельно просто. Тарифа всего два:

- Инвестиционный — предлагающий аналитику и ежедневные обзоры рынка в обмен на повышенную комиссию при совершении сделок.

- Самостоятельный — тариф с самой низкой комиссией в рамках обслуживания Сбербанка. Никаких торговых идей брокер не даёт.

| Название тарифа | Депозитарка | % за сделкуФондовый рынок | Порученияпо телефону | Аналитика |

| Инвестиционный | 0 рублей | 0,3% | 150 рублей | есть |

| Самостоятельный | о рублей | 0,018% — 0,06% | 150 рублей | нету |

Все цифры расписывать не буду, так со временем они будут меняться, а статья нет. Например, на валютном рынке процент комиссии отличается от сделок с акциями и облигациями. Более точные цифры вы всегда сможете найти на сайте самого банка.

Важное — заключать сделки с голосовых поручений НЕВЫГОДНО

Поэтому, рекомендую установить мобильное приложение Сбербанк Инвестор и самостоятельно совершать сделки. У большинства брокеров практика одинаковая — снизить нагрузку на колл-центры и трейдеров. Банкиры вводят заградительную комиссию за факт подачи голосового поручения (комиссия за сделку также дополнительно спишется). Основной посыл в этой особенности: уважаемые клиенты, изучите интерфейс приложения и сами покупайте и продавайте ценные бумаги.

Как совершать сделки на бирже в приложении Сбербанк Инвестор или на сайте

После того, как мы пополнили счёт и выяснили какие комиссии нас ждут. Самое время понять как можно купить валюту или акцию того же Сбербанка и носить пафосное клеймо — «я акционер Сбербанка».

Ниже показан скриншот из интерфейса сайта — личного кабинета инвестора. Краткий обзор портфеля и несколько вкладок для совершения сделок и просмотра истории пополнения/вывода денежных средств. Функционала может и немного пока, но дружелюбный интерфейс лучше, чем у брокера Финама.

Интерфейс личного кабинете брокера

Интерфейс приложения для смартфона Сбербанк Инвестор

Как видно это два экрана, внизу панель, где отображаются ваши брокерские счета и бесплатные идеи по рынку. Есть история заявок и сделок. Дизайн ,честно немного старомодный, из стиля а-ля Windows XP. Все функциональные кнопки «»купить и «продать» есть. Для этого достаточно нажать на название ценной бумаги (на примере акция Мосбиржи). Скриншот делался в субботу, потому кнопки неактивные, но Московская биржа закрыта на выходные.

Выбор брокера

Начинающие трейдеры хотят работать с надёжным брокером и часто не знают, как выбрать компанию для открытия ИИС. При выборе нужно учитывать ряд параметров:

Параметры

Действия

Сумма минимального взноса

Здесь будущий инвестор должен учесть величину средств, которыми он располагает. Если стартовых средств немного, то обращаться в компанию, где начальный взнос составляет крупную сумму, не имеет смысла

Способ открытия ИИС

Очень удобно, если есть возможность открыть счёт у брокера в онлайн-режиме. Если подобную услугу конкретная компания не оказывает, а её офиса в городе проживания клиента нет, открыть счёт будет невозможно

Комиссии и дополнительные платежи

Обычно выбирают брокеров с минимальными комиссиями, которые выплачиваются с оборота. Дополнительно клиент платит ежемесячную фиксированную плату

Зная примерную сумму инвестиций, можно сделать расчёт расходов на брокера

Брокерское обслуживание

Новичку важно, чтобы брокер оказывал помощь в решении возникающих трудностей. Поэтому поддержка должна быть квалифицированной в вопросах инвестирования

В этом плане среди брокеров быстрым и качественным обслуживанием отличается БКС, сотрудники которого отлично разбираются в терминологии и инвестиционных стратегиях

Условия и предлагаемые продукты

Условия зависят от политики деятельности определённого брокера. Некоторые предлагают выгодные условия мелким инвесторам, другие привлекают крупных клиентов (скидками и бонусами). Известные крупные брокеры, играющие на бирже, чаще выбирают вторую стратегию с разным минимальным депозитом для получения привилегий (у одного это 50 тыс. р., у другого — 300 тыс. р.)

Доступ к рынкам

При максимальной открытости брокера, ограничений у него нет. Однако, существуют компании, которые не работают на некоторых типах рынков

Отзывы клиентов

Сравнивая брокеров, нужно изучить мнения клиентов о них. При большом количестве хороших отзывов, подтверждается надёжность и высокий уровень обслуживания компании

Кроме этого, необходимо обращать внимание на следующие критерии выбора:

- надёжность сотрудничества;

- установление контакта;

- возможность выведения заработанных дивидендов на расчётный счёт;

- ограничивается ли пополнение счёта;

- доступность функционала;

- автоматическое перечисление процентов (при остатке на счету);

- предоставление готовых стратегий.

Важные выводы

В качестве резюме по теме публикации озвучим самые главные мысли:

- ИИС – выгодный инструмент для долгосрочного инвестирования (дольше 3 лет). Если такого счета у вас еще нет, советуем всерьез задуматься об его открытии.

- Выбирая брокера, принимайте взвешенное решение, исходя из того, какие суммы вы намерены инвестировать, какой стратегией пользоваться и того, какие условия он вам предлагает.

- Не спешите с выбором типа вычета («А» или «Б»). У вас есть время на то, чтобы принять взвешенное решение. Рассчитайте для себя выгоду обоих способов, и выбор будет очевиден.

Желаем вам выгодных инвестиций и надежных брокеров!