Дивиденды. как выплачиваются и можно ли на них жить

Содержание:

- Система прослушки внедрена на китайские сервера Skype

- Популярные термины

- Календарь выплат по дивидендным акциям

- Для чего считают дивидендную доходность

- Как покупать акции простому человеку

- Российские дивидендные акции

- Почему дивиденды лучше получать меньше, но чаще

- WatsApp

- Как получать дивиденды с акций

- Какие акции покупать чтобы получить дивиденды (какие компании выбрать — самые выгодные российские компании сегодня)

- Варианты создания уютного интерьера для семьи с ребенком

- Использование условного оператора ЕСЛИ

- Налогообложение дивидендов

- Виды дивидендов

- Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

- Проводки по выплате дивидендов

- Как получать дивиденды по купленным ранее акциям предприятий

- Расчет дивидендной доходности

- Образец выписки из протокола общего собрания участников ООО

- Заключение

Система прослушки внедрена на китайские сервера Skype

Популярные термины

Календарь выплат по дивидендным акциям

Для того, чтобы инвесторы лучше ориентировались на рынке, брокеры разработали специальный инструмент, позволяющий выбирать перспективные дивидендные акции — календарь выплат. Он содержит и прогноз дивидендной доходности, и даты закрытия реестра акционеров, и даты отсечки.

Поскольку каждую торговую сессию на биржах заключаются сделки на десятки миллионов акций, выбирается определенная дата, когда владельцы ценных бумаг получают свои дивиденды (дата закрытия реестра). После этого попасть в список акционеров, которым полагаются ближайшие выплаты дивидендов, невозможно.

Чтобы получить дивиденды достаточно владеть ценными бумагами всего один день. Но стать их владельцем необходимо до даты отсечки – последнего дня, когда покупка акций сопровождается внесением инвестора в реестр акционеров, которым полагаются выплаты в ближайшее время. Поскольку торги на биржах проходят по формуле Т+2, то после покупки ценных бумаг, их официальным владельцем становятся через 2 дня.

Для чего считают дивидендную доходность

Есть 2 основных типа инвестиций в акции:

- Долгосрочный, при котором вложения окупаются за счёт получаемых дивидендов. Зная этот показатель, можно оценить примерный срок возврата потраченных на покупку акций средств, и сравнить выгоду от инвестиций в них с другими способами — размещением денег на депозите, покупкой недвижимости и пр.

- Получение дохода за счёт роста котировок. Дивидендная доходность помогает прогнозировать, как будут вести себя акции на рынке.

Первый способ «Купил и держи» — наиболее безопасный. Однако он не подходит для вложений в компании, которые не выплачивают дивиденды. Второй вариант «Купи — продай» содержит больше рисков, но позволяет быстро окупить инвестиции.

Что важно знать вкладчикам:

-

Дата закрытия реестра акционеров, имеющих право на дивиденды, — дата «отсечки». Её предлагает Совет директоров компании, а утверждает Общее собрание акционеров. Решения этих органов управления публикуются в открытых источниках. Также СД принимает решение о предполагаемой величине дивидендов, которая затем утверждается ОСА.

-

Экс-дивидендная дата — дата, не позднее которой нужно купить акции компании, чтобы попасть в список акционеров, имеющих право на дивиденды. Российские брокеры торгуют по модели «Т+2», т. е. купленные акции переходят в собственность инвестора через 2 рабочих дня после сделки. Таким образом, чтобы получить дивидендные выплаты в текущем году, потенциальный покупатель должен приобрести их не позднее 19:00 ч (время закрытия торгов) экс-дивидендной даты.

-

Дата получения дивидендов. Этот срок определяется от даты «отсечки» и регламентируется Законом об АО. В течение 10 рабочих дней дивиденды зачисляются на счёт брокера, который является номинальным держателем акций, а тот уже распределяет их по владельцам. Акционеры, которые держат свои бумаги у реестродержателя, получают дивиденды в течение 25 рабочих дней.

Цена акций на бирже после даты отсечки падает примерно на величину дивидендной доходности. Это логично, поскольку эти средства не останутся на развитие компании, а будут розданы участникам. А новые покупатели не получат права на объявленные дивиденды. Такое падение цены называется «гэп». Его точную величину и продолжительность спрогнозировать трудно, но он примерно сопоставим с дивидендной доходностью.

Зная дату отсечки и ДД, инвесторы могут выбрать одну из следующих стратегий:

-

Купить в день объявления размера дивидендов и продать после отсечки. Основную часть вложений инвестор вернёт за счёт цены акций. Кроме того, он получит за короткий период времени доход в виде дивидендов, который будет выше ставки депозита по краткосрочным вкладам.

- Купить перед отсечкой, продать сразу после неё.

- Приобрести после объявления дивидендов и реализовать, когда закроется гэп. Здесь инвестор получит доход в виде роста котировок и дивидендов. Риск в том, что продолжительность гэпа спрогнозировать трудно, и вложения могут оказаться долгосрочными.

- Купить в гэп и ждать восстановления цены.

- Инвестировать после объявления дивидендов и продать перед экс-дивидендной датой — по максимуму цены. Держатель получает прибыль исключительно в виде разницы котировок.

- Купить акции со стабильными дивидендными выплатами и получать пассивный доход.

Как покупать акции простому человеку

Любое физическое лицо может стать участником торгов фондовой биржи. Для этого нужно зарегистрироваться у одного из фондовых брокеров. Рекомендую следующие компании (сам пользуюсь их услугами уже более 7 лет):

Это два лидера в сфере брокерского обслуживания. Бесплатные пополнения и снятия, самые низкие комиссии. Через них Вы сможете покупать все ценные бумаги, котируемые на Московской бирже, получать дивиденды и т.д.

После регистрации Вы сможете открыть брокерский счёт. Далее, его уже можно будет пополнить. Можно оформить межбанковский перевод, чтобы не ехать в офис брокера. Сумма внесения любая. Никто не ограничивает Вас в лимитах.

Брокер предоставит Вам доступ к торговым терминалам, где Вы и будете осуществлять покупки. Торговые терминалы есть как для компьютера (Quik), так и для мобильных телефонов (приложения). Если нет возможности купить самому, то можно позвонить брокеру и он примет заявку по телефону.

Подробную пошаговую инструкцию со скриншотами по покупке акций можно найти в статьях:

Российские дивидендные акции

Несмотря на кризисные явления, которые отмечаются в отечественной экономике не первый год, российские дивидендные акции по-прежнему представляют интерес для инвесторов. Даже в разгар кризиса многие эксперты считают, что сейчас самое время покупать ценные бумаги. Ведь их доходность превышает и прибыль, получаемую от банковских депозитов, и темпы роста инфляции.

В России средний процент дохода на каждую акцию составляет около 5 %. Ряд компаний выплачивает до 10 %, а некоторые ограничиваются более «скромными» дивидендами – не более 3 %. Для инвесторов, желающих быстро получить большой доход, подобные вложения могут не представлять интерес.

Им лучше зарабатывать на фондовом рынке, играя на понижении или повышении курса ценных бумаг. По размеру заявленных на 2020-й год выплат, наиболее доходные дивидендные акции России можно расположить в следующем порядке:

ПАО «Энел Россия» (ENRU) – заявленные выплаты этой энергетической компании по итогам 2019-го года составили 9,14 % (0,085 руб.) Правда, это на 40 % меньше, чем было выплачено по итогам работы 2018-го (0,141471 руб.)

Привилегированные акции Россети (RSTIP) – компания объявила о выплате 0,189304 руб. на каждую ценную бумагу (8,47 % доходности).

На третьем месте – Пермьэнергосбыт (PMSBP). По итогам работы 2019-го, доходность возросла до рекордных показателей 8,28 % (11,710424 руб.)

Почему дивиденды лучше получать меньше, но чаще

Для инвестора, который рассчитывает основную прибыль получать от дивидендов, а не от разницы котировок, регулярные выплаты интереснее годовых по двум причинам:

- Срок оборачиваемости вложенных средств меньше, и у акционера всегда есть небольшой капитал. Акционер может реинвестировать дивиденды в покупку новых ценных бумаг или потратить на текущие нужды.

- Акции компаний, которые распределяют прибыль среди участников несколько раз в год, меньше подвержены рыночным колебаниям. Гэп у них проходит, как правило, быстрее.

Акционер компаний, которые платят дивиденды небольшими суммами, но часто, может продать ценные бумаги без потери на разнице котировок.

WatsApp

Как получать дивиденды с акций

Какие акции покупать чтобы получить дивиденды (какие компании выбрать — самые выгодные российские компании сегодня)

Есть 2 вида ценных бумаг:

- Обыкновенные. Их наличие обеспечивает право владения частью бизнеса, возможность участия в голосовании и получение процента от прибыли предприятия.

- Привилегированные. Они имеют преимущество перед первым видом, хотя голосование в таком случае не предоставляется акционеру. Однако инвестору выплачивают дивиденды в первую очередь, когда он владеет таким видом акций.

Больше внимания стоит уделить тому, чтобы выяснить репутацию той или иной компании в вопросе выплаты средств. Это объясняется тем, что решение о выплате либо отсутствии такого механизма принимается, независимо от вида паев.

Среди самых выгодных российских компаний можно выделить 10:

- Сбербанк. Производит ежегодные выплаты в июне. По итогам 2019 г. его прибыль составила 740 млрд руб. Предусматривается выплата 50% от нее. Это означает, что инвесторы имеют на руках акции, доходность которых — 7,9-8,7%, в зависимости от типа.

- Газпром. Компания анонсировала повышение дивидендных выплат до 50% к концу 2021 г. При этом бюджет понизится. Акционеры ожидают хорошей прибыли и считают банк наиболее выгодным для капиталовложений. : 16,84 руб. за каждую с дивидендами 6,8%.

- Татнефть/Сургутнефтегаз. Представляют нефтяной сектор. Первая организация предлагает 10% и выплаты 3 раза в год. Легче предсказывать долгосрочную долю прибыли. Вторая — зависит от того, какой курс рубля в конце года, и представляет рискованный вариант для вложений. Рекомендуется покупать бумаги на долевое участие на горизонт 3 года, тогда можно ожидать 8-8,5% доходность.

- Норильский никель. Среди компаний, специализирующихся на цветных металлах, имеет наибольший успех по итогам истории выплат от прибыли. На это влияет стабильная стоимость палладия. Прогнозируемые цифры на 2020 г. на акции: дивиденды 590,22 руб. за 1 и доходность 3,9%.

- НЛМК/Северсталь. Близкие по характеру деятельности компании, представители черной металлургии. Предлагают выгодные условия — 100% денежного потока, что означает 10% показатель дохода, и ежеквартальные выплаты. Ресурсы НЛМК дороже, чем Северстали, однако данное значение нестабильно.

- Московская биржа. Прибыли данного предприятия мало зависят от внешних факторов. Это дает хорошую дивидендную историю и доходность 4,95%.

- МТС. Сумма предполагаемой прибыли начинается с показателя 28 руб. на 1 пай. Выплаты осуществляются раз в 6 месяцев. Акционеров привлекает хороший процент — 10,4%.

- Globaltrans. Поскольку у данной ж/д компании нет больших долгов, она может направить весь денежный поток на дивиденды, что обеспечивает их 15% прирост. Они поступают на счет 2 раза в 12 месяцев. Согласно прогнозам аналитиков, в связи с удешевлением тарифов есть вероятность, что возникнет тенденция снижения процентов до 8-10%.

- Unipro. Показывает наибольший доход в 12% в секторе энергетики. Инвесторы получают выплаты ежегодно. Существует риск, что бумаги упадут в цене вследствие судебной тяжбы с Русалом.

- Детский мир. Данная компания развивается быстро и демонстрирует акции с высокими дивидендами — 11-12%.

Чтобы понять, какие ресурсы приобретать, нужно ознакомиться с историей той или иной компании. В приоритете должны быть эмитенты, которые стабильно обеспечивают выплату части прибыли, независимо от экономической ситуации на рынке, удерживая доходность акций.

В ХХI в. ценные бумаги существуют в электронном виде. Исключение составляют векселя и сберегательные сертификаты. Это и упрощает, и усложняет процесс приобретения активов для новых клиентов.

Есть 2 способа сделать это:

- стандартный договор купли-продажи;

- участие в торгах на бирже.

Приоритетным считается второй метод.

Покупка осуществляется через брокеров. Они работают по законам ЕС, поэтому можно начинать торги со счета 250$.

Перед тем как купить акции, частному лицу нужно выбрать надежную компанию. В это включаются и возможности в отношении выбора торговых площадок, и репутация фирмы. Лицо, желающее получать дивиденды, должно обратиться к брокеру, предоставив телефонный номер и электронный адрес.

Получив специальную компьютерную программу и данные для входа, нужно зайти на биржу, где будет предоставлена возможность заключать сделки. Национальная валюта конвертируется в доллары США и евро.

Варианты создания уютного интерьера для семьи с ребенком

Использование условного оператора ЕСЛИ

Налогообложение дивидендов

Порядок налогообложения дивидендов регулируется статьей 275 Налогового кодекса.

При выплате дивидендов общество выступает в роли налогового агента, то есть выполняет за участников и акционеров их налоговые обязательства. Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в соответствующий бюджет. Другими словами, налоги бу- дут платить не сами получатели доходов, а организация, которая их выплачивает.

На практике встречаются ситуации, при которых получатели дивидендов применяют специальные налоговые режимы налогообложения. Как известно, такая группа налогоплательщиков не является плательщиками

Это важно

Налоги должны быть перечислены в бюджет не позднее дня, следующего за днем выплаты дивидендов.

налога на прибыль организаций и налога на доходы физических лиц. Однако в отношении доходов в виде дивидендов установлен особый порядок налогообложения и он не зависит от применяемой системы налогообложения. Следовательно, налоговый агент, независимо от применяемого им самим и получателем дохода режима обложения, должен удержать и перечислить налоги.

Для определения суммы налогов, подлежащих перечислению, организация – источник дивидендов применяет формулу:

Н = К X Сн X (д – Д) , где

Н – сумма налога, которая подлежит удержанию у получателя дивидендов;

К – отношение суммы дивидендов, причитающейся конкретному получателю, к общей сумме выплачиваемых дивидендов;

Сн – соответствующая налоговая ставка (о ставках будет сказано отдельно);

д – общая сумма дивидендов, подлежащая выплате в пользу всех получателей;

Д – сумма дивидендов, полученных самим налоговым агентом в текущем и предыдущем отчетных (налоговых) периодах (исключение составляют дивиденды, которые облагаются по ставке 0 процентов), если ранее эти суммы не участвовали в расчете облагаемого дохода.

Изначально может показаться, что исчисление налогов по данной формуле не вызовет затруднений. Однако определение значений показателей не самое простое занятие. Это связано с тем, что необходимо учитывать множество факторов.

Так, при расчете показателей «К» и «д» из последнего исключаются дивиденды, которые распределяются в пользу иностранных организаций и физических лиц – нерезидентов РФ. Также в составе этого показателя учитываются и те выплаты, с которых налог на прибыль не удерживается. Такое положение касается случаев выплаты, например, дивидендов по акциям, находящимся в государственной или муниципальной собственности, а также составляющих имущество паевых инвестиционных фондов.

Относительно ставок налога необходимо отметить, что при выплате дивидендов за предыдущие налоговые периоды они определяются на дату выплаты.

При определении суммы полученных дивидендов самой организацией – источником выплат (показатель «Д») учитываются так называемые «чистые» дивиденды, то есть за вычетом ранее удержанного с них налога на прибыль. Кроме того, при расчете данного показателя учитываются дивиденды, полученные не только от российских организаций, но и от иностранных. Исключение составят только доходы, ранее учтенные при выплате дивидендов и облагаемые по ставке 0 процентов.

В результате расчета суммы налога, подлежащей удержанию, по формуле может получиться отрицательное значение. Это возможно, если показатель «д» будет меньше показателя «Д», то есть сумма дивидендов, подлежащая распределению, окажется меньше дивидендов, полученных самой фирмой. В таком случае обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Внимание

До 1 января 2010 года в показатели «д» и «К» включались только те дивиденды, которые подлежали распределению в пользу налогоплательщиков.

Виды дивидендов

Классификация выплат акционерам весьма обширна и зависит от того, как выплачиваются дивиденды по акциям. Основные критерии, интересные инвестору:

-

По форме.

Компания-эмитент решает, каким способом начислять собственникам процентный доход (форма выплат зафиксирована в Уставе). Она может выплатить его:

- деньгами — это называется кеш-дивиденды (англ. cash);

- акциями — сток-дивиденды (англ. stock);

- любым другим имуществом, принадлежащим АО.

-

По сроку начисления.

АО на общем собрании акционеров вправе решать, за какой период оно будет производить выплату:

- если принято решение о начислениях внутри года, например, ежеквартально или раз в полугодие, то такой вид дивидендов называется промежуточным (англ. interim dividend).

- по итогам финансового года начисляются финальные дивиденды (англ. final dividend).

- По объему выплат в полном или частичном размере.

-

По назначению:

- если компания платит дивиденды на постоянной основе, то такой тип начислений называется регулярным (англ. regular dividend);

- если АО постановило осуществить разовые незапланированные дивиденды на основании удачной сделки или накопления прибыли, то этот вид именуют дополнительным (англ. extra dividend).

В случае прекращения деятельности АО, после расчетов с кредиторами по основным долгам, могут быть произведены ликвидационные дивиденды (англ. liquidating dividend).

Еще одна важная классификация

Она зависит от типа ценных бумаг. Эмитент может выпустить:

-

Привилегированные акции (англ. preferred stock, сленговое название — «Преф»).

Процент выплаты по ним зафиксирован даже в случае убыточной деятельности компании, а на погашение такого рода обязательств организация использует не только прибыль, но и специальные резервные фонды. В ситуации банкротства АО эти акции выкупаются в первую очередь.

Пример: что такое дивиденды по привилегированным акциям.

Компания NNN за отчетный период получила чистую прибыль в размере 100 000 рублей. Согласно политике общества, на дивиденды отчисляется 25 %, то есть 25 000 руб. Часть уставного капитала организации состоит из 10 «префов», номинал которых — 1000 руб. за каждый, и компания обязалась платить 10 % от стоимости такого актива в виде дивиденда. Получается, что держатели этих ЦБ получат по 100 руб. за указанный период.

-

Обычные акции (англ. ordinary stock).

Выплаты по этому виду ценных бумаг напрямую зависят от прибыли. Если компания по итогам периода работала в убыток, все держатели остаются без выплат. Дивиденды по ним платят только после расчета с владельцами «префов».

Пример: что такое дивиденды по простым акциям и как их выплачивают.

Та же компания NNN, в аналогичных условиях, выпустила и обычные акции количеством 1000 штук, номинальной стоимостью 10 рублей. После уплаты обязательств по «префам», у общества осталась сумма в размере 24 000 руб., которую оно должно пустить на выплаты. Это будет значить, что организация перечислит за каждую акцию 2 руб. 50 копеек. Резервный фонд позволяет осуществить расчеты с собственниками, остальные деньги идут в нераспределенную прибыль и могут учитываться в следующих выплатах.

В теории общество обязано уплачивать фиксированный процент инвесторам с «префами». На практике были судебные прецеденты, по которым владельцам привилегированных акций было отказано в исках на выплату дивидендов. Суд посчитал, что держатели взамен неполученных выплат приобрели право голосования на всеобщем собрании. По факту инвесторы стали обладателями обычных акций со всеми их нюансами.

Не все компании выпускают оба типа ценных бумаг. Некоторые гиганты, например, «Лукойл», вовсе отказались от эмиссии «префов».

| Критерий | Обычные | Привилегированные |

| Право голоса | Есть | Обычно нет |

| Дивиденды | Чаще нет. Размер определяет совет директоров | Есть. Обычно фиксированный размер |

| Возврат средств при ликвидации компании | В последнюю очередь | После кредиторов и владельцев облигаций |

| Доход | Рост рыночных цен / дивиденды | Дивиденды |

Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

Чтобы рационально вложить финансовый капитал, нужно знать о доходности акций, формуле, которая поможет сделать расчет дивидендов. Рекомендуется учитывать вид паев, занимаясь поиском информации. Фиксированный платеж закрепляется за . Сумма для обыкновенных бумаг высчитывается исходя из остатка средств.

Согласно правилам, каждая компания должна иметь дивидендную политику, от которой может отступать лишь в непредвиденных ситуациях, регламентируемых законом. Такие сведения размещаются в интернете.

Когда появляется финансовый отчет АО, становится несложно предсказать выплаты, видя формулу текущей доходности акций.

Отслеживать новости компании нужно и для того, чтобы не пропустить дату фиксации реестра. Собрания акционеров могут быть годовыми и внеочередными. Вопрос о выплатах не всегда включается в рассмотрение, о чем сообщается на сайте компании в разделе «Инвесторам». В большинстве российских АО решения принимают мажоритарные акционеры, а миноритарные — не имеют права голоса. Им остается узнавать о дивидендах самостоятельно.

Удобным способом было бы получать сообщения с помощью рассылки. Но в России нет возможности подписаться на известия от компаний о том, что происходит с акциями.

Такая услуга есть на сайте Лондонской биржи. Можно использовать службы АО про связи с инвесторами.

Investor Relations — это служба для контактов с акционерами. Можно подать заявку, чтобы ваш адрес включили в список рассылок с новостями.

Существуют готовые таблицы с рейтингами, по которым можно узнать дивиденды. Такую информацию предоставляют сервис акционной компании «Доходъ» и БКС.

С помощью фильтра можно выбрать:

- Отрасль предприятия, которых насчитывается больше 10. Среди них: электроэнергетика, металлы и добыча, телекоммуникации, финансы и т.д.

- Инструменты, т.е. наименования АО: АвтоВАЗ, МТС и пр.

Рейтинг помогает узнать последний день для покупки ресурсов. Если ОСА не проводилось, то в таблицу вписывают данные о том, что было принято советом директоров. Последний столбец показывает, на какой доход может рассчитывать инвестор, приобретающий акции под дивиденды.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2020 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

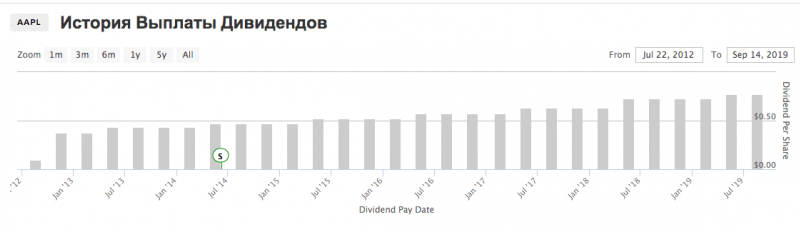

Расчет дивидендной доходности

- Дивиденды на акцию (Dividend per share- DPS) – это размер дивидендов, приходящийся на одну обыкновенную или привилегированную акцию компании в денежных единицах.

- DPR (Dividend payout ratio) – доля чистой прибыли компании, направляемой на выплату дивидендов по обыкновенным или привилегированным акциям.

- Dividend Yield (DY) – дивидендная доходность, это доход (в процентах за период владения – с даты расчета доходности до даты фактической выплаты дивидендов), приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию от выплаты дивидендов эмитентом такой акции.

Инвесторы, стремящиеся получать небольшой, но постоянный доход от имеющихся ценных бумаг, апеллируют таким понятием, как дивидендная доходность. Этот коэффициент определяется размером выплаченных дивидендов относительно официального курса акций компании. В случае отсутствия динамики роста прибыли, дивидендная доходность акции становится окупаемостью инвестиций для ценных бумаг.

С помощью этого коэффициента оценивают размер денежного потока, получаемого инвестором на каждый вложенный доллар в капитал акционерного общества.

Вычисляется дивидендная доходность акции по формуле: отношение годового дивиденда на акцию к цене акции умноженное на сто процентов.

Ярким примером разницы данного коэффициента могут стать компании Washington Post и Phillip Morris (новое название Altria Group).

| годовой дивиденд ($) | цена акций ($) | дивидендный доход | |

| Washington Post | 7 | 910 | 0,77% |

| Phillip Morris | 2,72 | 49,75 | 5,47% |

При этом акционеры имеют стабильные выплаты по дивидендам.

Рекомендованные для вас статьи:

- Инвестиции в акции – Сколько можно заработать

- Сколько можно заработать на Дивидендах – Реальные примеры

- Что такое дивиденды по акциям и как их получить

- Дивидендная стратегия инвестирования в акции

- Список компаний выплачивающих большие Дивиденды

Распределение дивидендов

Распределение выплат по дивидендам происходит пропорционально количеству имеющихся акций. Но при этом существуют отличия между выплатами по обыкновенным и привилегированным акциям.

- Привилегированные акции. Фиксированная сумма выплат, реже определённый процент от чистого операционного дохода;

- Обыкновенные акции. Остаток прибыли после выплат по первому типу акций.

Johnson&Johnson

На простом примере этот расчёт выглядит так:

- Всего акций компании – 100 шт.

- Всего привилегированных – 10 шт.

- Всего обыкновенных – 90 шт.

- Размер дивиденда на 1 привилегированную акцию – 5 долларов.

- Выплаты акционерам по привилегированным акциям – 50 долларов.

- Всего прибыль компании – 100 долларов.

- Остаток прибыли для обычных акционеров –50 долларов.

- Размер дивиденда на 1 обычную акцию – 0,55 доллара.

Значимые даты

- Declaration date – День, в который огласят дату и сумму выплат по дивиденду;

- Date of record – За четыре дня до выплаты компания составляет списки акционеров, которые получат дивиденды. Дивиденды получат только те инвесторы, которые внесены в реестр акционеров на эту дату. Если вы купили акции в этот день или за день до этого, то вы, скорее всего, не успеете попасть в реестр, так как на это обычно уходит 3 дня.

- Payment date – Объявление даты выплаты дивидендов по акциям.

Кроме того, по решению совета директоров, выплата дивидендов может осуществляться не только наличными, но и дополнительными акциями.

Для получения дивидендов от акционера не требуется никаких действий, все дивиденды будут перечислены на брокерский счет инвестора.

Образец выписки из протокола общего собрания участников ООО

--------------------------------------------------------------------------¬¦ Протокол N 1 ¦¦ общего собрания участников ООО "Семицветик" ¦¦ ¦¦г. Краснодар 12 марта 2012 г.¦¦ ¦¦ Присутствовали: ¦¦ 1) учредитель П.А. Климентьев (доля в уставном капитале - 60%); ¦¦ 2) учредитель М. Романо (доля в уставном капитале - 25%); ¦¦ 3) учредитель ООО "Лепесток" в лице генерального директорদВ.Д. Широкова (доля в уставном капитале - 15%). ¦¦ Собрание имеет кворум (100%). ¦¦ Повестка дня: ¦¦ ... ¦¦ 2. Распределение прибыли, полученной в 2011 г. ¦¦ 3. Утверждение порядка и сроков выплаты дивидендов. ¦¦ ¦¦ Решение: ¦¦ ... ¦¦ 2. 30% чистой прибыли, определенной на основании данных¦¦бухгалтерского учета, что составляет 850 000 руб., распределить между¦¦участниками общества. ¦¦ 3. Объявленные дивиденды в сумме 850 000 руб. распределить между¦¦учредителями пропорционально их долям в уставном капитале: ¦¦ - П.А. Климентьеву - 510 000 руб.; ¦¦ - М. Романо - 212 500 руб.; ¦¦ - ООО "Лепесток" - 127 500 руб. ¦¦ Выплатить дивиденды, перечислив денежные средства на банковские счетদучредителей до 12 апреля 2012 г. ¦¦ Все решения приняты единогласно. ¦¦ ¦¦ Приложение: справка об отсутствии ограничений для распределения¦¦прибыли между участниками общества. ¦¦ ¦¦ Председатель собрания, ¦¦ учредитель Климентьев П.А. Климентье⦦ Секретарь собрания, ¦¦ учредитель Романо М. Романо¦L--------------------------------------------------------------------------

Рисунок Шаг N 3. Распределите дивиденды между участниками или акционерами

Итак, чистая прибыль определена, и принято решение о выплате дивидендов. Осталось решить, какая сумма положена каждому участнику или акционеру. Обычно часть прибыли, которую решено потратить на дивиденды, распределяют между участниками пропорционально их долям в уставном капитале. Для этого можно воспользоваться следующей формулой:

------------------------¬ ----------------------¬ ----------------¬ ¦ Дивиденды, ¦ ¦ ¦ ¦Процентная доля¦ ¦ причитающиеся ¦ ¦Сумма чистой прибыли,¦ ¦ участника ¦ ¦ участнику (акционеру) ¦ = ¦ направленная ¦ x ¦ в уставном ¦ ¦ при пропорциональном ¦ ¦на выплату дивидендов¦ ¦ капитале ¦ ¦ распределении прибыли ¦ ¦ ¦ ¦ ¦ L------------------------ L---------------------- L----------------

Однако участники ООО могут распределять прибыль между собой иначе — не пропорционально имеющимся долям. Такая возможность обязательно должна быть предусмотрена уставом. Но тем, кто выберет такой способ распределения прибыли, нужно быть готовым к разногласиям с налоговой инспекцией. Дело в том, что согласно ст. 43 НК РФ дивидендом признается доход, начисленный пропорционально доле участника или акционера в уставном капитале организации. Поэтому налоговики часто непропорциональную часть считают не дивидендами, а иным доходом и облагают ее налогом по более высокой ставке. Разъяснение на этот счет содержится в Письме Минфина России от 24.06.2008 N 03-03-06/1/366. Более того, суды также встают на сторону налоговых органов (Определение ВАС РФ от 10.04.2008 N 4537/08). Получается, что прибыль можно распределять в любом порядке, но если вы будете это делать не пропорционально долям, то споров с инспекцией по поводу налогообложения не избежать.

Памятка. Как правило, дивиденды выплачиваются пропорционально доле участника или акционера в уставном капитале организации. Но в уставе ООО может быть предусмотрен иной порядок распределения дивидендов.

Заключение

Теперь вы знаете, как самому посчитать размер дивидендов. Как видите, в этом нет ничего сложного. Основной индикатор будущих выплат — это размер чистой прибыли. Нужно внимательно ознакомиться с дивидендной политикой. Иногда в ней содержится много вводных, что усложняет задачу.

Я предпочитаю выбирать компании с прозрачной дивидендной политикой, которая не состоит из множества ограничительных стоп-факторов. И самое главное, чтобы выплаты в прошлом были стабильными. Это залог вашей уверенности в будущих отчислениях. Как видите, можно это делать самому, либо брать информацию из открытых источников.

Преимущество самостоятельного расчёта в том, что вы можете это делать, опираясь не только на данные из годового отчёта, но и прогнозировать будущую прибыль на квартальных данных.

Напоследок я хочу порекомендовать вам прочесть статью про дивидендные стратегии инвестирования в акции, чтобы знать, какие они бывают и какие подойдут лично вам.

Надеюсь, статья оказалась полезной для вас. Удачных инвестиций!