Налогообложение вкладов физических лиц

Содержание:

- Пример расчета налога на вклады

- Какой налог с депозита юридического лица

- Как отчитаться и заплатить налог

- Облагается ли

- Ставка налогообложения депозитов

- Может выбрать не вклад, а что-то еще?

- Облагаются ли налогом вклады физических лиц

- Как сэкономить

- Как найти вклады с выплатой процентов сразу после открытия

- Как работают вклады с выплатой процентов в начале срока

- Стоит ли использовать вклады с выплатой процентов в начале срока

- Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

- Какие именно вклады облагаются налогом

- История

- Механизм выплаты налога на вклады физических лиц

- Каким будет порядок расчета налогооблагаемой базы

- Вместо заключения

Пример расчета налога на вклады

Под налог попадет только небольшая часть дохода, которая будет выше необлагаемого процентного дохода.

Предположим, что клиент открыл в трех финансовых организациях депозиты:

- 1 банк. 1 000 000 рублей под 6% годовых на 1 год. Проценты должны быть выплачены в конце срока, депозит заканчивается 30.12.2021 года.

- 2 банк. 700 000 рублей, под 5,5% годовых на 2 года. Проценты также будут выплачены в конце срока. Депозит закроется 30.12.2022 года.

- 3 банк. 1 000 000 рублей, под 4,5% годовых, на 1 год. Проценты выплачивают в день закрытия депозита 30.12.2021 года.

Физлицо приходит в банки в конце 2021 года, продлевает депозиты еще на год и получает на руки доход:

- 1 банк. 60 000 рублей.

- 2 банк. Ничего не получает, так как депозит будет закрыт только через год.

- 3 банк. 45 000 рублей.

Его совокупный доход составит 105 000 рублей.

Ключевая ставка определяется раз в год, допустим, что она находится сейчас на уровне 6,5%. В этом случае налогом не будет облагаться доход в размере 65 000 рублей. С остальной части придется заплатить налог. Он составит (105 000 – 65 000)*13% = 5200 рублей.

Еще через год он приходит за процентами и закрывает вклады. Его доход составит:

- 1 банк. 60 000 рублей.

- 2 банк. 38500 рублей + 38500 рублей.

- 3 банк. 45 000 рублей.

Совокупный доход – 182 000 рублей. Предположим, что ключевая ставка в 2022 году будет 7%.

В этом случае необлагаемый доход составит 70 000 рублей. С остальной части нужно платить налоги. Считаем сумму налога:

182 000 – 70 000 рублей = 112 000 * 13% = 14 560 рублей.

Какой налог с депозита юридического лица

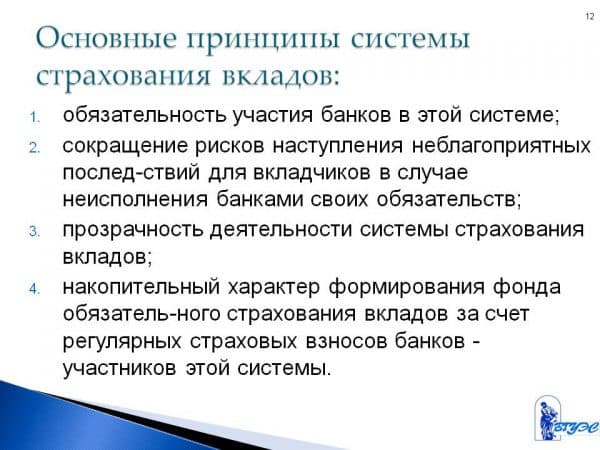

С юридическими лицами не все так однозначно. Они традиционно открывают следующие счета: расчетный, вклад до востребования (процентная ставка по которому минимальна), срочный депозит. Финансовые вложения юридических лиц весьма привлекательны для банков по двум причинам:

- Масштабы вкладов, как правило, существенно выше.

- Вложения предприятий не участвуют в системе страхования накоплений (что снижает издержки банков).

ОСНО

Согласно статье 250 НК РФ предприятия на общей системе налогообложения признают доходы по депозитам в составе внереализационных доходов. А, значит:

- Фискальным агентом выступает само предприятие.

- Проценты полученные увеличивают базу по налогу на прибыль, который сегодня составляет 20%.

Если организация ведет бухгалтерский учет по методу начислений, то учет и простых и сложных процентов также должен вестись этим методом, вне зависимости от того, когда сумма вклада и начисленные проценты были переведены с депозитного счета организации на текущий. Отчетный период – месяц/квартал.

УСН

По аналогии с ОСНО, предприятия и предприниматели на УСН, казалось бы, должны придерживаться этой же схемы и учитывать проценты в составе внереализационных доходов. Об этом же говорит и статья 250 НК РФ. Налог на УСН составляет: 6% при налоговой схеме «доходы» и 15% при схеме «доходы минус расходы».

Однако здесь есть одна хитрость. В статье 346.15 черным по белому написано, что при выявлении объекта налогообложения не учитываются доходы предпринимателя, которые облагаются НДФЛ по ставкам, рассмотренным в статье 224, о которой мы уже вели речь выше. Руководствуясь этой статьей, предприниматель на УСН может избежать уплаты налогов.

Если юридическое лицо на УСН использует кассовый метод учета (что часто наблюдается на практике), то признание процентов (не важно, простых или сложных) в качестве доходов можно «отодвинуть» до самого момента возврата депозитной суммы на расчетный счет

ПСН

Наконец, при патентной системе налогообложения полностью «забыть» о налогах с процентов не получится. Дело в том, что ПСН строго ориентирована на профильную лицензированную деятельность предприятия. Финансовые вложения, очевидно, к ней не относятся. А, значит, потребуется вести раздельный налоговый учет.

Как отчитаться и заплатить налог

По налогу на доходы физических лиц налоговый период – год, а уплатить сам НДФЛ нужно не позднее 1 декабря года, следующего за отчетным. Вступит в силу новая статья Налогового кодекса только с 1 января 2021 года. То есть, в первый раз заплатить налог на доходы с вкладов придется только в 2022 году – за доход, полученный в 2021-м.

Какими бы ни были доходы от вклада в 2020 году, с них ничего платить не придется.

Поэтому экстренные попытки вывести свои вклады из банков в панике были бессмысленными – налог все равно заработает только со следующего года, а забирая вклад досрочно, клиент банка зачастую теряет все накопленные проценты (или получает доход по сниженной ставке).

Кто-то сразу начал дробить крупные вклады на несколько мелких – это тоже бессмысленно. Так, по новым правилам процедура будет такой:

- банки, начисляя и выплачивая процентный доход по вкладам, будут отчитываться об этом перед Федеральной налоговой службой не позднее 1 февраля следующего за отчетным года;

- если вкладов больше одного, ФНС автоматически получит информацию обо всех и будет рассчитывать налог по общей сумме;

- ФНС автоматически рассчитает сумму налога и пришлет налогоплательщику уведомление об оплате – по образцу уведомлений на транспортный налог или налог на недвижимость;

- до 1 декабря следующего за отчетным года плательщик должен будет оплатить налог по уведомлению.

Другими словами, за вкладчика все посчитают банк и ФНС, а ему останется только заплатить налог. Налоговое уведомление может прийти на обычную почту по адресу регистрации налогоплательщика, а если он хотя бы раз заходил в личный кабинет на сайте ФНС – то сразу туда. При желании можно заранее пополнить авансовый кошелек в личном кабинете, тогда налог автоматически спишется из этих денег.

Правда, остается несколько нюансов – доход по вкладу он может получить в один год, и до даты уплаты налогов все потратить (чем получить недоимку и риск штрафных санкций). Но такова система – сразу заплатить налог нельзя, все будет рассчитываться только на следующий год.

Но еще более неприятная ситуация – когда проценты по вкладу капитализируются (прибавляются к сумме). Например, вкладчик может открыть вклад на 3 года с ежемесячной капитализацией процентов. Об их начислении банк обязательно уведомит ФНС, и если сумма больше порога, то налоговая начислит НДФЛ. Проблема в том, что вкладчик увидит эти деньги только через 2 года, а налог платить ему придется уже сейчас.

Нет СНИЛС – нет дела. С 2021 года коммунальные долги нельзя будет взыскать через суд

Облагается ли

Депозитные программы банков позволяют сразу решить несколько задач – надежная сохранность свободных денежных средств вкладчика, являющихся его собственностью, страхование этой собственности и получение прибыли с суммы, размещенной на счете вклада в виде начисленных процентов.

Именно с приумножающих сумму вклада процентов и берется часть в уплату налога на прибыль, которая перечисляется в государственный бюджет.

При этом депозитами могут быть следующие виды ценного имущества вкладчика:

- деньги в разных валютах, а не только в отечественных денежных знаках;

- особые бумаги – акции и прочее;

- цветной металл – сейчас в ходу золото, серебро, платина.

По вкладам обычно начисляются довольно неплохие проценты, чтобы клиент мог получать хороший прибыток. Налог на прибыль с вклада – это процент налога, который берется с суммы, не являющейся первоначальной собственностью вкладчика, начисляемой на его счет в виде ставок капитала.

Потому что от этого зависит увеличение суммы, на которую начисляется процент, а следом и увеличение доходности счета.

Весь процесс налогообложения депозитов выполняется в порядке и на основании, определенных законодательных актов.

Статьи законов по налогам на прибыль с депозитных счетов:

|

Название закона |

Номер статьи закона |

Пояснение в отношении налогообложения по вкладам |

| Налоговое законодательство – Налоговый Кодекс России | П.1 ст.210 | Определение налоговой базы. |

| Ст.214.2 | Размер налога и обязанность его платить определяются строго из превышения процентов годовых по депозиту над ставкой рефинансирования (ключевой ставкой), выставленной Центробанком России. | |

| Ст.224 | Установлены размеры налогов для резидентов и нерезидентов России. | |

| Ст.217 | Перечислены виды доходов, которые не могут подлежать налогообложению в виде исключения. В данном случае интересен будет п.65 ст.217 НК РФ, где речь идет о том, что компенсационные выплаты вкладчикам не облагаются налогами на прибыль. |

Основным законодательным актом в деле по налогообложению депозитов является ст.214.2 Налогового Кодекса Российской Федерации.

Другими словами, налог надо платить не со всей суммы доходности, а только с ее части, которая является превышением установленного порогового значения.

И только для депозитов, сделанных в драгоценных металлах, налог будет исчисляться от всей суммы доходности, а не ее разницы между ставкой банка и ставкой Центробанка.

Вместо этого термина теперь используется – «ключевая ставка», устанавливаемая российским Центробанком, которая является весьма динамичным показателем, меняющимся из года в год.

В данном материале определение «ставка рефинансирования» используется для удобства понимания, о чем идет речь в содержании материала.

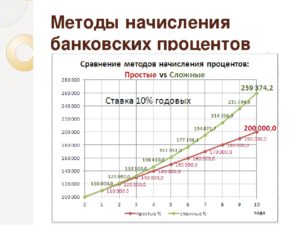

Ставка налогообложения депозитов

В соответствии со ст. 225 НК РФ, налогообложение депозитов физических лиц проводится по ставкам:

- 35% — для резидентов РФ;

- 30% — для нерезидентов государства.

Для владельцев депозитов с драгметаллами, независимо от их статуса, налог на доход по вкладам начисляется на всю величину прибыли в размере 13% .

Для справки:

- резидент — это фирма, организация, предприятие или частное лицо, зарегистрированное в стране и полностью выполняющее ее законодательство;

- нерезидент — граждане или юридические лица, работающие в конкретном государстве на постоянной или временной основе, но зарегистрированные или проживающие в другой стране и подчиняющиеся ее законам.

Дифференцированный подход к ставкам налоговых сборов на прибыль от вкладов продиктован желанием законодателя привлечь в страну валютные вклады.

Может выбрать не вклад, а что-то еще?

Банковский вклад интересен в первую очередь неквалифицированным инвесторам – это предельно простой и защищенный инструмент накоплений. Все вклады суммой до 1,4 миллионов рублей гарантируются государством в лице АСВ, проценты понятны и прозрачны, часто можно снимать их ежемесячно или ежеквартально, а вклад – регулярно пополнять. Но при этом средние ставки по вкладам уже опустились ниже 4% годовых – то есть, вкладчик заработает даже меньше, чем инфляция (а с учетом налога его «минус» будет еще больше).

Поэтому выгоднее смотреть в сторону более сложных и доходных инструментов. Проблема лишь в том, что НДФЛ облагается уже практически все, что только можно:

- индивидуальный инвестиционный счет – при желании можно оформить ИИС второго типа, и полностью освободить полученный доход от НДФЛ, но почти всегда выгоднее оформить ИИС первого типа и получить вычет в сумме до 52 тысяч рублей в год (13% от внесенной на ИИС суммы). Правда, придется продержать там деньги минимум 3 года, а с полученного инвестиционного дохода уплатить налог;

- брокерские счета – то же самое, только без вычетов. С любого дохода придется уплатить налог;

- вложения в недвижимость – при продаже недвижимости раньше, чем через 5 лет, придется заплатить НДФЛ с разницы между ценами покупки и продажи;

- вложения в драгоценные металлы, облигации, акции и т.д. – доход точно так же облагается НДФЛ (причем оформить все это будет сложнее, а вычета с 1 миллиона не будет).

Так что для простого человека выбор не очень большой – открыть вклад, согласившись на низкую процентную ставку и НДФЛ, или открыть ИИС, но ждать 3 года (и если будет доход от инвестиций – то тоже заплатить НДФЛ).

Таковы последствия всеобщей цифровизации – теперь ФНС «знает» практически все и обо всех, и скрыть от налогов какой-либо официальный доход попросту не получится.

Облагаются ли налогом вклады физических лиц

Конечно, Россия не является единственной страной, в которой банковские депозиты физических лиц облагаются налогом. Фискальные системы большинства стран мира предусматривают этот налог.

В сущности, гражданин выплачивает определенный процент государству за то, что оно позволяет ему заниматься той или иной деятельностью и получать с нее доход.

То же самое касается и налога по депозиту. Государственные органы позволяют физическим лицам размещать свои сбережения в банке и получать с этого доход. За это они взимают налог.

Однако следует заметить, что не все депозиты облагаются налогом.

Гражданину РФ не придется платить налог со вкладов физических лиц, если процентная ставка по нему не очень большая.

Российское законодательство предусматривает обложение налогом только тех вкладов, ставка по которым превышает ставку рефинансирования, увеличенную на пять пунктов.

Поэтому каждый человек, решивший открыть депозит, должен заранее изучить все условия и размеры процентных ставок. Это поможет ему получить в итоге наибольшую выгоду.

Если процентная ставка превышает установленный предел, то вкладчик будет обязан заплатить налог со своего дохода. Этот вычет значительно уменьшит его прибыль.

Все основные аспекты, связанные с вопросом банковских вкладов, регулируются Федеральным законом № 395-1-ФЗ «О банках и банковской деятельности».

В частности, статья двадцать девять содержит сведения о том, как происходит процесс формирования процентной ставки для депозитных программ.

Физическое лицо, ознакомившись с ней, будет понимать, какой примерный показатель окажется выгодным и верным с правовой точки зрения.

Налоговый кодекс РФ в статье 214 предусматривает следующие виды депозитов, по которым начисляется налог на банковские вклады физических лиц:

- рублевые;

- валютные;

- вклады в драгоценных металлах и монетах.

В большинстве случаев банковские вклады в Российской Федерации не приносят своим владельцам большой прибыли, поскольку общий уровень доходности у них достаточно низкий. Исходя из этого, на государственном уровне для вкладчиков предусмотрены некоторые послабления. Например, законом № 320-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» определены лимиты на налогообложение депозитов физических лиц.

Как сэкономить

Некоторые банки запустили этой осенью вклады с выплатой процентов вперёд. Если открыть вклад до конца года и сразу получить доход авансом, то он не будет облагаться налогом.

Как найти вклады с выплатой процентов сразу после открытия

Зайдите на страницу калькулятора вкладов Сравни.ру. Введите сумму и срок вклада. Нажмите кнопку «Ещё условия». В графе «Выплата процентов» выберите «В начале срока».

По результатам поиска нашего калькулятора, среди банков из топ-100 по активам вклады с выплатой процентов в начале срока предлагают четыре кредитные организации.

|

№ |

Банк — название вклада |

Сумма |

Ставка |

Срок вклада |

|

1 |

300 000 ₽ — 10 000 000 ₽ |

3–7% (4,2% эффективная) |

366 дней |

|

|

2 |

От 50 000 ₽ |

3,87–4,51% |

91, 181, 367, 730 дней |

|

|

3 |

30 000 ₽ — 10 000 000 ₽ |

4,15–4,25% |

181, 270, 366 дней |

|

|

4 |

От 50 000 ₽ |

4–4,2% |

181, 365 дней |

Доходность таких вкладов зависит от срока размещения. Например, в банке «Открытие» 4,51% можно заработать при вложении денег на 181 день, а если разместить их на год, то 4,05%. При этом в «Газпромбанке» чем больше срок, тем выше процент: 4% на 181 день и 4,2% на 365 дней.

Как работают вклады с выплатой процентов в начале срока

Вклад открывается через интернет (для действующих клиентов) или в офисе банка. На счёте размещаются деньги. В тот же или следующий день банк начисляет проценты по вкладу за весь срок размещения. Доход прибавляется к сумме вклада или перечисляется на отдельный счет, например на карту (так работает вклад «Надёжный» от банка «Открытие»).

Если деньги переводятся на счёт вклада, то их нельзя получить до окончания срока действия депозита. Ни один из вкладов не имеет опции частичного снятия денег. При досрочном закрытии такого продукта начисленные проценты получить не получится. Банк пересчитает доходность по ставке «до востребования» (0,01%).

Если проценты по вкладу были переведены на отдельный счёт, то при досрочном расторжении договора банк вычтет уплаченные проценты из суммы вклада, а на остаток начислит доход по ставке «до востребования».

Стоит ли использовать вклады с выплатой процентов в начале срока

Открывать вклады с начислением процентов в начале срока не всегда выгодно. Если выбрать на калькуляторе Сравни.ру опцию получения процентов «В конце срока», то доходность таких предложений вырастет до 5,5% годовых. При вложении от 1 миллиона ₽ на срок от 1 года, скорее всего, возникнет налог, но заработать всё равно получится больше, чем на вкладе с процентами в начале.

Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

|

Вид вклада |

Доход |

Налог |

Доход за вычетом налога |

|

Вклад с доходом 4,5% и процентами в начале срока |

45 000 ₽ |

325 ₽ |

44 675 ₽ |

|

Вклад с доходом 5,5% и процентами в конце срока |

55 000 ₽ |

1625 ₽ |

53 375 ₽ |

В будущем всё будет зависеть от размера ключевой ставки ЦБ. Если она будет снижаться, то сумма налога станет расти и выгодность таких продуктов тоже.

При увеличении ключевой ставки есть шанс совсем не платить налог, если она станет выше доходности по вкладу. Но чаще всего ключевая ставка держится на уровне ниже, чем средняя ставка по вкладам.

Какие именно вклады облагаются налогом

Виды вкладов, подлежащие налогообложению, определены в статье 214 Налогового кодекса РФ. В ней же содержатся условия, согласно которым определяется ставка налога на вклады физических лиц.

В текущем году налогом облагаются доходы с банковских вкладов при условии, что ставка по ним:

- превышает ставку рефинансирования, установленную Центробанком на 5 и более пунктов (для рублевых вкладов);

- больше девяти процентов (для валютных вкладов).

Как известно, ставка рефинансирования не имеет фиксированного значения. Ее величина зависит от уровня инфляции в стране.

Начиная с 2016 года, значение ставки рефинансирования приравнивается к значению ключевой. В 2020 году ее размер составляет 7,5 %.

Следовательно, не подлежат налогообложению доходы физических лиц по вкладам со ставкой до 12,5 %. Именно такой размер мы получим, сложив величину ключевой ставки (7,5 %) и пять пунктов. Со всех остальных доходов налог на вклады физических лиц взимается.

Налогом облагается та часть прибыли, которая превышает льготные размеры. Для корректного расчета величины налога имеет значение только номинальная ставка по имеющимся депозитам. Она оговаривается в договоре, который заключают между собой банк и физическое лицо.

Фактически размер получаемых процентов может быть выше, однако это не влечет за собой взыскания налогов с этого вида дохода.

Изменение ставки рефинансирования в период действия вклада не имеет принципиального значения для вложений сроком до трех лет. Исходя из положений Налогового кодекса Российской Федерации, учитывается только то значение ставки, которое действовало на момент заключения договора или его пролонгации.

Таким образом, можно сделать вывод о том, что наличие или отсутствие налога с доходов по вкладам физического лица зависит от двух параметров:

- размера годовой ставки по депозиту, который установил банк при заключении депозитного договора;

- размера ключевой ставки.

Сумма платежа не зависит от:

- величины вклада. Это обусловлено тем, что рассчитывается платеж исходя из суммы прибыли, которая была получена от превышения процентной ставки. При этом если после проведения всех необходимых вычислений окажется, что сумма платежа составляет одну копейку, она все равно должна быть оплачена в обязательном порядке;

- срока вклада;

- пролонгации договора;

- количества проводимых по депозиту операций. Здесь речь идет о пополнении счета или выводе средств;

- капитализации доходов по вкладам.

История

В Советском Союзе налогов на проценты по вкладам граждан не существовало. Такой же порядок был закреплен в российском законе «О подоходном налоге с физических лиц», подписанным президентом РФ Борисом Ельциным 7 декабря 1991 года. Согласно статье 3 этого документа, «проценты и выигрыши по вкладам в учреждениях банков и других кредитных учреждениях, находящихся на территории Российской Федерации» относились к доходам, не подлежащим налогообложению.

10 января 1997 года в этот закон были внесены поправки. Чтобы избежать мошеннических схем с отмыванием доходов и ограничить валютные вклады, было решено облагать налогом: доходы с рублевых вкладов, процент по которым был выше ставки рефинансирования ЦБ РФ (на тот момент составляла 48%), и доходы с валютных вкладов, имевших доходность более 15%. Ставка налога зависела от полученного дохода и составляла от 12% до 35% с уплатой фиксированной суммы.

После вступления в силу 1 января 2001 года второй части Налогового кодекса РФ была сохранена такая же схема по уплате налогов со сверхдоходных вкладов, но ставка максимального процента по валютным вкладам была сокращена до 9%. При этом ставка на процентные доходы по таким вкладам была установлена на уровне 35%. Исключение делалось только для срочных пенсионных вкладов, которые налогообложению не подлежали.

В 2007 году для повышения интереса населения к депозитам в рублях поправками в Налоговый кодекс было установлено, что налогом не облагается доход с рублевого депозита со ставкой менее, чем ставка рефинансирования ЦБ плюс пять процентных пунктов (п. п.). В 2014 году в качестве антикризисной меры на год было введено положение, согласно которому разрешено было повышать рублевую ставку до 18,25% годовых при действовавшей ставке рефинансирования в 8,25%. С 2015 года ставка рефинансирования соответствует ключевой ставке. В настоящее время не облагаются дополнительными налогами рублевые депозиты со ставкой до 11% (шесть п. п. ключевой ставки плюс пять п. п.) и валютные — со ставкой до 9% При превышении ставка налога на доход с депозита составляет 35% с разницы между фактическими и максимально допустимыми процентами.

Механизм выплаты налога на вклады физических лиц

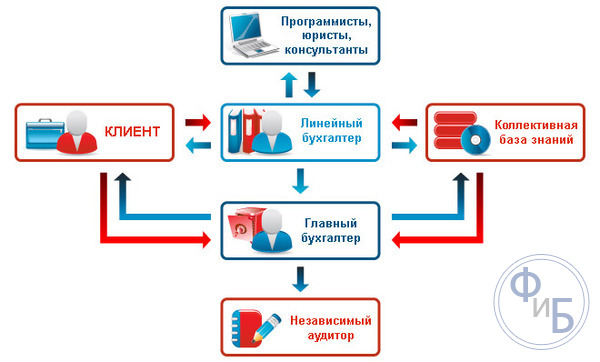

Банк, как и любая другая финансовая организация является налоговым агентом. И, как следствие, имеет определенные обязательства перед налоговой инспекцией. Помимо всего прочего, он обязан учитывать проценты от вкладов своих клиентов.

Банк подготавливает всю необходимую документацию и направляет ее в налоговую инспекцию. Это необходимо делать только в отношении тех вкладов, доход от которых подлежит налогообложению.

В противном случае составлять отчетные ведомости для налоговой нет необходимости.

Физическое лицо, являющееся клиентом банковского учреждения, имеет право потребовать выдать ему справку по форме 2-НДФЛ. В ней банк отражает налогооблагаемую базу и сумму удержанного налога.

Другими словами, банковская организация является посредником между налоговыми органами и физическим лицом.

Поскольку банки обязаны соблюдать коммерческую тайну банковского вклада, они не указывают общую сумму депозита в документах для налоговой инспекции.

Каким будет порядок расчета налогооблагаемой базы

В соответствии с законом, налоговой базой считается сумма начислений по вкладам, превышающая проценты от 1 000 000 рублей по ставке Центробанка. При текущем показателе в 6,25% плата не будет взиматься с той части прибыли, которая составляет 62 500 рублей в год. Предполагается, что депозиты с доходностью до 1% и эскроу-счета также не будут подлежать налогообложению.

Если же полученная прибыль превышает 62 500 рублей, вкладчику необходимо будет оплатить взнос. Приведем пример: на вашем счете размещено 1 500 000 рублей. Взнос удерживается только с той части суммы, которая превышает 1 миллион рублей. В нашем случае – учитывается прибыль от 500 000 рублей. При показателе в 6,25% она составит 31 250 рублей. От этой суммы и необходимо оплатить 13% – чуть больше четырех тысяч рублей.

Вместо заключения

Еще в 2016 году Минфин активно заговорил о необходимости модифицировать систему налогообложения депозитов и вести налог на полную сумму доходов от финансовых вложений. Их аргументы в целом понятны:

- Есть прослойка богатых людей, которые не платят ни копейки налогов с миллиардных депозитов.

- Почему облигации облагаются налогами, а депозиты — нет?

- На сберегательных счетах россияне аккумулировали огромные суммы.

Предложения Минфина были восприняты плохо. Вполне очевидно, что против подобных инициатив выступают и банки (осознавая, что дополнительная налоговая нагрузка отпугнет вкладчиков) и простые люди, для которых сберегательные счета – вопрос выживания, а не роскоши.