Альфа-банк: вклад овернайт

Содержание:

- Суть и практическая ценность кредитов овернайт

- Порядок получения

- Особенности

- Способы открытия счета

- Особенности овернайта

- Операции

- Какие есть условия и особенности

- Что такое Овернайт (overnight)

- Операции овернайт

- Что необходимо знать

- Маленький волшебник

- Внутридневный кредит и овернайт

- От чего зависят условия размещения денежных средств

- Условия пользования

Суть и практическая ценность кредитов овернайт

Считается, что практика кратковременных «молниеносных» заимствований характерна для экономик развитых стран, активно участвующих в глобальной системе хозяйствования и биржевой торговле. Это отчасти действительно так, а тот факт, что российский банковский бизнес также предлагает овернайт, свидетельствует о его следовании мировым тенденциям.

Вместе с тем очевидно, что для развития реального сектора национальной экономики этот вид кредитования не может служить движущей силой по причине своей кратковременности. Если выражаться простыми словами, деньги, взятые на одну ночь (и даже целые сутки) никак нельзя потратить на закупку основных или оборотных фондов: в этом случае их вовремя не вернуть.

Бывают, конечно, исключения, когда владелец фирмы уверен в поступлении средств на счет буквально на следующий день, и чтобы удачная сделка не сорвалась, ищет, где перехватить нужную сумму. Однако в подобных случаях есть другие банковские продукты, позволяющие уйти в овердрафт или изыскать деньги как-то иначе. Наконец, если фирма пользуется доверием, контрагент просто немного подождет.

Межбанковский и международный овернайт

Однодневные кредиты играют немаловажную роль в мировой экономике. На межбанковском рынке часто возникает потребность в кратковременном немедленном заимствовании доступных средств депозитарных институтов, расположенных в разных странах, в частности у центральных банков, которые и устанавливают процентные ставки по овернайту.

Виды овернайта

Краткосрочные кредиты на один день могут различаться по условиям и направленности. В любом случае их необходимо возвращать в оговоренный срок, а за опоздания начисляются большие штрафы и пени.

Овернайт бывает:

- Стандартным. Компания или физическое лицо может получить сумму в пределах лимита на вечер, ночь и утро (обычно до 100 тыс. евро в эквиваленте по курсу).

- Корпоративным. Группа компаний имеет возможность взять на день большую сумму (до 250 тысяч €).

Как вычисляется ставка по овернайту

Как и любой другой кредит, овернайт стоит пользователю денег, составляющих цену пользования услугой. В макроэкономике проценты, начисляемые на кратковременные кредиты, играют роль регулятора ликвидности предпринимательских организаций всех правовых форм собственности.

В связи с этим ставка по кредиту овернайт в банках России привязана к учетной ставке Центрального банка (Банка России). Начисляется она из расчета на один день на сумму используемых средств. С величиной комиссии можно ознакомиться – она публикуются в «Вестнике» и постоянно меняется.

Порядок получения

Если банк желает пользоваться внутридневным кредитом и займом овернайт, то представителям организации необходимо заключить генеральное соглашение с ЦБ РФ. Это рамочный документ, который применяется при наличии надлежащей оферты и акцепта.

Офертой предоставления кредита овернайт будет считаться запрос на списание со счёта средств, превышающих остаток на нём, когда недостаток не был покрыт в течение рабочего дня. Акцепт – исполнение Центробанком заявки на перечисление средств свыше остатка на счёте.

Требуется составить несколько документов:

- извещение ЦБ РФ, в котором отражается информация о сумме предоставленного займа;

- выписка со счёта.

В извещении содержатся следующие данные:

- размер предоставленного займа;

- действующая ставка;

- дата получения и дата возврата кредита;

- номер счёта и код банка, где он открыт;

- информация о залоге: регистрационные номера ценных бумаг, количество, стоимость и т.д.;

- должность, фамилия и инициалы уполномоченного лица.

Исполнением обязательства по возврату кредита овернайт считается дата зачисления средств на счёт банка должника, на который был ранее переведён заём. Списание денег происходит без дополнительных указаний со стороны должника.

Особенности

Однодневные кредиты и депозиты имеют свои особенности:

- процентная ставка устанавливается ежедневно и зависит от действия многих факторов (текущего состояния финансово-кредитной организации, экономики и пр.);

- за каждый день просрочки в выплате кредита начисляется штраф;

- средства на однодневных депозитах не застрахованы в АСВ, т. к. такие операции имеют высокую степень риска;

- есть ограничение по минимальной сумме для размещения на краткосрочных депозитах.

Условия в разных банках отличаются. Рассмотрим их.

Тинькофф Банк

Принимает деньги на однодневный депозит под 1,5–4 % годовых. Минимальная сумма – 100 тыс. руб. Положить средства можно на специальный счет до 5 или 9 вечера (зависит от тарифа). В 4 утра они возвращаются с начисленными процентами. Управление счетом осуществляется через личный кабинет или мобильное приложение. Можно настроить автоматический овернайт, когда свободные деньги каждый вечер будут уходить на вклад, а утром поступать обратно.

Тинькофф предлагает 3 тарифа:

ВТБ

Принимает на депозит рубли, доллары США. Минимальная сумма – 1 млн рублей, 15 000 $. Для получения услуги в текущий рабочий день надо написать заявление до 16 часов. Если это сделать после 16 часов, то овернайт откроется в следующий рабочий день.

Способы открытия счета

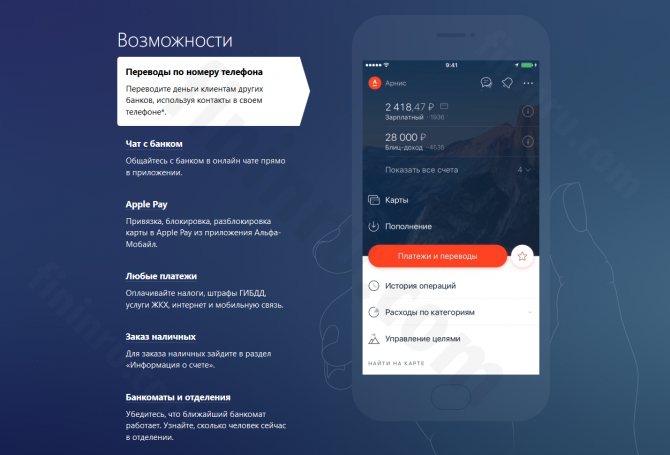

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Особенности овернайта

Овернайт предусмотрен для физических и юридических лиц, и в своей природе призван «шевелить» экономику. По сути, быстрый кредит может понадобиться всем, в том числе и брокерам, и непосредственно банковским организациям. Сделка, заключаемая на один рабочий день — мировая практика, которая успела получить множество положительных отзывов, но и имеет ряд недостатков.

Помните: условия овернайта могут быть прописаны непосредственно в договоре, или же спустя определенное время туда добавлены. Это делается для того, чтобы брокер не спрашивал вас каждый раз разрешения на проведения подобной сделки.

Можно выбрать овернайт в банке, когда физическое или юридическое лицо берет средства на одну ночь, обязуются их вернуть на следующий день (исключение составляют сделки, оформленные в пятницу и перед праздничными днями) с выплатой процентов.

Сколько можно заработать?

Это не такая прибыль, которую могут дать высокодоходные облигации, но при этом, если рассмотреть с позиции того, что можно было и вовсе ничего не получить, то 2% в год вроде бы и выглядят неплохо. Но, если например у вас акций на 200 тыс. рублей, то это не означает, что через год вы получите 4000 тысячи прибыли, поскольку расчет идет непосредственно по календарным дням, когда активы были у брокера.

Спросом пользуются «голубые фишки», а вот акции компаний третьего эшелона, как показывает практика, мало кому необходимы.

Теперь посчитаем, что если прогнозируем 4000 рублей ориентировочной прибыли за год, но брокер пользовался деньгами 1 операционный день, то доход составляет 0,01%. Но, не стоит исключать тот аспект, что компании у которой вы обслуживаетесь для торговли на бирже, могут понадобиться акции и завтра, и через месяц, и несколько раз в год.

Главный риск овернайт

С одной стороны, займ овернайт — привлекательная возможность получить дополнительный доход, а с другой, все же остается риск того, что брокер может не вернуть ценные бумаги и не выплатить прибыль в указанный срок. Но как правило, это не касается посредников с солидной репутацией. Не исключены ситуации, что пользование ценными бумагами по долговой расписке, что представляет собой овернайт, не совпадет по дате с тем, что брокер не сможет погасить свои долговые обязательства и объявит себя банкротом.

Операции

Отдельного внимания заслуживают операции овернайт. Что это такое простыми словами? Это сделка, которую заключают на 1 рабочий день. Если же ее оформляют в пятницу, то ее переносят на понедельник. Какова сущность овернайт? Что это такое в современном мире? Это разовая операция, заключаемая на краткосрочный период.

Если клиент банка хочет оформить кредит, на его счет поступают средства. В течение нескольких часов человек может пользоваться деньгами. Возвращать средства надо на следующий рабочий день. За такую услугу клиенты платят проценты. Их перечисляют вместе с основной суммой.

К распространенным операциям относят:

- Стандартный овернайт. Предоставляется компании или физическому лицу, сумма – до 100 000 евро.

- Корпоративный. Оформляется для группы компаний с суммой до 250 000 долларов в день.

Ставки начисляются за каждый день использования. Они регламентируются ставками межбанковского рынка.

Какие есть условия и особенности

К услугам типа овернайт чаще прибегают организации или ИП, которым для совершения сделок срочно понадобились дополнительные средства или они используют временно свободные средства для заработка. Клиенты обращаются в банки, которые на сутки размещают для них депозиты на особых условиях. Каждая кредитная организация предоставляет овернайт по индивидуально разработанным правилам, но с соблюдением предписаний ЦБ РФ.

Существует ряд условий у овернайта (пример для депозитов):

- Минимальная сумма размещения – в среднем от 500 000 руб. (устанавливается индивидуально каждым банком)

- Заниженные проценты за счет короткого срока, которые при пересчете на годовые ставки могут быть выше классических депозитов.

- Срок услуги не превышает одного банковского дня (минимальный 6 часов), чаще средства размещаются на ночь.

- Оформить депозит можно в российских рублях и иностранной валюте.

Ввиду того, что по таким программам не предусмотрено обязательного оформления страховки, они могут нести для клиентов высокие риски. Например, у банка будет отозвана лицензия или случится банкротство брокера. В такой ситуации деньги клиента могут пропасть, или же ему придется потратить много времени и сил на их возврат в судебном порядке.

Что такое Овернайт (overnight)

Здравствуйте друзья! Довольно часто юридическим и физическим лицам требуется занять денег на определённое дело. К сожалению, не все банковские и кредитные организации выдают деньги в кредит (или вклад на депозит) на короткий срок. Приходиться иногда ждать неделю, месяц. У некоторых банков есть такая услуга, которая называется Овернайт. Она даёт такую возможность, получить деньги в банке через день.

Что такое Овернайт? Это краткосрочный депозит или кредит (займ) в банке, который действует не более одного дня. Если сказать об этом проще – «договор с банком на одну ночь». Данную услугу можно встретить в крупных банках. Например, в Сбербанк, Россельхозбанк, ВТБ, Альфа-банк, Тинькофф и в других банковских организациях.

В основном этим предложением от банков пользуются юридические лица. Но, если у обычного человека есть крупная сумма денег (например, 100 000 рублей), банк может согласиться с ним на сотрудничество. Есть два вида Овернайта:

- Овернайт для физических лиц (в этом случае банк выдаёт кредит в размере 100 000 рублей и больше);

- Для компаний (ИП, ООО) услуга Овернайта может оформляться в долларах, рублях, евро. Например, максимальная сумма оформления – 250 000 долларов. Далее, мы разберём эту банковскую услугу подробно.

Операции овернайт

Особое внимание хотелось бы уделить операциям овернайт. Это сделка, заключаемая сроком на один рабочий день

В случае ее оформления в пятницу, то есть в конце недели, она автоматически переносится на понедельник. Какова же сущность данной операции и почему она настолько популярна в наши дни?

Итак, было установлено, что овернайт – это разовая операция, заключающаяся на краткосрочный период. Объяснить, как она совершается, очень просто. В день, когда клиенту банка необходимо получить кредит, на его счет поступает (перечисляется) некоторая сумма денежных средств. Таким образом, заключается сделка, и в течение нескольких часов человек сможет воспользоваться наличностью. Особенность операции состоит в том, что возвращать денежную сумму (кредит) необходимо на следующий рабочий день. Не стоит забывать, что за такую маленькую, но очень полезную услугу клиент выплачивает проценты. Они возвращаются также на следующий день вместе со всей суммой кредита.

Что необходимо знать

Вклады овернайт предназначены для юридических лиц и имеют достаточно большую минимальную сумму — часто это не менее миллиона рублей или же иностранной валюты, эквивалентной ей.

Таким образом, предприятие-юридическое лицо может получить хоть небольшой, но доход за ночь, при этом не теряя контроля над деньгами надолго и не рискуя средствами.

Определения

Для того, чтобы правильно заключать договора краткосрочного характера, нужно разбираться хотя бы в базовой терминологии.

Так, банк обозначает финансовое учреждение, которое обслуживает клиентов, как юридических, так и физических лиц.

Банк должен работать в рамках закона, а основанием для ведения деятельности будет лицензия, выдаваемая Центральным банком Российской Федерации.

Именно ее должен проверять клиент в случае сомнений в законности деятельности, а сам документ будет гарантом правильного обслуживания человека или организации.

Вклады могут быть срочными, то есть рассчитанными на определенный срок, на протяжении которого пользование деньгами запрещено или сильно ограничено, а также они могут быть до востребования, что выражается в очень низкой ставке, но при этом получить доступ к средствам можно в любой момент.

С какой целью формируется

Благодаря тому, что банковское учреждение предлагает оформление такого вклада только на один день, предприятие может себе позволить подобную операцию без ущерба основной деятельности.

Требование к вкладчику

Так, основными будут:

| Наличие регистрации юридического лица | Поскольку для физических лиц оформление данной программы недоступно |

| Наличие счета в банке | Предлагаются как переводы со счета в конкретном банке, так и в межбанковском переводе |

Обязательно следует пройти процедуру переговоров. Без нее оформление не получится. Поскольку основные показатели по вкладу устанавливаются в ходе обсуждения условий с банковской организацией.

Поэтому следует заранее подготовить все необходимые бумаги, чтобы в быстром режиме провести переговоры и заключить соглашение.

Действующая нормативная база

При оформлении вклада следует руководствоваться только законодательными нормами. Так, о понятии вклада стоит искать положения в Федеральном законе №395-1-ФЗ “О банках и банковской деятельности” в статье 36.

А о том, как следует начислять процентные ставки говорится в статье 29. Для отображения дохода от вклада стоит пользоваться Положением ЦБ РФ №385-П “О правилах ведения бухгалтерского учета”.

Также стоит обратить внимание и на Инструкцию Банка России №153-И “Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов”

Маленький волшебник

Внутридневный кредит и овернайт

Финансовым источником овернайта служит внутридневный кредит – это заем, предоставляемый банкам, которым не хватает на корреспондентском счете средств. Для его получения не требуется предварительного заявления, а условия устанавливаются генеральным кредитным договором, заключаемым коммерческим банком с Банком России. Гарантией служат государственные ценные бумаги, оцениваемые выше суммы займа и в момент заимствования блокируемые на счете ДЕПО.

Ограничение размера внутридневного кредита производит Кредитный комитет ЦБ РФ для каждого финансового учреждения. Сумма задолженности подлежит погашению средствами, поступающими на корреспондентский счет банка. Если их недостаточно, кредит переоформляется в овернайт.

Отличие этих двух форм задолженности – овернайта и внутридневного кредита – состоит в двух моментах:

- Пользоваться внутридневным кредитом могут только коммерческие банки.

- Плата за пользование кредитом фиксированная и от размера заимствованной суммы не зависит, а за овернайт взимается процент согласно ставке «на сегодня».

Однако отношения между ЦБ и коммерческими банками для клиента – вопрос второстепенный. Знать о них ему полезно для понимания системы кратковременного кредитования, но интересуют его в первую очередь условия, по которым он может получить нужную ему сумму или вложить свои деньги.

От чего зависят условия размещения денежных средств

В настоящее время встретить программу овернайт можно во многих коммерческих банках, однако условия везде будут разными. Если рассматривать такой показатель, как процентная ставка, то следует заметить, что на её размер влияет большое количество факторов.

К наиболее явным можно отнести следующие показатели:

- размер депозитного счёта

- вид валюты, в которой открыт овернайт

- экономическая ситуация на рынке ценных бумаг

- вид выбранного продукта

Однако, несмотря на все эти показатели, величина процентной ставки всё равно будет невысокой. Основной причиной такого условия является очень короткий срок размещения денежных средств на депозитном счёте. При этом входной порог во многих банках устанавливается в размере одного миллиона рублей.

Интересной особенностью овернайта является возможность открытия счёта как в рублях, так и в иностранной валюте. Благодаря этому такие банковские программы пользуются большим спросом у юридических лиц, осуществляющих свою деятельность за пределами России. Также такое предложение будет интересно физическим лицам, получающим доход в долларах или евро.

Условия депозита овернайт довольно различны. Процентная ставка по таким вкладам может находиться в пределах от 0,3 до 3%. Самое короткое размещение ограничено 6 часами. Стоит отметить, что каждый срочный депозит имеет особые дополнительные условия.

Прежде чем согласиться на то или иное предложение, следует изучить программы капитализации вкладов в различных банках, так как наиболее часто финансовые учреждения ориентируются на определённый круг клиентов. Например, Сбербанк привлекает как физических, так и юридических лиц, в то время как ВТБ предпочитает сотрудничать в основном с компаниями.

Обычным вкладчикам найти выгодное предложение по программе овернайт довольно сложно. За помощью в таком случае можно обратиться к финансовому брокеру, который подберет подходящую программу в соответствии с требованиями клиента.

Важной особенностью овернайта является то, что он не имеет фиксированной процентной ставки. Условия каждого нового депозита всегда пересматриваются

Величина процентной ставки изменяется исходя из экономической ситуации на рынке.

Условия пользования

В течение 1-2 дней вы получите СМС и письмо на почту об открытии счета. Только после этого можно вносить деньги и совершать первые операции на бирже. Из присланных сообщений можно узнать номер договора на обслуживание. Он потребуется для входа в мобильное приложение для торговли “Сбербанк Инвестор”.

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Тарифы

Для физического лица доступны 2 тарифа:

- Самостоятельный – отличный старт для новичков. Минимальные комиссии за сделку, нет платы за обслуживание счета.

- Инвестиционный – для опытных инвесторов. Комиссии выше, но есть регулярная инвестиционная рассылка от команды аналитиков Сбербанка. Доступ к ежедневным обзорам по инструментам получают только квалифицированные инвесторы.

Сравнение комиссий в таблице:

|

Комиссии |

Самостоятельный |

Инвестиционный |

|

За совершение сделок на фондовом рынке: |

||

|

0,06 % |

0,3 % |

|

|

0,035 % |

0,3 % |

|

|

0,018 % |

0,3 % |

|

|

За совершение сделок на валютном рынке: |

||

|

0,2 % |

0,2 % |

|

|

0,02 % |

0,2 % |

|

|

За совершение сделок на срочном рынке |

0,5 руб. за контракт |

0,5 руб. за контракт |

|

Подача заявок по телефону (комиссия берется с 21-го поручения в течение месяца) |

150 руб. |

150 руб. |

Минимального депозита на тарифах нет. Можно пополнить счет хоть на 1 000 руб. и купить свою первую акцию. Дополнительно взимается комиссия биржи в размере 0,01 % от объема сделки.

Как пополнить счет

Пополнить брокерский счет удобнее через интернет (мобильное приложение или “Сбербанк Онлайн”). Рассмотрим на примере смартфона.

Шаг 1. В мобильном приложении выбрать вкладку “Инвестиции и пенсии” и счет, который будете пополнять.

Шаг 2. Выбрать рынок, на котором будут осуществляться сделки, номер банковской карты и сумму пополнения.

Шаг 3. Нажать на кнопку “Пополнить счет”. Деньги приходят моментально.

Как покупать и продавать ценные бумаги

Самые большие неудобства для инвесторов скрываются именно в процедуре купли-продажи ценных бумаг. Есть 2 возможности: мобильное приложение “Сбербанк Инвестор” и торговая платформа QUIK. Остановимся подробнее на первом варианте, потому что второй не зависит от брокера – программа одинаковая для всех.

К сожалению, компьютерной версии собственной торговой платформы у Сбербанка нет, только мобильное приложение, которое мало кому нравится. Главные недостатки – это отсутствие биржевого стакана, где можно посмотреть актуальные цены спроса и предложения на ценные бумаги, и особенности формирования рыночной цены.

Рассмотрим на скринах, как купить акцию (продажа проводится аналогично).

Шаг 1. Вход в приложение происходит по номеру договора и паролю. Надо выбрать вкладку “Рынок”.

Шаг 2. Из предложенного списка акций, облигаций, фондов и валюты выбираем нужную позицию. Я для примера взяла привилегированную акцию Сбербанка.

Шаг 3. Изучаем аналитику по выбранному инструменту и нажимаем кнопку “Купить”.

Шаг 4. А теперь самый важный момент. Внимательно читаем, что написано в самом низу экрана. Рыночная цена устанавливается как цена последней сделки + 2 %. На скрине ниже цена последней сделки была 217,61 руб. Цена по рынку будет – 221,96 руб. Если вы оставите галочку в поле (она стоит по умолчанию), то купите акцию за 221,96 руб. Если галочку уберете, то сможете выставить свою цену, как минимум уменьшив ее на 2 %. Я всегда ориентируюсь на биржевой стакан. У Сбербанка его нет, поэтому приходится смотреть у другого моего брокера.

Не рекомендую в приложении “Сбербанк Инвестор” покупать или продавать акции “по рынку”. Всегда пользуйтесь лимитированной заявкой, т. е. самостоятельно назначайте цену. Такой проблемы не будет, если пользоваться платформой QUIK (там есть стакан). Но не все новички ею пользуются.