Обязательно ли страхование жизни и здоровья при ипотеке

Содержание:

- Как определяется страховая сумма, и от чего она зависит?

- Примерные тарифы ипотечного страхования

- Нужно ли страховаться?

- Автокредит с 18 лет

- Обзор бизнес-идеи, как открыть страховую компанию

- Обязательно ли страхование жизни для ипотеки

- 3 вида ипотечного страхования

- РЕСО Гарантия

- От чего зависит стоимость страхового полиса

- Порядок страхования жизни и здоровья

- Ипотечное страхование: понятие и виды

- Обязательно ли страховать жизнь и здоровье?

- МАКС

- Страхование жизни при ипотеке

- Как сэкономить на страховке по ипотеке

- Что делать при страховом случае

- Где оформить вклад банка «Ренессанс Кредит» в Москве

- Документы для открытия расчетного счета ООО

Как определяется страховая сумма, и от чего она зависит?

Клиент банка может застраховать свою жизнь и здоровье как на сумму ипотечного займа, которая обычно составляет 70-80% от стоимости приобретаемого жилья, так и на всю цену недвижимости. Стоимость такого страхового полиса будет определяться индивидуально для каждого клиента и зависит от многих факторов:

- Пол клиента – страховой полис для женщин стоит дешевле, чем для мужчин, что связано с большей продолжительностью жизни представительниц прекрасного пола согласно официальной статистике.

- Возраст – с возрастом увеличивается риск развития заболеваний, которые могут привести к потере трудоспособности. Поэтому чем старше клиент, тем дороже для него полис.

- Профессия – существует ряд профессий, которые несут в себе опасность для жизни и здоровья человека, что также отражается на тарифной ставке по страховому договору. Например, шахтеры, работники хим. промышленности.

- Состояние здоровья клиента – в анкете указывается соотношение роста и веса клиента, а также данные о наличии хронических заболеваний. В случае отклонения от нормы это может повлиять на стоимость полиса.

- Наличие экстремальных хобби – любители экстремальных видов спорта, дайвинга, прыжков с парашютом и т.д. может быть предложена более высокая тарифная ставка.

Заполняя анкету в страховой компании, многие клиенты пытаются внести неправдивые данные о состоянии своего здоровья, профессии и увлечениях, чтобы получить более выгодные условия страхования. Делать этого категорически нельзя, поскольку при наступлении страхового случая обман будет раскрыт и страховая компания может на законных основаниях отказаться от выполнения своих обязательств перед клиентом. Кроме того, некоторые страховщики требуют предварительно пройти медицинское обследование с целью исключения у клиента наличия хронических и смертельных заболеваний.

В целом стоимость данной страховки на сегодняшний день составляет 0,5-1,5% от суммы займа. Если говорить образно, сумма ежегодного страхового взноса примерно равна ежемесячной выплате по ипотеке. Эта сумма конечно ощутима для заемщика и его семейного бюджета, однако существует вариант снижения процентной ставки по ипотечному кредиту. Часто банк предлагает снижение на 1-2%, что в итоге практически полностью покрывает расходы на страхование жизни при ипотеке. Обязательно при этом предварительно уточнить этот момент в кредитной организации, услугами которой вы решили воспользоваться.

Примерные тарифы ипотечного страхования

У отдельных банков условия и тарифы страхования могут отличаться, но все же прослеживаются общие сходства.

- Тариф по страхованию недвижимости составляет в среднем 0,3–1%. Каждая страховая компания применяет его в зависимости от стоимости и технического состояния имущества, срока страхования. Чем больше срок и страховая сумма, тем легче компания соглашается делать скидки. Если объект недвижимости в плохом состоянии, то при небольшом сроке кредитования и минимальной страховой сумме компания может применить самый высокий тариф.

- Отдельно происходит расчёт тарифа по страхованию жизни и здоровья. Чаще такие договоры компенсируют лишь риски наступления инвалидности или смерти заёмщика. Клиент вправе оформить страховку, покрывающую риски любой травмы или болезни, но в таком случае тариф будет выше. Средние расценки по страхованию жизни и здоровья на случай инвалидности или смерти составляют 1–3%. Тариф зависит от рода деятельности и возраста заёмщика. Для офисного сотрудника ставка будет минимальной, а работники опасных профессий страхуются по самому высокому тарифу.

- Существует комплексное ипотечное страхование стоимостью около 0,5-1%, так что можно существенно сэкономить.

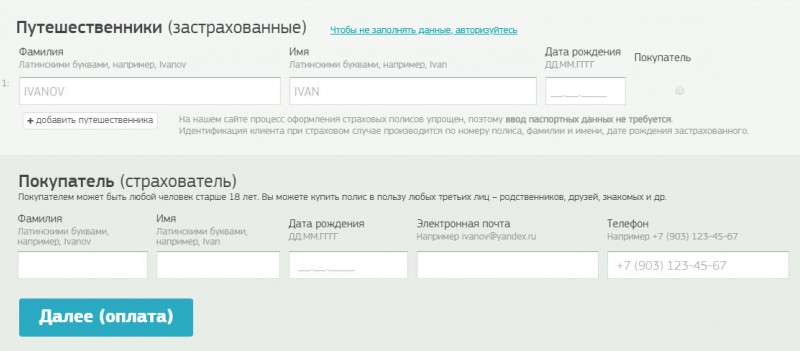

Перед заключением договора клиенту нужно заполнить заявление с указанием всех данных, по которым страховая компания определяет тариф. Для страхования недвижимости потребуется предоставить технический паспорт на дом или квартиру.

Как сэкономить на страховке ипотеки

Чтобы сэкономить, нужно ознакомиться со всеми предложениями страховых компаний, а не только с теми, что предлагает дочерняя компания банка. Снизить страховую премию поможет увеличение срока кредита или снижение суммы основного долга.

Некоторые компании, например, «Ингосстрах», предлагают скидки при оформлении полиса онлайн. Электронный вариант страховки имеет ту же юридическую силу, что и бумажный.

К слову, на страхование жизни распространяется налоговый вычет. Можно вернуть 13% от суммы, уплаченной за полис, если выгодоприобретателем в нем указан сам заемщик, а не банк.

Нужно ли страховаться?

Страхование жизни и здоровья при ипотеке всегда влечет за собой дополнительные расходы, в то время как наступление страхового случая маловероятно. В результате клиент ежегодно переплачивает большие суммы, которые за весь период кредитования могут составить внушительную сумму.

Опираясь на федеральный закон об ипотеке, следует помнить, что согласно ст. 31, оплата страхования имущества, переданного в залог по ипотеке, является неотъемлемым условием договора. Однако, требовать купить полис личного страхования нет ни у кредитора, ни у страховщика. Сталкиваясь с настойчивым предложением застраховаться, следует в разговоре с банком сослаться на права потребителя и соответствующий закон, прямо запрещающий навязывание услуг.

Помимо увеличения процента, банк может пересмотреть иные условия сделки — потребовать привлечения поручителя, сократить срок кредитования или применить другие ответные меры. Решая, обязательно или нет страховать собственную жизни при ипотеке, не стоит сразу отказываться. Лучше оценить все возможные риски и последствия и принять верное взвешенное решение.

Намереваясь отказаться от полиса, главное помнить, что без страхования клиент становится уязвимым, а в случае наступления смерти, его близким придется выплачивать кругленькие суммы, чтобы оформить наследство. Если положение клиента неустойчивое, решение не страховать себя от потери здоровья или смерти, может доставить массу неудобств – претензии со стороны банков, проблемы с поиском средств для погашения. Всех этих последствий можно было бы избежать, если бы своевременно заемщик оформил полис.

2020 zakon-dostupno.ru

Автокредит с 18 лет

Обзор бизнес-идеи, как открыть страховую компанию

Обязательно ли страхование жизни для ипотеки

Отсутствие у заемщика инструмента для защиты жизни и здоровья рассматривается банком как рост риска полной или частичной утраты предоставленных средств. По этой причине повышается ставка по ипотечному кредиту. Будущему владельцу жилой недвижимости предстоит провести расчеты — оправдан ли отказ от приобретения страхового полиса? При сопоставимых расходах на выплаты по возросшей ипотечной ставке следует сделать выбор в пользу заключения контакта с компанией-страховщиком.

Страхователь сможет самостоятельно выбрать оптимальный для себя продукт (защита только от рисков смерти/инвалидности или комплексное решение). Некоторые СК предлагают дополнительные бонусы — скидки на ОСАГО, ДМС и т.д. Заемщики в возрасте 30-45 лет рассматриваются страховщиками как надежные клиенты — к ним применяются самые низкие тарифы при расчете стоимости полиса.

К относительным недостаткам рассматриваемого продукта следует отнести:

Значительное количество ограничений на выплаты в пользу банка (инвалидность или смерть заемщика в результате собственной неосторожности и т.д.);

Обширный пакет документов, который необходимо передать СК при наступлении предусмотренного контрактом случая.

Достоинства программ от страховщиков компенсируют перечисленные недостатки. По этой причине брокеры по недвижимости советуют своим клиентам покупать полисы при совершении ипотечных сделок.

3 вида ипотечного страхования

При ипотеке различают 3 вида страхования: недвижимости, титульное, жизни и здоровья. Объект залога подлежит обязательному страхованию на основании закона. Другие виды являются добровольными.

Страхование недвижимости

Приобретение полиса страхования недвижимости требует не только Федеральный закон № 102-ФЗ, но и Гражданский кодекс РФ. При подписании ипотечного договора приобретаемое жилье передается банку в залог. Перед этим его необходимо застраховать от частичного или полного уничтожения, повреждения.

К страховым ситуациям относятся:

- пожар, удар молнии;

- затопление;

- стихийные бедствия;

- взрыв газа;

- хулиганство, вандализм со стороны третьих лиц.

О наступлении страхового случая страхователь должен незамедлительно сообщить страховщику. При каждом происшествии проводится проверка для установления причины и оценки ущерба. Если страховщик докажет, что причиной происшествия стали умышленные действия заемщика или других заинтересованных лиц, то убытки банку будет возмещать клиент.

Консультация юриста:

На нашем сайте консультирует юрист по воросам ипотечного страхования. Специалист разбирает каждый случай в индивидуальном порядке. Просто оставьте свой вопрос в форме справа, или закажите звонок, и юрист позвонит вам в ближайшее время!

Страхование жизни и здоровья заемщика

Жизнь и здоровье при ипотеке страхуют добровольно. Однако банки буквально навязывают эту страховку при оформлении ипотеки, и при ее отсутствии поднимают процентную ставку на 1-4%.

Страховыми случаями в такой ситуации будут:

- Инвалидность 1 или 2 группы.

- Наступление смерти заемщика.

Большинство банков требуют включать в договор страхования риск утраты трудоспособности или смерти в результате:

- Заболевания — инфаркта, инсульта, воспаления легких, раковой опухоли и т. п.

- Несчастного случая — ДТП, удар молнии, падение самолета, пожар, нападение животных, и т. п.

В случае смерти заемщика страховая компания погасит за него остаток кредита или его часть. Однако страховку не выплатят, если смерть или инвалидность наступила в результате суицида или умышленного причинения вреда здоровью. Также не оплатят травмы, полученные при алкогольном опьянении или под действием других веществ.

Важно:

Будьте внимательны! Некоторые страховые компании для привлечения клиентов устанавливают низкие цены за страховой полис. При этом оставляют в тексте договора только страховку от несчастного случая, а болезни исключают

Название договора при этом остается таким же, чтобы клиент не разобрался. При наступлении инвалидности или смерти в результате болезни, заемщик или его созаемщики будут выплачивать ипотеку самостоятельно, если клиент был застрахован только от несчастного случая.

Страхование титула

Титульное страхование защищает право собственности заемщика на объект, и не является обязательным. В некоторых случаях юрист банка может настоять на оформлении этой страховки, когда увидит дополнительные риски при изучении документов на недвижимость. Статистика показывает, что 2% договоров купли-продажи недвижимости могут быть оспорены в суде.

Причины для этого могут быть следующие:

- Ущемление прав детей при продаже имущества.

- Недееспособность продавца при совершении сделки в результате алкогольной или наркотической зависимости, психического расстройства.

- Мошенничество.

Банк порекомендует застраховать титул, если в пакете документов нет расширенной выписки из домовой книги, или собственником приобретаемой квартиры является несовершеннолетнее лицо.

Пример:

Заемщик купил в ипотеку квартиру на вторичном рынке. Через 1,5 года выясняется, что правом на недвижимость обладает дочь продавца, которая не знала о продаже. Девушка через суд требует вернуть ей квартиру. При взятии ипотеки заемщик по предложению кредитора оформил титульное страхование. Все убытки, связанные с этим разбирательством и его последствиями, покроет страховщик.

Такие риски возникают только при покупке вторичной недвижимости. Обычно банк требует страхование титула на первые 3 года. В случае приобретения квартиры в новостройке от застройщика, кредитор не станет предлагать этот вид страховки.

РЕСО Гарантия

В РЕСО Гарантия можно недорого оформить страховку ипотеки, включая недвижимое имущество, защиту жизни и здоровья, а также утрату права собственности. Стоимость годового договора начинается от 160 рублей и зависит от рисков заемщика и остатка по кредиту. Компания сотрудничает с банками и аккуратно оформляет документы, согласно требованиям.

Для покупки полиса не требуется большой пакет документов. Заявления можно заполнить онлайн и передать агенту для оформления и расчета точной суммы, рассмотрение заявки и оформление пакета документов не занимает больше одного рабочего дня. Также в большинстве случаев ипотечного страхования. РЕСО не запрашивает медицинского освидетельствования.

В компании можно заключить договор на весь период кредитования. В таком случае агент будет ежегодно напоминать о пролонгации и пересчитывать стоимость полиса по остатку суммы погашения. Благодаря низким ценам, индивидуальному подходу и быстрой процедуре рассмотрения заявок, РЕСО Гарантия считается хорошей компаний для оформления страховки ипотеки по мнению клиентов.

От чего зависит стоимость страхового полиса

Страховщики применяются различные средства для автоматической оценки стоимости страхового контракта с потенциальным клиентом. Основными факторами, определяющими цену полиса, становятся:

- Размер кредитных обязательств страхователя и оценочная стоимость приобретаемой им квартиры;

- Сведения об объекте недвижимости — тип дома, год постройки, этажность и т.д.;

- Род занятий клиента — участие в опасных для здоровья или жизни работах, контакты с канцерогенами или ядовитыми веществами;

- Возраст и пол физического лица-страхователя — эти сведения позволяют оценить потенциальную продолжительность жизни клиента СК и возможность полного погашения кредитных обязательств перед банком.

Мужчины рассматриваются СК как менее надежные клиенты из-за повышенных рисков получения травм или смерти на фоне работы в опасных условиях. По этой причине стоимость контракта для женщин-заемщиков оказывается ниже в 1,5-2 раза.

Порядок страхования жизни и здоровья

Существует несколько схем оформления страхования жизни и здоровья при получении ипотечного кредита. Наиболее распространенными среди них являются следующие варианты:

- Заключение страхового договора после оформления ипотеки. В этом случае страховой договор носит двусторонний характер и заключается непосредственно между заемщиком и страховой компании. Среди прочих документов и анкеты-заявки на страхование, клиенту необходимо предоставить копию заключенного с банком ипотечного договора.

- Заключение трехстороннего договора. Такой вариант предполагает заключение одного трехстороннего договора, сторонами которого выступают банк, заемщик и страховая компания.

После оформления договора составляется индивидуальный график платежей по страховке. Чаще всего заемщик обязуется выплачивать ежегодно определенную сумму, размер которой определяется в зависимости от остаточной суммы долга. Существуют варианты составления графика страховых платежей, при которых оплата будет производиться ежеквартально или даже ежемесячно. Кроме того, некоторые страховые компании предлагают выплачивать общую сумму страховки по аннуитетной схеме, то есть равными частями, вне зависимости от остатка по кредиту

Важно знать, что клиент имеет право оплатить сразу всю сумму, указанную в полисе страхования жизни и здоровья

Страховой полис выдается заемщику после внесения в кассу первого взноса по нему. Именно выданное на руки клиента документальное подтверждение страхования в дальнейшем выступает основанием для обращения в компанию при наступлении страхового случая.

Ипотечное страхование: понятие и виды

Страхование ипотечного кредита представляет собой оформление защиты заемщика от ряда неблагоприятных обстоятельств, которые могут возникнуть в процессе погашения ссуды. Ипотека заключается на долгий срок, поэтому банк стремится максимально защитить свои интересы, в том числе с привлечением капитала страховой компании тогда, когда это станет необходимым.

Нормативно страхование жизни и имущества при ипотеке регулируется рядом законов, в том числе ГК РФ, ФЗ № 102 «Об ипотеке (залоге недвижимости)», Законом № 4015-1 «Об организации страхового дела в Российской Федерации».

Три основных вида страхования при ипотеке

- страхование квартиры как предмета залога – единственный обязательный вид защиты, без которого оформить договор невозможно;

- страхование жизни для ипотеки требуют практически все банки, однако по закону этот полис обязательным не является;

- страхование титула – направлено на защиту права собственности покупателя, особенно актуально на вторичном рынке недвижимости.

Страхование квартиры

Покупка полиса страхования недвижимости по ипотеке обязательна на законодательном уровне на весь срок договора. Обычно полис заключается на год с ежегодной пролонгацией. Если страховку на очередной период не продлить, банк потребует досрочного возврата всей суммы по ипотеке, и закон будет на его сторону. Есть и другой вариант – купить полис на весь срок кредита и постепенно погашать его стоимость.

Страховая сумма по полису защиты недвижимости обычно соответствует телу кредита, от которого с учетом коэффициентов рассчитывается страховая премия. С уменьшением основного долга дешевеет и страховка. По согласованию со страховщиком можно расширить страховое покрытие на полную стоимость жилья. Это особенно актуально, если кредит берется только на оплату части недвижимости.

Риски по этому виду страхования охватывают целостность квартиры как объекта недвижимости – страховая компания защищает конструктивные элементы жилья (стены, перегородки, перекрытия). Внутреннюю отделку защитить тоже можно, но это дополнительная опция.

Страхование жизни и здоровья

Все банки в качестве условия выдачи ипотеки называют страхование жизни ипотечного заемщика, называя его обязательным условием заключения договора. Однако по закону страховать жизнь и здоровье не обязательно. Другой вопрос, что при отсутствии такого полиса банк вправе поднять ставку по кредиту на 1-2 процентных пункта. Поэтому, решая вопрос о приобретении страховки жизни, нужно просчитать, что будет выгоднее – без полиса и с более высокой ставкой или ставку ниже, но с затратами на страхование.

Риски по этому страхованию связаны с жизнью и здоровьем заемщика. Охватывается, как правило:

- смерть заемщика;

- инвалидность;

- тяжелая болезнь;

- длительное нахождение на больничном.

В случае реализации риска страховая начинает погашать долг перед банком за заемщика – напрямую или через родственников (выгодоприобретателей).

Титульное страхование

Актуально на вторичном рынке, когда юридическая история квартиры оставляет сомнения:

- продавец получил жилье по наследству и продает его в пределах 3-летнего срока с момента смерти наследодателя;

- квартира находилась под арестом непосредственно перед продажей;

- незадолго до оформления продажи с квартиры сняли залог третьего лица;

- недвижимость была приватизирована и в сделке не участвовали дети;

- жилье куплено с использованием материнского капитала, а доли в нем не выделены;

- не получено согласие супруга на продажу.

Во всех этих случаях есть повод предполагать, что сделка впоследствии будет отменена по иску заинтересованного лица – наследников, залогодателей, супругов, детей, которым не выделили в свое время доли. В случае отмены ДКП квартиру придется вернуть прежнему владельцу, а уплаченные деньги взыскивать через приставов еще долгое время.

Обезопаситься поможет титульное страхование. Страховая компания выплатит стоимость квартиры, если ее отберут через суд.

Комплексное страхование

Страхование ипотечного кредита выполняет защитную функцию, поскольку всегда присутствует вероятность возникновения непредвиденной ситуации, а страховка позволяет сохранить имущество клиента.

У каждого банка своя политика выдачи кредитов: одни могут требовать только страхование предмета ипотеки, а другие обязывают страховать еще и жизнь или здоровье заёмщика. Существует комплексный договор страхования здоровья, согласно которому страхуются все риски. В некоторых случаях это выгоднее, чем покупать отдельно полис на недвижимость и на здоровье.

Обязательно ли страховать жизнь и здоровье?

Законодательно у получателя ипотеки нет обязанности покупать полис страхования своего здоровья и жизни при оформлении этой сделки.

Данная страховка необходима скорее для банка, поскольку является одним из способов минимизации его рисков в случае смерти или наступления с заемщиком несчастного случая

Для ипотечного кредитования это особенно важно, ведь сделка оформляется на крупную сумму и на длительный срок

Однако хотя банк и не может обязать клиента покупать данный полис, если тот не

Например, годовая стоимость кредита может возрастать на величину от 0,5 до 1,5% в зависимости от конкретного банка и ипотечной программы. В этом случае переплата практически равна стоимости полиса, поэтому клиенту проще оформить именно его, ведь в финансовом плане он ничего не теряет.

Еще один способ — отказ в выдаче кредита тем клиентам, кто не хочет оформлять полис. Поскольку банк имеет право самостоятельно принимать решение о выдаче ипотеки, он может отказать в этом заемщику, если тот не соответствует каким-то его требованиям.

Поэтому чаще всего заемщикам по ипотечному кредиту все-таки приходится оформлять страховку. Однако это имеет преимущества и для них, ведь при наступлении несчастного случая или смерти они будут уверены, что их долг возместит страховая компания.

В противном же случае долговые обязательства могут перейти к наследникам: супругам, детям, родителям и т. п.

МАКС

В компании МАКС можно оформить договор ипотечного страхования, ее сотрудники готовы привезти пакет документов в банк на сделку купли продажи или оформить полис в любом отделении. По программе можно защитить квартиру, комнату, строение, частный дом, передаваемый в залог кредитной организации. Для страхования не требуется осмотр квартиры и медицинское освидетельствование.

В компании есть персональные менеджеры, которые помогают оформить документы, подобрать выгодный тариф и получить необходимую информацию по полису и получению компенсации. Заявка на заключение договора рассматривается не больше 1 рабочего дня. Застраховать ипотеку можно удаленно, а страховая самостоятельно уведомит банк об активации полиса.

Многие клиенты хвалят страховую за большой список аккредитованных банков, выгодные тарифы и снижение стоимости полиса по мере выплаты кредита. При досрочном погашении договор можно расторгнуть и получить неиспользованный остаток премии. Если хотите купить страховку на ипотеку по низкой цене, стоит обратиться в МАКС.

Страхование жизни при ипотеке

Банки часто предлагают заемщикам оформить в страховой компании договор о страховке жизни и здоровья. Покупатель квартиры может с этим не согласиться, так как на это у него есть право. Банк не может заставить покупателя страховать жизнь в свою пользу. Но банк может предложить такие условия кредитования, при которых заемщик (он же – покупатель квартиры) примет эти предложения, так как он посчитает их выгодными для себя. Например, покупателя может привлечь более низкая процентная ставка по ипотечному кредиту, уменьшенный размер первоначального взноса по ипотеке и т.п.

Итак, при желании покупатель квартиры может застраховать свою жизнь и здоровье. Такая страховка производится в пользу банка. Наличие страховки позволяет покупателю при наступлении страхового случая рассчитаться с банком за счет страховой выплаты.

Если смотреть более широко, то страхование жизни и здоровья при добровольном согласии на него покупателя является допустимым способом обеспечения возврата кредита. Для обеспечения возвратности кредита банк должен определять такие условия его выдачи, предусматривать такие виды страхования, при которых риски невозврата кредита будут минимальными.

В соответствии с частью 2 статьи 935 ГК РФ обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. Обязательным в силу закона является только страхование залогового имущества.

Существует правовая позиция Президиума Высшего Арбитражного Суда РФ, в соответствии с которой включение в кредитный договор с заемщиком (покупателем квартиры) условия о страховании его жизни и здоровья не нарушает его прав как потребителя, если он имел возможность заключить с банком кредитный договор и без названного условия.

Обращаем внимание на то, что речь идет именно о правах потребителя. То есть, если банк настаивает на включении в договор пункта о страховании жизни, то заемщик может, не согласившись с этим, не заключать такой договор страхования

В этом случае банк имеет право установить по кредиту более высокую процентную ставку. В правовой позиции Суда отмечается также, что разница между процентными ставками при кредитовании со страхованием и без страхования должна быть разумной.Что именно Суд подразумевает под разумностью, можно только гадать.

Как сэкономить на страховке по ипотеке

Очевидных способов снизить цену нет. Невозможно уменьшить собственный возраст или изменить сумму

кредита. Также не стоит экономить на выборе страховой компании. Малоизвестные фирмы, которые

привлекают клиентов низкими тарифами, часто не выполняют свои обязательства. Серьезные банки не

принимают полисы таких компаний-однодневок и направляют заемщиков в более солидные организации.

Несколько советов, как сэкономить на страховке законно и без рисков.

-

Оформить полис в страховой компании, а не в офисе банка. Можно заключить договор

онлайн и

приложить его к документам. При таком оформлении вы будете избавлены от комиссии банка за

страхование клиента; -

Заключать договор сроком на 1 год. По истечении указанного периода можно перейти в

другую

страховую компанию с более выгодными условиями; -

Погасить долг досрочно. В этом случае делается перерасчет, и часть страховой премии

возвращается заемщику; -

Обращаться в компанию, в которой уже оформлены другие полисы. Большинство

страховщиков

используют программы лояльности и предоставляют скидки постоянным клиентам.

Что делать при страховом случае

Если заемщик умер или получил инвалидность, ему или его наследникам нужно обратиться к страховщику, подтвердив наступление страхового случая соответствующими медицинскими документами

Важно соблюсти сроки обращения, установленные Правилами или договором сторон

Пошаговая инструкция

Порядок действий заемщика при возникновении таких случаев, таких ситуаций:

- уведомить страховщика в срок, установленный в договоре (обычно – это 30-35 дней с даты страхового случая);

- предоставить заявление и документы, подтверждающие факт смерти или наступления инвалидности, способом, указанным в договоре – лично, через представителя, по почте;

- дождаться, пока страховщик вынесет решение о признании или непризнании случившегося страховым случаем (около 10 дней) и оформит страховой акт;

- получить выплату на расчетный счет (еще около 14 дней после истечения вышеуказанных 10).

Какие документы потребуются

Перечень документации зависит от вида страхового случая.

Например, при смерти застрахованного лица выгодоприобретатель предоставляет:

- заявление на выплату (скачать примерный бланк), с указанием банковских реквизитов для перечисления средств;

- копия страхового полиса и всех доп. соглашений к нему;

- копия кредитного договора;

- квитанция об уплате премии;

- свидетельство о смерти застрахованного;

- карта амбулаторного / стационарного больного;

- копия медзаключения о причинах смерти;

- протокол патологоанатомического вскрытия;

- прочие документы, предоставляемые по требованию страховщика.