Как отказаться от страховки по кредиту после получения кредита?

Содержание:

- Условия вкладов

- Что говорится в новой редакции закона

- Страховка по кредиту: что это?

- Отказ от страховки до получения кредита

- Что такое страховка по кредиту?

- Отказ от страховки после получения кредита

- Как отказаться от страховки?

- От какой страховки нельзя отказаться?

- Условия вкладов

- Почему банк предлагает страховку по кредиту

- История вопроса

- Рублевые

- Отзывы о вкладах в банке «Ренессанс Кредит»

- Отказ от страховки в Сбербанке

- Где оформить вклад банка «Ренессанс Кредит» в Москве

- Нужно ли страховать жизнь?

- Преимущества и недостатки страхования кредита

- Какую сумму можно вернуть в случае отказа от полиса

- Можно ли отказаться от страховки кредита в Сбербанке

- После получения кредита можно отказаться от страховки?

Условия вкладов

Что говорится в новой редакции закона

Изменения вносятся не только в закон о потребительском кредите, но и в статью 958 Гражданского кодекса РФ. Причем изменения в Гражданском кодексе вступили в действие еще 26 июня 2020 года. Согласно поправкам, при досрочном погашении потребительского кредита или займа заемщик имеет право по закону вернуть часть страховки в пропорциональном соотношении к оставшемуся периоду действия договора страхования.

Еще одним условием для частичного возврата страховой премии при расторжении договора страхования является отсутствие наступления страхового случая. Если страховой случай уже наступил, то никакая сумма при расторжении страхового договора не возвращается.

В настоящее время частично вернуть страховку по кредиту можно только при условии, что это прописано в договоре добровольного страхования. Чаще всего, страховые компании или банки отказывают в возврате страховки, и заемщикам приходится обращаться в суд.

Если истец докажет, что сумма страховой премии напрямую зависит от суммы обязательств по кредиту, то суд принимает сторону бывшего заемщика. В этом случае страхователю выплачивается частично сумма страховой премии и моральный ущерб.

Стоит отметить, что доказать взаимосвязь между страховым и кредитным договорами довольно проблематично. При составлении кредитного договора банки тщательно «подбирают» слова, чтобы заемщику тяжелее было доказать зависимость между страхованием и кредитованием. В противном случае банки лишатся возможности зарабатывать от негласного принуждения потенциальных клиентов в оформлении договора страхования при получении кредита.

Чтобы доказать взаимозависимость страхового и кредитного договоров, сумма страховой премии должна ежегодно уменьшаться пропорционально в зависимости от суммы кредита или займа. Кроме того, срок действия договора добровольного страхования должен быть равным сроку действия кредитного договора, или договор продлевается каждый год на протяжении всего срока выплаты кредита.

Изменения, которые вступят в силу с 1 сентября 2020 года, касаются только потребительских кредитов, на сферу ипотечного кредитования поправки не распространяются.

Кроме этого, законодатель обратил внимание на то, что действие новой редакции закона о потребительском кредитовании будет распространяться на договоры, заключенные с 1 сентября 2020 года и позднее. То есть, если кредит со страховкой был заключен, например, в июне 2020 года, то действие новой редакции закона на него не распространяется

Заемщику придется урегулировать данный вопрос с банком или страховой компанией напрямую. А если они откажут – обращаться в суд.

Кроме этого, в новой редакции, которая вступит в силу с 1 сентября, прописано, что банк имеет право повысить процентную ставку по кредиту при расторжении договора страхования – но только в том случае, если в кредитном договоре прописано согласие заемщика на заключение договора страхования и кредит выплачен не полностью.

Страховка по кредиту: что это?

При оформлении кредита чаще всего заёмщик заключает также договор добровольного страхования. Это обеспечивает банку уверенность, что в ситуации, когда гражданин теряет работоспособность или платежеспособность, учреждение сможет вернуть свои деньги.

Если настанет страховой случай (например, при покупке полиса на жизнь и здоровье заёмщик потеряет трудоспособность или погибнет), страховая компания обязана будет выплатить банку часть или даже всю сумму кредита.

Виды страхования

Для уменьшения своих рисков учреждение имеет право использовать множество видов страховых услуг:

- для потребительских кредитов используются страховки жизни и здоровья, от потери рабочего места;

- при получении ипотеки предусмотрены следующие страховки: титульное, страхование имущества, жизни и здоровья, на случай потери работы;

- автокредит подразумевает страхование КАСКО, жизни и здоровья и от потери работы.

Такой пакет охватывает буквально все возможные риски, которые могут привести к невыплате кредита заёмщиком. При этом каждая страховка стоит определенных денег, которые взимаются с клиента.

Обязательные и дополнительные страховки

Некоторые виды страховых услуг являются обязательными. Без них невозможно будет оформить залоговые кредиты, поскольку это прямой риск для банка.

- В случае автокредита невозможно отказаться от страхования КАСКО, если автомобиль – залог. Это гарантирует, что в случае аварии и последующей невыплаты кредита учреждение сможет забрать автомобиль отремонтированным.

- Если кредит оформлялся под залог недвижимости (в том числе ипотечный) – обязательно придется её застраховать на случай форс-мажоров.

Все прочие виды страховок – личное дело каждого заёмщика. То есть он может отказаться от их оформления. И при этом банк не имеет право отказывать в кредитовании только по той причине, что клиент не хочет переплачивать за полис. Впрочем, не давать согласие по не разглашаемым причинам им это не мешает, но в последнее время такой исход не слишком частый.

Внимание! Если банк навязывает страхование имущества, которое не является залогом – это тоже добровольная услуга, от которой можно смело отказываться

Законно ли это?

Страхование кредита – это вполне легальная дополнительная услуга. Банк имеет право предлагать ее любому клиенту при оформлении займа. От любой необязательной страховки человек имеет право отказываться. От обязательной – нет, без нее кредит получить невозможно.

Навязывать дополнительную страховку банки не имеют права. Это добровольная услуга, от которой клиент имеет право отказаться. При попытке избавиться от страховки при оформлении кредита банк может постараться навязать услугу. То есть завысить процент, пригрозить отказом на выдачу средств.

Зачастую менеджеры отвлекают внимание заёмщика от дополнительных услуг. А иногда даже напрямую врут, подчеркивая, что страховку делать никто не будет

Ослабленное внимание позволяет пропустить важную строку. И вот она, родимая страховка, оформлена на заёмщика.

Решение проблемы: очень внимательно читать договор, не ориентируясь на слова менеджера. В противном случае можно пропустить строчку о дополнительных услугах и, соответственно, оформить страховку.

Также желательно сделать расчет суммы кредита и денег к возврату самостоятельно. Или хотя бы потребовать распечатку с вычислениями от банка, предоставить её они обязаны.

Отказ от страховки при оформлении кредита

В процессе заключения договора с банком заёмщик, чтобы не переплачивать и не задерживать собственные деньги, просто обязан внимательно перечитать договор. При оформлении кредита есть возможность сразу отказаться от всех необязательных страховок.

При этом банк не имеет права пересчитывать проценты, переводить на другой пакет услуг или отказывать в кредите только из-за отсутствия полиса. Обязательно нужно перепроверить, действительно ли менеджер вычеркнул страховки, не являющиеся необходимыми.

Отказ от страховки до получения кредита

Можно ли как-то заставить банк выдать кредит без обязательного приобретения страховки, либо не изменять процентную ставку по кредиту при отсутствии страховки?

Мы говорим: можно!

И вот почему:

Заключаемый с банком кредитный договор (в той форме, в которой он заключается в большинстве случаев) с юридической точки зрения является договором присоединения – это такой договор, заключить который одна из сторон (в данном случае — заемщик) может только лишь приняв все его условия, изложенные в нем другой стороной (банком).

В п.6 Информационного письма Президиума Высшего арбитражного суда от 13.09.2011 №146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров» указано на правильность сделанных судами первой и апелляционной инстанции выводов о том, что заключенный кредитный договор является договором присоединения.

Судом указано:

Заемщик был лишен возможности влиять на содержание кредитного договора, поскольку сотрудник банка отказался рассматривать изменения, предложенные гражданином.

428 ст. Гражданского кодекса РФ говорит:

Обременительные условия, которые сторона договора не приняла бы, будь у нее реальная возможность повлиять на условия договора, могут быть по требованию заемщика исключены из договора, либо договор может быть расторгнут.

Поэтому:

Если при заключении кредитного договора банк навязывает заемщику приобретение страховки и требования заемщика об изменении условий договора будут оставлены банком без рассмотрения, то это будет являться основанием для обращения в суд после его заключения с заявлением об исключении из договора обременительного условия.

Ключевым моментом здесь является юридически значимый факт отсутствия возможности заемщика повлиять на условия договора. Для того, чтобы впоследствии доказать в суде отсутствие такой возможности, необходимо обеспечить себя соответствующими доказательствами.

Для этого нужно:

написать заявление с предложением об изменении соответствующего условия договора, предложив либо исключить его из текста договора, либо свою редакцию такого условия, не нарушающую права заемщика-потребителя и отправить такое заявление в банк.

Если не последовало положительной реакции от банка, то после заключения договора необходимо будет написать в банк аналогичное по содержанию заявление об изменении условия заключенного договора для соблюдения порядка, установленного ст.452 Гражданского кодекса РФ.

Если от банка последовал отказ, либо в течение 30 дней не последовало никакого ответа, можно подавать заявление в суд.

А теперь:

Пара слов про увеличение банками процентной ставки по кредиту в случае, когда заемщик отказывается от страховки.

Исходя из публичности кредитного договора, условия которого определены в стандартной форме и на которые заемщик не может повлиять, банк не может изменять процентную ставку в зависимости от того, заключен или нет заемщиком при этом договор страхования.

Есть судебная практика, когда суды признавали правомерность изменения банком процентной ставки по кредиту, однако, в этих делах не давалась правовая оценка кредитному договору как договору присоединения и наличию возможности заемщика повлиять на условия кредитного договора.

То есть при прочих одинаковых условиях двух таких кредитных договоров, процентная ставка по ним не может различаться и обуславливаться заключением заемщиком договора страхования.

Поэтому:

- если при заключении кредитного договора заемщику предлагается к заключению два договора с различной процентной ставкой, поставленной в зависимость от наличия или отсутствия заключенного договора страхования,

- при этом условия кредитного договора не могут быть изменены заемщиком,

то заемщик вправе:

потребовать заключения кредитного договора без приобретения страховки с процентной ставкой, предлагаемой банком для заемщиков, заключающих договор страхования.

Образец заявления о заключения кредитного договора без приобретения страховки с пониженой процентной ставкой здесь.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

Что такое страховка по кредиту?

Страховка при кредитовании обеспечивает защищенность средств и выплаты по полису при наступлении страхового случая. До подписания договора необходимо внимательно изучить положения соглашения

Обращать внимание необходимо на условия:

- возможность возврата части страховой премии при досрочном погашении кредита;

- присоединение заемщика к коллективной системе страхования, при которой нельзя расторгнуть соглашение без выхода из системы;

- сумму переплаты от повышения ставки при отсутствии добровольного страхования в сравнении с затратами на оплату полиса.

Возврат части уплаченной премии невозможен при отсутствии права у застрахованного лица. Суды при опротестовании отказа в выплате части премии занимают позицию страхователя. Право на возврат части суммы должно быть указано в договоре и Правилах страхования. Например, Банк Открытие не отражает в Правилах условие о включении премии в состав платежей, но фактически суммы не разделяются.

Страхование держателей кредитных карт

Большинство банков предоставляют клиентам программы финансовой защиты владельцев кредитных карт. Самостоятельно банки не имеют права заниматься страховой деятельностью, но активно взаимодействуют с компаниями-партнерами. Исключение составляют коллективные соглашения, при которых страховка предоставляется от банка.

В стандартном варианте соглашение заемщика заключается с отдельной страховой компанией, обеспечивающей программу для конкретного банка. Например, компания Альфастрахование предоставляет множество интересных программ, отличающихся универсальностью.

Заключить договор можно с любого периода кредитования. На принятие решения о выдаче карты участие в программе не влияет. В аналогичном порядке страхуются риски по потребительскому кредиту.

Условия отличаются в зависимости от предложений разных компаний, покрывают риски:

- Наступления временной нетрудоспособности в результате происшедшего несчастного случая. Отдельно определяются условия продолжительности нетрудоспособности, дня начала выплаты после открытия бюллетеня.

- Ухода из жизни. Причина ухода дополнительно не оговаривается и не влияет на выплату.

- Получения инвалидности. Учитывается инвалидность 1,2 или 3 групп, наступившие в период страхования по любому из оснований или с учетом оговорки. Отдельные компании, например, втб-страхование, выплачивают сумму при наступлении инвалидности от несчастного случая. Категория инвалидности определяет размер единовременной выплаты.

- Утраты работы. Выплата производится при сокращении штата или ликвидации предприятия. Средства предоставляются при перерыве в трудоустройстве. Увольнение по собственному желанию не является основанием для получения выплаты.

Средства, выплачиваемые при наступлении страховых случаев, рассчитываются по установленным ставкам от суммы задолженности. Программы имеют ограничения по максимальной величине выплат. Особенность реализации условий программы состоит в списании сумм взносов через автоплатежи. Действие договора зависит от платежей. Например, ОТП Банк, при отсутствии достаточных средств на карте клиента страхование в текущем месяце не производит.

Среди пользователей карт пользуется популярностью программа, обеспечивающая страховую защиту от Тинькофф Банка. Выплаты осуществляются при наступлении инвалидности, смерти клиента, потери работы. Подключится к программе можно при получении карты или в более позднее время. Отказ от участия производится на официальном портале банка Тинькофф (вкладка «Управление услугами») или по телефону горячей линии организации.

Отказ от страховки после получения кредита

Возможно два варианта.

Договор заключен между заемщиком и непосредственно страховой компанией

В этом случае распространяется «период охлаждения». Он составляет не менее 14 суток (для договоров, заключенных до 1 января 2018 года — 5 рабочих дней). Увеличиваться может на усмотрение компании, но происходит это очень редко. Начинает отсчет с момента заключения договора страхования. В течение данного времени клиент имеет право без объяснения причин расторгнуть соглашение.

Средства, оплаченные страховой компании заемщиком, возвращаются. Если договор начал действовать, то от суммы отнимается использованное количество дней действия страхования. Для расторжения договора необходимо составить письменное заявление в страховую компанию. Бланк будет предоставлен по первому требованию.

Нюанс – обязательно письменное заявление. По телефонному звонку договор не расторгается. Если сотрудник страховой уверяет об обратном, все равно необходимо личное обращение и составление заявления. В двух экземплярах. Первый передается ответственному сотруднику. На втором, который остается у клиента, он ставит отметку о принятии первого.

Подключение к коллективному договору страхования

В таком случае «период охлаждения» не действует. Страхователем по данному соглашению является сам банк. Клиент только подключается к нему, оплачивая премию. Данный вариант может потребовать более сложных действий для отказа от страховки.

1. Обращение в банк.

Сообщить о желании расторгнуть договор страхования необходимо как можно раньше. Желательно сразу же после получения заемных средств. Если в отделении банка не предоставляют бланк соответствующего заявления, его необходимо составить в свободной форме самостоятельно. Нюансы будут зависеть от ситуации

Важно указывать в заявлении следующие моменты:

- Обязанность страховать жизнь и здоровье не может быть возложена на гражданина в соответствии со статьей 935 ГК РФ.

- Обусловливать приобретение одних товаров/услуг обязательной покупкой других товаров/услуг нельзя в соответствии со статьей 16 Закона РФ «О защите прав потребителей» (№ 2300-1 от 07.02.1992 года).

- Требование возврата уплаченной страховой премии.

Заявление составляется в двух экземплярах, с передачей сотруднику банка только одного. На втором он лишь указывает о приеме оригинала. Заверяется это подписью, датой, фамилией и инициалами, а также указанием должности сотрудника банка.

В некоторых случаях данного действия достаточно для расторжения договора страхования после получения кредита. Многие банки не хотят вступать в конфликты.

2. Подготовка к судебному разбирательству.

Необходимо составить жалобы в контролирующие органы. В частности, Роспотребнадзор и Центральный банк Российской Федерации. В обе структуры лучше обратиться лично. Например, в территориальные представительства. Параллельно предоставляются все документы по кредитованию и навязыванию дополнительной услуги.

При невозможности посещения, можно использовать онлайн-жалобу на официальном сайте. Дополняется скан-копиями документов по взаимоотношениям между заемщиком и банком. В частности, и по страховке. Правда, такой вариант доступен только в ЦБ РФ. Роспотребнадзор производит прием исключительно посредством личного посещения гражданина.

3. Исковое заявление.

Обращение в суд производиться клиентом совместно с государственным органом, защищающим его интересы. В случае с навязыванием страховки зачастую это Роспотребнадзор. Его сотрудники проконсультируют о необходимых действиях, составят исковое заявление, а также будут защищать интересы заемщика.

Стоит учитывать – расторжение договора страхования может повлечь за собой определенные нюансы. Зачастую, повышение процентной ставки за использование заемных средств. Поэтому детальный расчет может потребоваться и в этом случае. То есть будет ли финансово выгоден отказ от страховки.

Как отказаться от страховки?

Кредитование без страховки приводит к ужесточению общих условий выдачи средств. К таковым относится снижение суммы, повышение процентов (в некоторых случаях до 70-80% годовых), дополнительная подача справок. Оформление кредита со страховым оговором с дальнейшим отказом после получения денег имеет собственные нюансы: кредитор вправе изменять условия в процессе погашения без дополнительного уведомления заемщика.

Отказ от полиса страхования при получении кредита

Банковская практика предполагает выдачу средств в кредит с применением штрафных санкций при отказе от полиса. Просчитав варианты, заемщик сможет убедиться в выгодах отказа от страхования даже при условии увеличения ставки. В среднем страховка увеличивает годовой процент на 2-3 пункта. При отказе ставка поднимается примерно на тот же уровень.

Чтобы услуга страхования кредита не стала обременительным фактором, выполните следующие действия:

- заполните заявление об отказе;

- приложите копию договора;

- предоставьте квитанцию (чек, выписку) о переводе денег в счет полиса;

- сделайте копию паспорта.

В этом случае заемщикам не нужно обращаться к страховщику за возмещением после получения денег. Банковский сотрудник обязан уведомить об условиях выдачи кредита с учетом отказа клиента.

Отказ от страховки после получения кредита

Возврат страховки по кредиту инициируется на следующий день после оформления займа (за исключением автомобильных и ипотечных договоров). Подача заявления страховщику происходит в произвольной форме с приложенными копиями банковских и личных документов. Возможна отправка почтовыми службами (с описью).

Важно! Некоторые страховые компании и банковские служащие намеренно затягивают прием и рассмотрение документов по возмещению премии, пока не закончится период охлаждения. Поторопите сотрудников – закон предусматривает 3-дневный срок для официального ответа на заявление.. Дополнительно заемщик передает договор страхования по кредиту, расчетный счет или номер банковской карты, куда в течение 7-10 рабочих дней должна быть возвращена вся сумма по страховке

Дополнительно заемщик передает договор страхования по кредиту, расчетный счет или номер банковской карты, куда в течение 7-10 рабочих дней должна быть возвращена вся сумма по страховке.

Отказ от страховки при досрочном закрытии кредита

Если ли право у банка не возвращать страховые выплаты при досрочном внесении средств по кредитным обязательствам? Здесь снова заемщиков может ждать «подводный камень» в виде коллективной страховки. В противном случае финансовое учреждение не может препятствовать возврату выплат по полису при досрочном закрытии долга.

Отказ от страховки кредита уменьшит сумму ежемесячного платежа, но увеличит общий долг из-за повышения процентов. С другой стороны, деятельность страховщиков регулируется Роспотребнадзором, куда заемщики вправе подавать жалобы на неправомерные действия в отношении страховых договоров.

Отказ от страховки в судебном порядке

Как отказаться от страховки, если компания намеренно затягивает сроки рассмотрения заявления? Действительно, сложно доказать принудительное заключение договора страхования, если на документ добровольный и стоит подпись заемщика.

Верховный суд указывает на то, что такие судебные споры – процесс затяжной. Кроме того, в некоторых регионах небольшие банковские банки работают без подобных договоров по кредитам или не отягчают ставки при отказах. Чтобы отказ от страховки кредита не принес нежелательных последствий в виде штрафных санкций, внушительной переплаты по повышенной ставке, заранее уточняйте условия и детали.

Важно! Изначально жалоба подается в Роспотребнадзор. При невозможности рассмотрения конкретного случая дело передается в суд.

От какой страховки нельзя отказаться?

Этот вопрос не так однозначен, как может показаться.

Обычно пишут, что нельзя отказаться от обязательного страхования. В большинстве случаев это так. Хотя и здесь возможны варианты. Страховка становится обязательной, если такое требование прописано в законодательстве именно для данного конкретного случая. Пример – страхование жилья при ипотеке.

Избавиться от обязательного страхования можно только в судебном порядке, доказав, что с точки зрения закона оно не требовалось, что кредитное соглашение не соответствует критериям позволяющим требовать от клиента страховку.

Еще один трудная для отказа ситуация заключение не индивидуального страхового договора, а присоединение к коллективному.

Сторонами коллективного договора страхования становится банк выдающий кредиты и страховая организация. А получатель кредита только присоединяется к условиям уже действующего договора. Здесь законодательство не предусматривает «периода охлаждения», ни в течение первых 5 дней, ни в какой-то другой срок.

Тут у клиента возникает две возможности:

- Обратиться к страховщику, если договор предполагает расторжение отношений по страховке.

- Обращаться в суд, если договор не предусматривает расторжения.

Особо отметим – в суде придется доказывать незаконность страховых обязательств. Но банк и страховые организации обычно внимательно и заранее оценивают юридическую обоснованность своих действий.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Условия вкладов

Почему банк предлагает страховку по кредиту

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Цель банка – получить прибыль, и в отношениях с клиентом он думает в первую очередь о своих интересах. Первоочередным мотивом предложения страховки по кредиту является снижение рисков невозврата долга. Выгода в данной ситуации предусматривается для банка и сотрудничающей с ним страховой компании. Забота о клиенте здесь не в приоритете: как в кредитном договоре, так и в договоре страхования прописываются только условия выплаты страховой компанией остатка долга банку при наступлении страхового случая. Редко подобные документы регламентируют отказ от страховки. Поэму клиенту банка стоит подумать о своей выгоде самостоятельно, ведь за него этого никто не сделает.

С мотивом предложения страховки все более-менее стало ясно. Теперь разберёмся в законодательной базе.

Закон «О потребительском кредите (займе)» №353-ФЗ закрепляет право банков использовать страховые продукты для снижения своих рисков

Необходимо принять во внимание и антимонопольное законодательство. Согласно ему клиент банка вправе самостоятельно выбирать компанию для страхования объектов кредитования

Но главным помощником заемщика в вопросе страховки при оформлении кредита является Указание Банка России от 20.11.2015 года «О минимальных требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Посмотреть документ можно здесь: base.garant.ru/71336006. После вступления его в силу 01.06.2016 заемщики стали более защищены от навязывания ненужных продуктов при оформлении кредита. Но от всех ли страховок можно отказаться?

- кредиты с залогом (автокредиты);

- ипотечное кредитование (страхование объекта, жизни и трудоспособности, иногда ещё и титульное – от потери прав собственности).

Все остальное является добровольным страхованием, от которого можно отказаться на разных стадиях кредитования.

Однако банки идут на некоторые хитрости, чтобы навязать, например, страхование жизни. К примеру, банк может отказать в получении кредита без видимых на то причин и их объяснения. А поводом может как раз стать отказ от страховки, но прямо вам не скажут. Обычно на это неформально намекает менеджер банка в процессе оформления договора.

Еще одним из способов понуждения заемщиков к страховке является «игра» с процентной ставкой. При отказе от страхового полиса банк может на несколько пунктов поднять ставку по кредиту. Если же клиент дает согласие на страховку, то процентная ставка снижается до заявленного ранее уровня. Кроме того, банк может неожиданно уведомить клиента о вступлении в так называемую программу коллективного страхования. Действующими лицами является сам кредитор и страховая компания, а заемщики просто присоединяются к программе. В таком случае отказаться вам не от чего, ведь вы лично ничего и ни с кем не заключали. Поэтому нужно быть внимательным при ознакомлении с предлагаемыми условиями, чтобы можно было перейти к процедуре отказа от страховки до получения кредита.

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Рублевые

Отзывы о вкладах в банке «Ренессанс Кредит»

Отказ от страховки в Сбербанке

Сотрудники Сбербанка предлагают клиентам дополнительно услугу страхования, без нее в выдаче необходимого кредита могут отказать. В составляемом договоре указано, что услуга приобретается заемщиком добровольно.

Клиенты вправе отказаться от взятой ранее страховки в течении 14 дней. На практике подобное решение кажется оптимальным: банк не сможет изменить прописанные в договоре условия кредитования, а заемщики вернут обратно уплаченные страховые взносы.

Условия получения страховых взносов в Сбербанке:

- заявление с просьбой возврата нужно написать в течении 30 указанных дней с момента фактического заключения страхового соглашения;

- если клиент обратился позднее, то возможность возврата выплат будет оцениваться самой страховой компанией, будут учтены понесенные ею расходы. Клиент вправе потребовать предоставления расходных документов, способных подтвердить факт понесенных расходов и отражения конкретного размера выплат.

Где оформить вклад банка «Ренессанс Кредит» в Москве

Нужно ли страховать жизнь?

Преимущества и недостатки страхования кредита

Заключение договора страхования при оформлении кредита или отказ от него имеют свои достоинства и недостатки:

|

На что влияет |

Плюсы отказа от страховки |

Минусы отказа от страховки |

|

Полная стоимость кредита |

Будет включать только проценты |

Дополнительно кредит подорожает на величину страховой премии, это может увеличить полную стоимость до 10 и более процентов |

|

Вероятность одобрения сделки |

Повышает |

Снижает |

|

Процентная ставка |

Установление стандартной процентной ставки в зависимости от платежеспособности и других характеристик заемщика |

Будет установлена выше на несколько пунктов, по ипотечному кредитованию она увеличивается на 1%, по другим видам, ставка устанавливается индивидуально, с учетом возросших рисков для банка |

|

В случае полной потери трудоспособности |

СК возместит затраты и погасит остаток долга и процентов |

У заемщика возникнет проблема с погашением долга |

|

В случае смерти заемщика в результате несчастного случая или внезапно |

СК погашает кредит |

Выплачивать кредит придется наследникам, иначе они лишатся жилья |

Какую сумму можно вернуть в случае отказа от полиса

Для многих банковских клиентов навязанная страховка по кредиту ложится тяжким бременем на и без того непростую ситуацию, связанную с необходимостью ежемесячного внесения аннуитетных платежей по займу.

Но банковский отказ, если отказаться делать навязанную страховку по кредиту, крайне вероятен. Поэтому заемщику лучше поступить следующим образом:

- сначала согласиться оформить навязанную страховку по кредиту;

- а потом попросту аннулировать навязанную страховку, вернув себе всю сумму премии или большую ее часть.

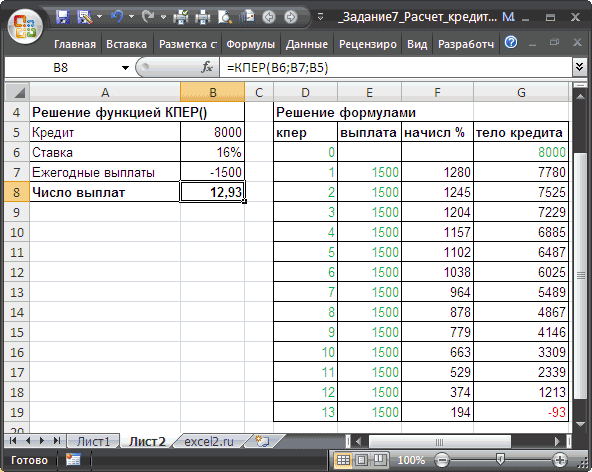

Рассмотрим, сколько можно вернуть, на простом примере.

Пусть заемщик решил оформить страховку при оформлении кредита, чтобы не получить от банка отказ в выдаче денежных средств. Кредитное и страховое соглашение были заключены в один день. Страховой договор вступил в силу в день его подписания.

Страховщик, реализующий страховые полисы через кредитора и аффилированный с ним, в соответствии с п. 2 Указания, увеличил «период охлаждения» с 14-ти до 25-ти суток.

Заемщик расторгнул договор на следующий день после оформления кредита. А это значит, что страховщик, в соответствии с п. 6 Указания, вправе удержать часть страховой премии за «использованные» 2 дня – день, когда договор вступил в силу, и день, когда он был расторгнут.

Пусть страховая премия уплачивалась единовременно в размере 100000 рублей. А это значит, что вернут 100000 – (100000 / 30 * 2) = 93333,33 рублей.

Можно ли отказаться от страховки кредита в Сбербанке

Возможность отказа зависит от вида страхования. Существует два вида страхования при оформлении кредита в любом банке: добровольное и обязательное. Заемщик, оформляющий кредит, вправе отказаться от всех видов добровольного страхования. Оно включает следующие риски:

-

Здоровье и жизнь заемщика. Заемщик страхуется от риска получения инвалидности или смерти.

-

Потеря титула. Применяется при ипотечном кредитовании, когда жилье приобретается на вторичном рынке. Заемщик страхуется от риска утраты права собственности на приобретенное имущество.

-

Утрата источника дохода. Заемщик страхуется от риска быть остаться без работы при сокращении штатов, ликвидации предприятия, наступлении форс-мажорных обстоятельств.

Это касается получения потребительских кредитов, на покупку товаров, автокредитования, ипотеки, кредитов под залог недвижимого имущества и т. д.

Прежде чем отказываться от страхования, необходимо учесть, насколько велик риск наступления страхового случая. Несмотря на то, что отказ не приведет к принятию банком отрицательного решения о выдаче кредита, необходимо оценить собственные риски.

После получения кредита можно отказаться от страховки?

В этом вопросе важна оперативность, так как от срока зависит сумма возврата. И если ранее возможности получить все средства по страховке у клиентов не было, теперь появился так называемый «период охлаждения». Длительность этого периода – 14 дней с момента подписания договора.

Этот срок необходим, чтобы клиент взвешено подошел к вопросу и переосмыслил необходимость действия полиса. Нередко клиенты в момент оформления кредита не до конца понимают условия, которые им предлагает консультант. А, сидя в спокойной домашней обстановке способны сделать совершенно противоположные выводы о необходимости сопутствующих кредиту услугах.

Если человек пришел к выводу, что страховой полис был оформлен зря, необходимо написать заявление от отказе. Обратиться необходимо в страховую кампанию или в отделение банка, если договор заключили с дочерней страховой компанией (например, Сбербанк страхование).