Облигация

Содержание:

- Потребительские кредиты — рейтинг 2020

- Что такое эффективная доходность к погашению?

- ОФЗ

- Сроки и дата погашения облигаций

- Что такое доходность облигаций простыми словами

- Известные ссылки

- Отзывы

- Покупка ОФЗ через брокеров

- Какие облигации выгодно купить именно сейчас

- На какие облигации обратить внимание сегодня

- Как рассчитать доходность облигации

- Какой доходностью обладают разные виды облигаций

- Критерии выбора

- Где и как можно купить

- Суть получения прибыли простыми словами

- Где смотреть данные

- Контакт-центр банка

- Как выбрать ОФЗ для покупки

- Эквивалентная доходность облигаций (Bond Equivalent Yield, BEY)

- Как зарабатывать на высокодоходных бумагах

- Заключение

Потребительские кредиты — рейтинг 2020

Что такое эффективная доходность к погашению?

Эффективная доходность к погашению представляет собой полную прибыль вкладчика от капиталовложений в облигации с учетом реинвестирования доходов в счет первоначальных вложений. Ориентировочную прибыль к погашению можно посчитать по такой формуле:

ЭДП = ((N-P)/t + Cr)/((N+P)/2)*100%, где:

ЭПД – прибыль к погашению;

N – номинал бонда;

P – цена бумаги;

t – лет до погашения;

Cr – годовая величина купона.

Пример вычисления ЭДП:

Иван Иванович купил бонд номиналом 1 000 рублей за 1 050 рублей. Ставка купона составляет 8% годовых. ЭДП составит: ((1000-1050)/(730/365)+80)/(1000+1050)/2*100% = 5.4% в год.

ОФЗ

Облигации федерального займа – это один из самых консервативных инструментов на фондовом рынке. Их покупка обуславливает для инвесторов возможность зафиксировать процентную ставку на долгий срок и получать свой гарантированный доход.

Сейчас, когда из-за опасений инвесторов и ожиданий повышения ставки Центробанка стоимость ОФЗ поползла вниз, можно получить хорошую доходность.

Я перечислил наиболее выгодные ОФЗ, способные давать доход намного выше банковского депозита, в таблице.

Параметры отбора:

- выпуск в обращении;

- вид купона – постоянный;

- амортизация – отсутствует;

- ОФЗ доступны для покупки физлицам;

- без оферты.

В итоге были найдены такие самые доходные ОФЗ 2020 года:

| Выпуск | Стоимость, в рублях | НКД, в рублях | Дата погашения | Купон | Эффективная доходность к погашению |

| Беларусь-04-об | 999,6 | 9,72 | 03.08.2022 | 8,65% | 9,33% |

| Беларусь-03-об | 995,5 | 9,72 | 03.08.2022 | 8,65% | 9,05% |

| ОФЗ-26230 | 967,6 | 33,75 | 16.03.2039 | 7,7% | 8,20% |

| ОФЗ-26225 | 937,6 | 22,05 | 10.05.2034 | 7,25% | 8,15% |

| ОФЗ-26221 | 977,2 | 33,75 | 23.03.2033 | 7,7% | 8,14% |

| ОФЗ-26228 | 981,3 | 30,6 | 10.04.2030 | 7,65% | 8,08% |

| ОФЗ-26218 | 1045,8 | 38,89 | 17.09.2031 | 8,5% | 8,04% |

| ОФЗ-26226 | 1009,6 | 33,32 | 07.10.2026 | 7,95% | 7,91% |

| ОФЗ-26219 | 1000,4 | 36,94 | 16.09.2026 | 7,75% | 7,89% |

| ОФЗ-26212 | 960,1 | 9,27 | 19.01.2028 | 7,05% | 7,89% |

| ОФЗ-26224 | 947,1 | 19,66 | 23.05.2029 | 6,9% | 7,86% |

| ОФЗ-26207 | 1030,1 | 7,59 | 03.02.2027 | 8,15% | 7,72% |

| ОФЗ-26229 | 981,4 | 23,11 | 12.11.2025 | 7,15% | 7,70% |

| ОФЗ-26227 | 995,7 | 11,15 | 17.07.2024 | 7,4% | 7,66% |

| ОФЗ-26222 | 984,7 | 28,4 | 16.10.2024 | 7,1% | 7,64% |

| ОФЗ-26223 | 966,8 | 2,32 | 28.02.2024 | 6,5% | 7,63% |

| ОФЗ-26232 | 916,5 | 17,09 | 06.10.2027 | 6% | 7,61% |

Примечания:

1) Эффективная доходность к погашению – это полный доход, который вы получите, если будете держать облигацию до погашения и при этом реинвестируете все купоны в этот же выпуск.

2) Номинал всех облигаций – 1000 рублей.

3) Периодичность выплаты купонов у всех облигаций – 2 раза в год.

Как видите, при выборе самых доходных ОФЗ стоит опираться не на значение купона, а учитывать эффективную доходность к погашению (естественно, если вы собираетесь держать ОФЗ до погашения и реинвестировать прибыль).

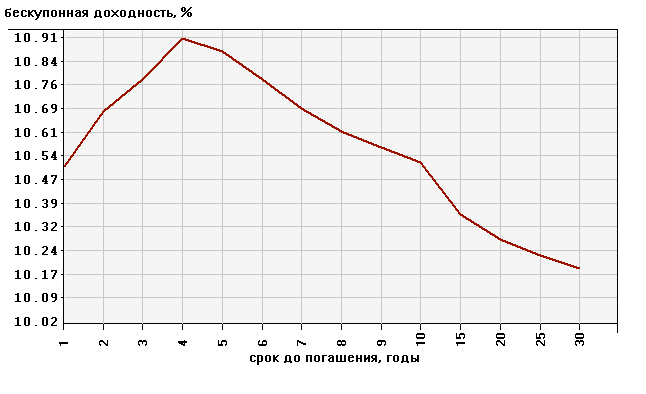

Также нужно учитывать срок погашения. Как правило, самыми доходными оказываются ОФЗ с максимально отдаленным сроком погашения. Чем ближе к погашению, тем менее доходными оказываются государственные бумаги.

Сроки и дата погашения облигаций

Процедура выкупа обозначает изъятие из обращения, выплату номинальной стоимости или иное возмещение, если это было прописано в проспекте эмиссии. Владелец ЦБ может получить деньги или другие ценные бумаги при погашении выпуска.

Чаще эмитенты при выпуске указывают конкретный период с датами начала и конца погашения. Это делается для того, чтобы разнести выплаты по срокам. Требования по выкупу в один день могут привести к финансовым затруднениям или даже дефолту — отказу от исполнения своих обязательств.

Обычно сроки назначаются от месяца до полугода. Здесь нет ничего страшного, так как аккумулировать свободные средства за короткий срок не всегда могут даже большие и устойчивые компании.

Что такое доходность облигаций простыми словами

Доходность облигаций (Bond yields) — это прибыль, измеряемая в процентах, которую получит инвестор в момент продажи/погашения ценных бумаг.

Доход по облигациям делится на два вида

- Купонный. С заранее известной периодичностью платится купонная прибыль. Чаще всего раз в полгода. Таких выпусков большинство на нашем рынке. Например, все ОФЗ и выпуски крупных компаний.

- Дисконтный. Выпускаются дешевле номинала. Прибыль инвестора формируется только за счёт роста цены по мере приближения к дате погашения.

Дисконтный вариант легко считать и предсказать даже начинающим инвесторам. Для этого надо вычесть из 100 текущую стоимость и поделить на количество оставшихся лет до экспирации. Более подробно про купонную доходность можно прочитать в статье:

Купонный доход — что это такое

Также рекомендую прочитать следующие статьи:

Известные ссылки

Отзывы

Покупка ОФЗ через брокеров

Как купить облигации федерального займа частному инвестору? Приобретение данного вида ценных бумаг имеет ряд особенностей — например, подобно банковскому депозиту оформить их лишь по паспорту нельзя.

Алгоритм действий следующий:

- Необходимо заключить договор с крупным надежным брокером

- Внести на его счет сумму средств для приобретения ценных бумаг

- На предоставленной платформе приобрести выбранный тип облигаций

После того, как описанные действия проделаны и получен выход на Московскую биржу, в терминале можно настроить таблицу параметров, включив туда интересующие вас данные. Важными могут быть сведения о номинале облигации, ее доходности, времени до погашения (чем оно выше, тем больше риск), цены спроса и предложения, а также сведения о купонах: размер и дата выплаты, НКД, периодичность платежей. После чего добавьте класс Т+Облигации. При этом в терминале как правило указано сокращенное наименование облигации, например ОФЗ 29007 — более подробные сведения о купоне можно получить, вставив в поиск сайта rusbonds.ru «ОФЗ-29007». Алгоритм самой покупки достаточно прост:

Поставка купленной облигации в соответствии с выбранным режимом будет осуществлена на следующий день — цена, как уже упоминалась выше, представлена в виде процента от номинала. Т.е. при цене в 108.9 облигация будет стоить 1089 рублей, с учетом накопленного купонного дохода еще несколько больше: 1089 + 34.55 = 1123.55 рублей. Дополнительно будет взята комиссия за сделку (например, 0.12%). Кстати, в отличие от дивидендных акций, выплаты НКД не сказываются на котировках ОФЗ. Цену в стакане можно выбрать и ниже, что увеличит как доход, так и время совершения сделки. Указанная в терминале доходность это доходность к погашению — т.е. доходность, получаемая инвестором при условии, что он сохранит ценную бумагу до срока погашения.

Еще один важный момент возникает в случае, если ОФЗ приобретаются на ИИС. Поскольку последний предусматривает срок пребывания капитала не менее трех лет, купонный доход (при желании его потратить, а не реинвестировать в другие инструменты) может выводиться сразу на банковский, а не брокерский счет.

Какие облигации выгодно купить именно сейчас

Эксперты отмечают, что в 2019 году облигации существенно подорожали. Это подтверждает и композитный индекс рынка облигаций RUABICP Московской биржи, рассчитанный по методике чистых цен (без учета НКД, купонов и их капитализации), который с начала года вырос на 2,6%. В этом есть большая заслуга ОФЗ. Индекс их совокупного дохода достиг 11,03%. Если ничего не изменится, то по итогам года владельцы ОФЗ смогут получить 15–17% годовых. Поэтому стоит выбрать облигации для инвестирования из этой категории. Например, ОФЗ 25083 с купонной доходностью 7,05% и сроком погашения в конце 2021 года. На данный момент цена облигации ниже номинала, поэтому часть ее совокупной доходности составляет дисконт.

Интерес представляет и ОФЗ 26215. Ее годовая доходность составляет 7,3%. Это обусловлено тем, что облигация торгуется с несколько большим дисконтом, чем ОФЗ 25083. Погашаться она будет 16.08.2023.

С точки зрения надежности, вторыми после ОФЗ идут муниципальные облигации. Индекс совокупного дохода этих бумаг за восемь месяцев текущего года вырос меньше по сравнению с федералами, а именно на 7,09%. Но муниципальные долговые бумаги имеют большую купонную доходность, а их выбор значительно шире.

На сегодня самые выгодные – Хакасия2013 и Мордовия03 с амортизацией долга. Текущий размер купона первой облигации составляет 8,38 рубля. Ее номинал уже частично погашен, поэтому стоимость бумаги на данный момент равна 400 рублей. До окончательного погашения осталось чуть больше года и еще два амортизационных платежа. Размер купона облигации Мордовия03 составляет 29,17 рубля, что соответствует 11,02% годовых. Погашаться она будет в сентябре 2021 года. Амортизационных платежей по облигации еще не было.

Наиболее широким и сложным для выбора является сегмент корпоративных долговых бумаг. На Московской бирже можно купить облигации РЖД, «Газпрома», «Лукойла», Сбербанка и еще многих компаний – как уже хорошо известных, так и совсем новых. Главные критерии выбора корпоративных облигаций – финансовая устойчивость эмитента, тип купона, наличие оферты.

Надежность и устойчивость данного эмитента подтверждает наличие прибыли, обеспечивающей достаточную норму рентабельности собственного капитала. Кроме того, компания не перегружена долгами. Купонный доход по облигации ТрансмхПБ2 составляет 8,78%, а так как она выпущена после 1 января 2017 года, то доход не подлежит налогообложению.

Очень хорошие финансовые показатели имеет ПАО «Газпромнефть», выпустившее облигацию ГазпрнефБ1. Купон по ней прописан до даты ближайшей оферты – 19.08.2021. При этом сама бумага является сверхдлительной. Срок ее погашения – 2046 год. На текущий момент доходность к оферте составляет 8,5%, а купон – 9,2% и выплачивается 2 раза в год.

Представляют интерес активы лизинговых компаний. Например, эксперты советуют покупать облигации ГТЛК. Это одна из самых крупных лизинговых компаний России. Она реализует государственные инициативы содержания и развития транспортной инфраструктуры, а также ведет самостоятельные проекты в партнерстве с крупнейшими надежными банками.

Купить облигации в банке Тинькофф

Инвесторам, не готовым к рискам, следует обратить внимание на защитные инструменты, например, использовать комбинацию высоконадежных облигаций и ИИС. На российском долговом рынке самыми надежными и ликвидными являются бумаги федерального займа

Поэтому в 2020 году на ИИС купить следует именно ОФЗ с доходностью 7–8% годовых. Прибыль можно увеличить за счет налоговых вычетов (при условии выплаты НДФЛ).

На какие облигации обратить внимание сегодня

Башнефть 001P-02R-боб – постоянный купон 9,5%, погашение в декабре 2023 года, доходность к погашению 9,05%

Башнефть-3-боб – переменный купон, погашение в мае 2025 года, доходность к погашению 11,9%

ПИК БО-П03 – постоянный купон 10,75%, погашение в июле 2022 года, доходность 7,9%

ЛСР БО 1Р-03 – постоянный купон 9%,амортизация с сентября 2021 года, доходность к погашению 8,2%

ОКЕЙ 001Р-01 – постоянный купон 9,55%, погашение в апреле 2021 года, доходность 7,9%,

Камаз БО-П01 – постоянный купон 9%, амортизация с февраля 2020 года, доходность 7,4

Это довольно крупные эмитенты, так что риск банкротства минимален.

Как рассчитать доходность облигации

- Купон. В типичном случае он известен заранее и выплачивается каждые 183 дня.

- Рост котировок. Если рыночная цена облигации вырастет, мы сможем сразу же продать ее с прибылью. При этом мы получим накопленный купонный доход за все время удержания бумаги.

- Возврат номинала. В этот момент можно получить как прибыль, так и убыток — зависит от цены, по которой мы покупали облигацию.

Просматривая данные по облигациям, вы столкнетесь с разными способами подсчета доходности — и порой они сильно отличаются друг от друга. Объясняем, что показывает каждая из этих цифр и как посчитать доходность облигации.

Купонная доходность (ставка купона)

Показывает величину купонного дохода в рублях или в процентах годовых. Если указана в рублях, то подразумевается выплата за 183 дня. Если в процентах годовых, то купон рассчитывается от номинала.

Пример 1: ставка купона составляет 8,8%. Это значит, что в течение года держатель облигации получит 88 руб. купонного дохода.

Пример 2: величина купона указана в рублях и составляет 44 руб. В реальности это то же самое, что в первом примере — за год инвестор получит две выплаты по 44 руб. Вместе они складываются в 88 руб. или 8,8% годовых.

Текущая доходность

Отношение годового купона к рыночной цене. Фактически это все тот же купонный доход, но теперь он рассчитывается не к номиналу, а к конкретной цене покупки.

Пример: ставка купона составляет 8,8% (88 руб. в год), цена покупки облигации — 1 030 руб. Тогда текущая доходность составит:

88 руб. / 1 030 руб. = 0,0854 (8,54%)

Текущую доходность часто указывают в параметрах облигации, но для долгосрочного инвестора она скорее вредна, чем полезна. При расчете этой метрики мы принимаем рыночную цену за константу, что верно лишь на коротком отрезке времени. Если вы планируете держать облигацию до момента погашения, вам потребуется более продвинутый показатель — эффективная доходность к погашению.

- разницу между ценой покупки и номиналом;

- купонный доход и НКД;

- доход от реинвестирования прибыли.

Последнюю фразу стоит подкрепить примером. Предположим, что мы купили облигацию с купоном 50 руб. Срок погашения облигации наступит через 2 года, то есть мы получим купонный доход 4 раза (напомним, что он выплачивается каждые 183 дня).

При расчете эффективной доходности предполагается, что полученные 50 руб. мы будем инвестировать в покупку облигаций с той же доходностью, и это будет происходить на каждой выплате купона до момента погашения. По такому же принципу работают банковские вклады с капитализацией процентов.

Когда кто-то произносит фразу «доходность облигаций», обычно имеется в виду именно эффективная доходность к погашению. Она показывает, сколько процентов годовых вы получите с учетом всех параметров сделки. Эффективная доходность к погашению — самый надежный индикатор для долгосрочного инвестора.

Как посчитать доходность к погашению облигации

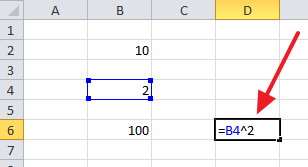

Эффективная доходность к погашению рассчитывается по сложной формуле, которая не слишком удобна в практических вычислениях. Гораздо проще воспользоваться калькулятором московской биржи, который подсчитывает различные виды доходности для любой облигации.

Как работать с калькулятором. Предположим, вы хотите купить облигацию федерального займа (ОФЗ) со сроком погашения 14 апреля 2021 года. В каталоге брокера она будет представлена со своим тикером SU26205RMFS3 (или просто ОФЗ 26205)

Откроем калькулятор Московской биржи. Скопируем название или тикер в поле «Поиск по инструменту» и выберем вариант из списка.

Поиск облигации в калькуляторе Московской биржи.

В нашем примере эффективная доходность облигации составляет 4,25% годовых. И это при том, что величина купона достигает 37,9 руб., то есть 7,58% годовых — разница почти вдвое! Этот пример наглядно демонстрирует, насколько важна эффективная доходность к погашению при долгосрочном инвестировании.

Результат работы калькулятора.

Отметим, что многие брокеры указывают эффективную доходность к погашению в каталоге ценных бумаг, так что можно обойтись и без калькулятора. Например, так выглядит рассмотренная нами ОФЗ 26205 в каталоге «Тинькофф Инвестиций».

Доходность к погашению облигации в каталоге «Тинькофф Инвестиций».

Какой доходностью обладают разные виды облигаций

Доходность облигаций федерального займа варьируется от 7% до 8,4% годовых. Но при учете эффективной доходности можно рассчитывать и на 9%, и на 10%, – конечно, если тщательно покопаться в выпусках и подгадать момент покупки.

В целом доходность государственных облигаций ниже, чем всех остальных типов бондов – и муниципальных, и корпоративных. Муниципальные облигации, кстати, более выгодны, чем ОФЗ в плане купонной доходности. Пусть они формально и являются более рисковыми (но я не думаю, что правительство допустит дефолт какого-либо региона – иначе не будет доверия ко всем прочим долговым бумагам).

Например, в среднем доходность облигаций Сбербанка находится в диапазоне 7-8,5% годовых (а один из выпусков Сбербанк-1-2-об вообще предлагает купон в 12,5%, правда, эти облигации распространялись только по подписке), и это надежный эмитент.

А вот выпуск АПРИ Флай Плэнин-1-боб от некой АПРИ «Флай Плэнинг» (о которой я впервые узнал при подготовке этой статьи) предлагает целых 18% годовых. Компания, наверно, неплохая, раз прошла листинг на Мосбирже, но я бы не стал вкладывать в ее долговые бумаги без тщательного анализа.

Доходность облигаций США находится в промежутке от 2% до 3% годовых. Вообще, 10-летние бонды США – это один из индикаторов здоровья финансового рынка в целом. На момент написания статьи их доходность составляла 2,636%. Доходность остальных казначейских облигаций США можно посмотреть на скриншоте.

Доходность муниципальных облигаций США и корпоративных бондов выше, чем государственных бумаг – также, как и в России. Но в целом там ставки ниже. В основном компании предлагают доходность в пределах 10% годовых. Больше считается рисковым.

Критерии выбора

Облигация – это долговая ценная бумага. Она приобретается инвестором на определенный срок, по истечению которого тот получает проценты. Эмитентами могут выступать государство, отдельные регионы России или коммерческие компании.

Облигации – не самый простой инструмент для получения дохода, но именно его часто рекомендуют новичкам, только делающим первые шаги на фондовом рынке

Для начала нужно определиться, на какие именно особенности облигаций стоит обратить внимание:

Доходность. Сверхвысокая доходность – не лучший показатель, как бы ни хотелось вам заработать. Слишком большой процент говорит о том, что у компании-эмитента серьезные проблемы, существует высокий риск дефолта. Надежный размер доходности по облигациям составляет в районе 8%-10%, ценные бумаги с чуть большим риском заявляют 11%-14%

Свыше 15% — это уже высокорискованные сделки, выбирать такие облигации нужно крайне осторожно и только при наличии опыта игры на бирже. Срок погашения

Выбирать долгосрочные облигации рискованно, потому как предсказать цену на них невозможно. Да и компания может обанкротиться. Оптимальный срок погашения – до 3 лет.

Ликвидность, то есть насколько быстро можно продавать и покупать эти облигации. Надежные ценные бумаги ценятся на фондовом рынке, поэтому проблем с их реализацией в дальнейшем не возникнет. Чтобы понять, насколько они ликвидны, стоит оценить оборот их сделок в день. Традиционно самыми востребованными являются государственные долговые бумаги и бумаги «голубых фишек» (то есть самых надежных компаний). И только половина облигаций на бирже являются ликвидными, по остальными оборот сделок в день равен нулю.

Опираясь на приведенные выше критерии, рассмотрим ТОП самых привлекательных облигаций 2020 года. Примеры высокорискованных активов мы также приведем, хотя их заявленная высокая доходность совершенно не гарантирована. Итак, в какие долговые бумаги можно инвестировать?

Где и как можно купить

Так как высокодоходные облигации имеют котирование на Московской бирже, то их лучше покупать через лицензированного брокера. Представитель брокериджа возьмет на себя все обязательства, связанные с налоговым учетом, и предоставит доступ практически ко всем биржевым инструментам. В некоторых случаях можно совершить покупку или продажу через банк или напрямую в компании-эмитенте.

Самостоятельно на Московской бирже

Чтобы приобрести высокодоходные бонды самостоятельно, необходимо открыть счет у одного из российских брокера. В большинстве случаев это можно сделать онлайн, если имеется подтвержденный аккаунт на сайте Госуслуг. Дальнейшим шагом будет установка специального интерактивного терминала. После чего инвестор получает доступ к биржевым торгам и может совершать сделки.

В составе ПИФа

Паевые инвестиционные фонды — это один из способов при минимальном финансовом пороге приобрести целый портфель облигаций. Правда, у них есть ряд недостатков. ПИФы обладают низким уровнем ликвидности, не обращаются на бирже онлайн. А цены по активам рассчитываются только на конец торгового дня.

Конечно, среди таких продуктов трудно найти портфели именно из высокодоходных облигаций, но подобрать средние варианты точно удастся. В качестве примера для корпоративных бумаг можно привести ПИФ Альфа-банка «Альфа-Капитал Облигации плюс» или ПИФ Сбербанка «Фонд перспективных облигаций». Что касается евробондов, можно приобрести ПИФ «ВТБ — Фонд Еврооблигаций».

Etf

Вторым структурным продуктом, позволяющим собрать диверсифицированные портфели бондов при минимальном пороге входа, являются торгуемые биржевые фонды или ETF.

Их плюс заключается в том, что они котируются онлайн, позволяют использовать кредитные плечи и имеют высокий уровень ликвидности. На Московской бирже единственным представителем является фонд FinEx. Однако и у него можно найти интересные продукты, такие как Tradable Russian Corporate Bonds UCITS ETF (USD), куда входят достаточно доходные бумаги более 20 российских эмитентов.

Как выбрать облигацию с учетом рисков и доходности

Можно пользоваться рэнкингом, который устанавливают авторитетные агентства. На российском рынке это АКРА и Эксперт, а также представительства S&P, Moody’s и Fitch.

Хоть этим оценочным фирмам и можно доверять, но лучше, когда инвестор все-таки проводит анализ кредитоспособности эмитента самостоятельно. При проведении собственной оценки нужно учитывать уровень закредитованности эмитента, историю выплат, перспективы бизнеса, мультипликаторы соотношения денежных потоков и долга и т. д.

Суть получения прибыли простыми словами

Подведем промежуточные итоги по вопросам получения прибыли по облигациям.

Подведем промежуточные итоги по вопросам получения прибыли по облигациям.

Сам процесс происходит таким образом:

- Осуществляется покупка облигации, например, номиналом 1000 рублей. Общая стоимость будет несколько выше: рыночная цена + накопленный купонный доход (НКД). Она будет выражена в процентах (предположительно — 103%), соответственно цена облигации составит 1030 руб. за единицу. НКД выплачивается текущему владельцу облигаций за период.

- Главный доход облигаций — это периодические выплаты за ее владение. Этот доход называется купоном. В основном выплаты бывают дважды в год, но могут быть как чаще, так и реже.

- Получить основную сумму можно 2 путями: дождаться погашения и продать. Погашение облигации — когда эмитент выкупает обратно облигацию в точную дату, установленную заранее. Такая ситуация является кредитованием у инвестора. В течение периода эмитент выплатил проценты, теперь — закрывает полную сумму кредита.

- Вариант продажи облигации выгоден, когда до срока ее погашения еще много времени. Соответственно инвестор при продаже получает номинал и НКД за период владения.

Основной доход по облигации — это выплаты по купонам. Но прибыль можно повысить при определенных действиях купли-продаже долговых бумаг.

Получение повышения доходности возможно при реинвестировании купонных выплат в эти же облигации (дополнительная покупка).

Где смотреть данные

Вся информация по текущим параметрам облигация на рынке доступна в торговом терминале. Когда вы заключите договор с брокером, у вас будет доступ на фондовый рынок. В программе удобно сортировать и находить нужные бумаги по заданным условиям (доходность, размер и дата выплат купонов, текущая стоимость, длительность и многое другое).

На картинке отсортированы ОФЗ по текущей доходности, для быстрого выбора наилучших условий.

Текущая доходность по государственным облигациям

Также есть несколько сайтов, специализирующихся именно на облигациях. Там тоже много чего можно найти. От котировок, до последних новостей. Есть специальные условия по подбору интересных бумаг. Можно посмотреть текущие доходности, ближайшие выплаты по купонам, а также планируемые новые эмиссии.

Список сайтов по облигациям:

- rusbonds.ru

- cbr.ru

- cbonds.ru

Часть функционала платная и доступна только по подписке. Но базовая информация, которой вполне достаточно для обычных инвесторов в бесплатном доступе.

Контакт-центр банка

Как выбрать ОФЗ для покупки

В среде инвесторов ОФЗ – облигации федерального займа – считаются сверхнадежным активом, что вполне резонно. Ведь эти бумаги являются долговым обязательством государства, а если точнее – Минфина. Их держатель получает прибыль в виде процентов, которые обычно выплачиваются каждые полгода. Хотя доходность гособлигации РФ 2020 года небольшая, купонная выплата все же превышает банковский депозит, чем она и выгоднее. ОФЗ могут купить все желающие, включая профессиональных участников фондового рынка и физических лиц.

Облигации федерального займа по типу купонных выплат делятся на:

- Бумаги с постоянным купоном. Они имеют обозначение ОФЗ-ПД. Величина купона этих облигаций постоянна на протяжении всего периода их обращения.

- С фиксированным купоном – ОФЗ-ФД. Их доходность может меняться, но всегда известна заранее. Например, первые годы после выпуска процент по купону может составлять 7% от номинальной стоимости, а затем эмитент имеет возможность уменьшить его до 5%.

- С переменным купоном. Выплаты по облигациям ОФЗ-ПК привязаны к определенной процентной ставке, например RUONIA (ставка по межбанковским однодневным кредитам) или официальным показателям инфляции. Доходность в этом случае рассчитывается как сумма ставки RUONIA и какой-то купонной ставки. Поэтому по таким ОФЗ известно только значение текущего купона, а каждое следующее определяется исходя из средней величины RUONIA за последние полгода. Следовательно, если ставки на финансовом рынке растут, то и купонная доходность растет. Если же ставки падают, то и доходность снижается.

По номиналу ОФЗ делятся на два вида:

- С амортизацией номинала – ОФЗ-АД. Номинальная стоимость этих бумаг погашается частями, а не за один раз. График выплат известен заранее. Номинал может погашаться равными или неравными частями. Периоды между выплатами могут быть одинаковыми или разными. Такие ОФЗ лучше покупать, когда есть необходимость в постепенном возвращении капитала.

- С индексацией номинала – ОФЗ-ИН. Сейчас выбирать облигации данного вида можно из двух выпусков: ОФЗ 52001-ИН и ОФЗ 52002-ИН. Они имеют доходность 2,5%.

В условиях роста инфляции лучше всего купить ОФЗ с индексацией номинала, ведь эти облигации выпускаются именно с целью защиты инвестора от данного явления. Индексация номинала производится ежедневно. Его значения публикуются на сайте Минфина на месяц вперед. Здесь можно узнать и величину текущего купона. Доход от индексации и купоны налогом не облагаются.

Облигации с постоянным купоном, с точки зрения инвестирования, представляют большую привлекательность при снижении ключевой ставки Центрального Банка и последующем движении ставки RUONIA за ней больше 1% в год. В том случае, когда темпы снижения не превышают 1%, рекомендуем вложить деньги в бумаги с плавающим купоном.

Это связано с тем, что облигации торгуются на бирже по определенной стоимости, выраженной в процентах от номинала. Например, одну и ту же бумагу можно купить за 99% (990 рублей) или за 102% (1020 рублей). Такие колебания цены зависят от срока погашения. Стоимость ОФЗ, до выкупа которых остается менее года, практически не меняется. Диапазон ценовых колебаний у более длинных выпусков может быть достаточно широким.

Если инвестор намерен держать бумаги с высоким купонным доходом до погашения, то изменение их стоимости для него не имеет большого значения: эмитент в лице Минфина выплатит номинал держателю ОФЗ в любом случае. Кроме того, заработок инвестора будет равняться доходности к погашению, зафиксированной на момент покупки.

Если же приобрести облигацию со сроком погашения 10 лет, а продать ее через год или два, то есть риск потерять часть дохода. Ведь из-за котировочных колебаний стоимость ОФЗ на момент продажи может быть намного меньше изначальной. Следует отметить, что опытные инвесторы за счет разницы в цене могут получать дополнительный доход, но такие спекуляции невозможны без специальных знаний и навыков.

Начинающим инвесторам лучше выбирать облигации среди первых выпусков:

- ОФЗ 26205 и 26214 подойдут тем, кто хочет временно разместить свои деньги под проценты, чтобы сохранить их;

- ОФЗ 26209 и 26220 – хороший вариант для вложения средств на 3 года;

- ОФЗ 25083 интересны тем, у кого есть желание получать максимальный доход при минимальном риске.

Эквивалентная доходность облигаций (Bond Equivalent Yield, BEY)

Для облигаций обычно указывается эквивалентная доходность облигаций (BEY), с поправкой на тот факт, что у большинства облигаций купоны выплачиваются двумя полугодовыми выплатами.

В предыдущих примерах денежные выплаты по облигациям были ежегодными, поэтому значение YTM равнялось BEY.

Если бы купонные выплаты производились каждые полгода, то полугодовой показатель YTM составил бы 5,979%.

BEY является просто годовым вариантом полугодового YTM и рассчитывается путём умножения значения YTM на два.

В данном примере BEY облигации, по которой выплачиваются полугодовые купонные платежи в 50$, составит 11,958% (5,979% X 2 = 11,958%).

В BEY не учитывается временная ценность денег при пересчёте с YTM за полгода на годовую ставку.

Как зарабатывать на высокодоходных бумагах

Прибыль по высокодоходным облигациям, как и по любым другим бондам, складывается из двух вещей:

- Первое — это получение регулярных купонных выплат. И если ставка купона облигации высокая, то и процент заработка будет соответствующим. Особенно, когда инвестор использует подход реинвестирования процентов в облигациях.

- Вторая возможность высокодоходных облигаций кроется в стоимости тела бондов. Покупая за 900 руб. облигацию номиналом в 1000 руб., можете рассчитывать, что дополнительная прибыль при погашении составит 100 руб. или 10%.

Но, конечно, не всегда нужно дожидаться погашения бонда. Котировки облигаций являются интерактивными и исчисляются онлайн, а это значит, что даже на довольно длинных выпусках бондов можно заработать, покупая и продавая облигации на вторичном рынке.