Что такое офз с практической точки зрения и какие они бывают?

Содержание:

- Что такое облигации?

- Виды с расшифровками

- §3. Прочие сервисы

- Муниципальный кредит

- Потребительские кредиты — рейтинг 2020

- Понятие и виды

- Как рассчитать доходность облигации

- Чем отличаются ОФЗ друг от друга

- Могу ли я продать облигацию до момента погашения или выплаты купона

- Отдельно об ОФЗ: что нужно знать инвестору

- Отзывы о кредитах онлайн

- Как инвестировать в облигации обычному человеку

- запросто с WordPress создание сайтов ATs media — блог Михаила Суворина и К

- Плагин BIFIT Signer

- Виды выпусков ОФЗ

- Как купить?

- Отзывы о тарифном плане Сбербанка «Большие возможности»

- Как и где купить?

- Особенности облигаций с индексируемым номиналом

- Заключение

- Заключение

Что такое облигации?

Облигации – это ценные бумаги в виде долговых обязательств, по которым организация-эмитент, выпустившая их, обязуется в будущем заплатить инвестору установленную сумму и дополнительный процент. Доход владельца облигаций будет складываться из 2-х частей:

- разницы между номиналом (ценой покупки) и ценой погашения – его еще именуют дисконтным доходом;

- определенных заранее процентных выплат, которые осуществляются с периодичностью раз в полгода-год – такой доход называют купонным.

Фактически, принцип получения прибыли основан на выплате периодических купонов и возвращении номинальной стоимости ценных бумаг в момент погашения. То есть, в заданный срок владелец возвращает их обратно, получая вложенные деньги плюс процент. Весь период у него на руках есть гарантия – облигация, которую в любой момент, даже не дождавшись срока выкупа, можно продать на вторичном рынке (на бирже или другому инвестору).

Основные понятия

Для упрощения понимания детально рассмотрим дополнительные понятия:

- Срок погашения – конкретный временной промежуток, который устанавливается сразу и одинаков для всех облигаций выбранной компании. В этот период эмитент пользуется средствами инвесторов. По окончанию срока, на который облигация была выпущена, владельцу возвращают ее номинальную стоимость с купонным доходом.

- Номинальная стоимость – назначенная во время выпуска цена облигации. Зачастую устанавливается в размере 1000 рублей за штуку. Именно эту сумму держатель получает в момент погашения, независимо от того, за сколько он купил облигацию.

- Купонный доход – регулярные выплаты владельцам облигаций, которые устанавливаются и производятся эмитентом. Сумма может быть как стабильной, так и плавающей (привязанной к межбанковским ставкам или к инфляции). График выплат обычно определен заранее. Они могут осуществляться ежеквартально, раз в полгода, раз в год или в несколько лет. Для получения средств на дату выплаты купона нужно быть официальным владельцем облигации.

Виды с расшифровками

Облигации типов ПД, ФД и АД являются ценными бумагами с известным купонным доходом. Далее перечислены виды ОФЗ, но, возможно, вам будет интересна и статья про виды облигаций по всем параметрам.

ОФЗ-ПД (с постоянным купонным доходом)

Данный вид имеет длительный срок обращения – от 1 года до 30 лет. Размер купонов является фиксированной величиной в течение всего времени владения облигациями. Купонный доход выплачивается 2-3 раза в год.

ОФЗ-ФД (с фиксированным купонным доходом)

Срок обращения данных ОФЗ – более 4 лет. Купонный доход фиксируется в момент выпуска облигаций и может быть различным в зависимости от периода выплат. В первые несколько лет купонный доход может составлять 7% от номинальной стоимости, а следующие несколько лет – 6%.

Выплаты по купону осуществляются 2-4 раза в год.

ОФЗ-АД (с амортизацией долга)

Срок обращения составляет от 1 года до 30 лет. Данный вид ценных бумаг появился относительно недавно — в мае 2002 года. Погашение по номиналу происходит по частям в разные даты. Выплаты по купону происходят 2-4 раза в год.

ОФЗ-ПК (с переменным купонным доходом)

Срок обращения облигаций с переменным купонным доходом – от 1 года до 5 лет. Купонный доход данного вида ОФЗ меняется и заранее не известен.

Владельцы гособлигаций получают доход, который постоянно меняется в соответствии с данными макроэкономического индикатора, например, ставки RUONIA (ставка совместного кредитования банков на межбанковском рынке). Купон постоянно меняет свой размер, поэтому рассчитать доходность с такой инвестиции невозможно.

Купонный доход выплачивается либо 2, либо 4 раза в год. Его размер объявляется перед началом каждого купонного периода в зависимости от доходности ГКО. Государственные краткосрочные облигации погашаются практически одновременно с датой выплаты купона.

Существует возможность получения дисконта в случае, если при реализации облигаций их цена будет меньше цены, за которую они приобретались при первичном размещении или на вторичных торгах. Погашение облигаций по номиналу дает ту же возможность.

ОФЗ-ИН (с индексируемым номиналом)

Впервые данный вид ценных бумаг появился в июле 2015 года. Облигации с индексируемым номиналом являются единственными в своем роде, так как имеют «встроенную» защиту от инфляции. Номинальная цена ОФЗ-ИН индексируется каждый месяц в зависимости от индекса потребительских цен на товары и услуги в РФ.

§3. Прочие сервисы

Муниципальный кредит

- Физическое лицо;

- Индивидуальный предприниматель или компания;

- Международная организация;

- Иное государство;

- Государственное учреждение, финансируемое из бюджета иного уровня.

Сегодня в России все виды государственных и муниципальных кредитов считаются равноправными: в обоих случаях контрагенты гарантируют соблюдение условий сделки своим имуществом как частью казны. Формально кредитор может взыскать с них средства и добиться компенсации через суд. Однако муниципальные учреждения исполняют важные общественные функции, поэтому принудительное изъятие залога или блокировка счетов в их отношении практически не применяются.

Различают муниципальные кредиты:

- Санкционированные (долг возникает по решению муниципальных органов);

- Несанкционированные (долг появляется вследствие неисполнения иными контрагентами своих обязательств).

Муниципальное кредитование может предполагать такие виды взаимоотношений:

- Заимствование (муниципальный орган становится должником);

- Кредитование (муниципальный орган является кредитором);

- Гарантии (муниципальный орган является поручителем).

Понятия и значения государственного и муниципального кредита являются схожими при рассмотрении выполняемых ими функций. К таковым относятся:

- Распределение. Занимаясь выдачей кредитов, муниципальные органы эффективнее используют средства, собранные в виде налогов;

- Регулирование. Путем проведения операций муниципальный орган может влиять на объемы кредитования и среднюю рыночную величину ставки;

- Стимулирование. Гибкая система кредитования позволяет управлять развитием отдельных районов и целых регионов;

- Контроль. Наблюдая за движением ссудного капитала, органы власти могут оценить эффективность своей кредитной политики.

Потребительские кредиты — рейтинг 2020

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Как рассчитать доходность облигации

- Купон. В типичном случае он известен заранее и выплачивается каждые 183 дня.

- Рост котировок. Если рыночная цена облигации вырастет, мы сможем сразу же продать ее с прибылью. При этом мы получим накопленный купонный доход за все время удержания бумаги.

- Возврат номинала. В этот момент можно получить как прибыль, так и убыток — зависит от цены, по которой мы покупали облигацию.

Просматривая данные по облигациям, вы столкнетесь с разными способами подсчета доходности — и порой они сильно отличаются друг от друга. Объясняем, что показывает каждая из этих цифр и как посчитать доходность облигации.

Купонная доходность (ставка купона)

Показывает величину купонного дохода в рублях или в процентах годовых. Если указана в рублях, то подразумевается выплата за 183 дня. Если в процентах годовых, то купон рассчитывается от номинала.

Пример 1: ставка купона составляет 8,8%. Это значит, что в течение года держатель облигации получит 88 руб. купонного дохода.

Пример 2: величина купона указана в рублях и составляет 44 руб. В реальности это то же самое, что в первом примере — за год инвестор получит две выплаты по 44 руб. Вместе они складываются в 88 руб. или 8,8% годовых.

Текущая доходность

Отношение годового купона к рыночной цене. Фактически это все тот же купонный доход, но теперь он рассчитывается не к номиналу, а к конкретной цене покупки.

Пример: ставка купона составляет 8,8% (88 руб. в год), цена покупки облигации — 1 030 руб. Тогда текущая доходность составит:

88 руб. / 1 030 руб. = 0,0854 (8,54%)

Текущую доходность часто указывают в параметрах облигации, но для долгосрочного инвестора она скорее вредна, чем полезна. При расчете этой метрики мы принимаем рыночную цену за константу, что верно лишь на коротком отрезке времени. Если вы планируете держать облигацию до момента погашения, вам потребуется более продвинутый показатель — эффективная доходность к погашению.

- разницу между ценой покупки и номиналом;

- купонный доход и НКД;

- доход от реинвестирования прибыли.

Последнюю фразу стоит подкрепить примером. Предположим, что мы купили облигацию с купоном 50 руб. Срок погашения облигации наступит через 2 года, то есть мы получим купонный доход 4 раза (напомним, что он выплачивается каждые 183 дня).

При расчете эффективной доходности предполагается, что полученные 50 руб. мы будем инвестировать в покупку облигаций с той же доходностью, и это будет происходить на каждой выплате купона до момента погашения. По такому же принципу работают банковские вклады с капитализацией процентов.

Когда кто-то произносит фразу «доходность облигаций», обычно имеется в виду именно эффективная доходность к погашению. Она показывает, сколько процентов годовых вы получите с учетом всех параметров сделки. Эффективная доходность к погашению — самый надежный индикатор для долгосрочного инвестора.

Как посчитать доходность к погашению облигации

Эффективная доходность к погашению рассчитывается по сложной формуле, которая не слишком удобна в практических вычислениях. Гораздо проще воспользоваться калькулятором московской биржи, который подсчитывает различные виды доходности для любой облигации.

Как работать с калькулятором. Предположим, вы хотите купить облигацию федерального займа (ОФЗ) со сроком погашения 14 апреля 2021 года. В каталоге брокера она будет представлена со своим тикером SU26205RMFS3 (или просто ОФЗ 26205)

Откроем калькулятор Московской биржи. Скопируем название или тикер в поле «Поиск по инструменту» и выберем вариант из списка.

Поиск облигации в калькуляторе Московской биржи.

В нашем примере эффективная доходность облигации составляет 4,25% годовых. И это при том, что величина купона достигает 37,9 руб., то есть 7,58% годовых — разница почти вдвое! Этот пример наглядно демонстрирует, насколько важна эффективная доходность к погашению при долгосрочном инвестировании.

Результат работы калькулятора.

Отметим, что многие брокеры указывают эффективную доходность к погашению в каталоге ценных бумаг, так что можно обойтись и без калькулятора. Например, так выглядит рассмотренная нами ОФЗ 26205 в каталоге «Тинькофф Инвестиций».

Доходность к погашению облигации в каталоге «Тинькофф Инвестиций».

Чем отличаются ОФЗ друг от друга

Рассмотренные виды ОФЗ для физических лиц отличаются друг от друга в первую очередь по доходности. Наиболее прибыльными являются:

- Долгосрочные облигации, которые в перспективе могут реально принести 9,0-9,2% годовых и выше. Государству выгоднее привлекать средства на длительный срок, однако инвесторы не могут прогнозировать на 5-10 лет.

- Облигации с переменным купоном ПК – индекс RUONIA периодически может увеличиваться, благодаря чему вслед за ним пойдет и купонный доход.

- ОФЗ-ИН зачастую оказываются более выгодными благодаря ежегодной индексации. Увеличение номинала позволяет по крайней мере подстраховаться на случай более высокой инфляции.

Могу ли я продать облигацию до момента погашения или выплаты купона

Да, продать облигацию на бирже можно в любой момент.

В этом случае вы получите две выплаты

Рыночную цену облигации. Она может быть как выше, так и ниже первоначальной цены покупки

Обратите внимание: досрочно продать облигацию по номиналу нельзя. Сделка будет заключена по рыночной цене на момент продажи.

Накопленный купонный доход (НКД)

Его размер пропорционален количеству дней, в течение которого вы удерживали облигацию.

В этом случае вы получите

- 1 005 руб. от продажи облигации на бирже.

- Накопленный купонный доход за 100 дней: 44 руб. / 183 * 100 = 24,04 руб.

Таким образом, вы сохраните свой купонный доход при досрочной продаже облигации. Единственное, на чем можно потерять деньги — разница между ценой покупки и продажи бумаги.

Отдельно об ОФЗ: что нужно знать инвестору

Облигации федерального займа бывают следующих видов:

- Ценные бумаги с постоянным доходом, который рассчитывается при покупке на весь срок их действия. Этот период может быть разным – от года и до тридцати в зависимости от условий. Прибыль от таких бумаг можно вывести всего лишь раз за год.

- Бескупонные долговые облигации.

- Фиксированные ОФЗ, процентная ставка которых определяется в момент их выпуска, но может варьироваться во время их оборота, как в большую, так и меньшую сторону. Это может сулить и повышение дохода, и его потерю.

- Редкий и непопулярный тип – с амортизацией долга. Они появились относительно недавно, но уже стремительно развиваются и завоевывают популярность. Их особенность в том, что номинал облигации выплачивается частично, в установленном эмиссией порядке.

Последний вариант ОФЗ – с переменным купоном сроком действия от года до пяти. Владелец может получать прибыль по ним 2-4 раза в год.

Перед тем как купить облигации, нужно все продумать и узнать как можно больше информации

На что обращать внимание при покупке

Облигации – отличный способ инвестирования, который имеет множество плюсов, но к его покупке обязательно нужно внимательно подходить:

- перед заключением сделки следует изучить тип ценной бумаги, сравнить ее доходность с аналогами, взвесить все «за» и «против»;

- нужную информацию о разных типах ОФЗ можно получить в специальных сравнительных таблицах или на консультации с брокерами или сотрудниками банка. Характеризуются купоны по следующим параметрам: их стоимость, размер и вид, срок действия (дата погашения), момент обращения, конвертация и отрасль эмитента;

- важный этап перед приобретением – оценка перспективы государственной облигации и прогнозов специалистов по поводу динамики ее купонного дохода.

Как формируется доходность по облигациям федерального займа

Вся прибыль, которую могут получить владельцы облигаций, состоит из:

- Купонного дохода, заявленного при покупке бумаги.

- Разницы, когда купон был куплен по стоимости, ниже первоначально заявленной.

В период обращения облигация «накапливает» купонную прибыль. К моменту выплаты, ее стоимость возрастает. Инвестор, который продает бумагу раньше момента погашения, не должен забывать о накопленных по ней процентных доходах. Конечная цена определяется в рыночных условиях, и она может быть выше или ниже первоначально заявленной.

Есть два способа получения прибыли от ОФЗ

Минусы ОФЗ

Наряду с плюсами, у государственных ценных бумаг есть несколько недостатков:

- Не пользуется большим спросом среди простого населения. Самая очевидная причина этому – заблуждения народа по поводу происхождения и механизма функционирования облигаций. Даже одно их название наталкивает многих людей на ассоциации с фондовым рынком и финансовыми махинациями.

- 13% НДФЛ с прибыли, полученной в связи с повышением рыночной цены ОФЗ, когда ее стоимость начинает превышать купонный доход.

- Хранение документации о правах владения облигации в домашних условиях, что повышает риск ее потери.

Это вся информация, которую нужно знать инвестору, перед покупкой облигаций. Более детальные сведения о каждом типе ОФЗ можно получить у брокеров и банковских сотрудников.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

Отзывы о кредитах онлайн

Как инвестировать в облигации обычному человеку

На первый взгляд обычному человеку иметь дело с облигациями покажется запутанным и сложным занятием. Однако если разобраться, то можно прийти к выводу, что данный процесс может оказаться весьма интересным, к тому же и прибыльным.

Итак, начинающий инвестор должен понимать, что облигации обращаются на фондовом рынке. Стоимость облигаций здесь меняется постоянно, и может как повышаться, так и снижаться. В основном цена зависит от международной обстановки, политики Центробанка, либо от экономической ситуации в какой — то конкретной отрасли, или компании. Облигации можно купить самостоятельно, у брокера, или через управляющую компанию, при этом инвестор должен купить пай в ПИФе.

Хотелось бы уточнить, что ПИФ(паевый инвестиционный фонд) — это объединение большого количества мелких инвесторов. Все входящие в его состав участники вносят определенную сумму денег, которая и называется паем. На вырученные средства приобретаются активы. Главным плюсом существования ПИФа является то, что сам инвестор не вникает в суть процесса покупки и продажи актива, он просто вносит деньги, и получает положенный доход.

В таблице приведена краткая пошаговая инструкция,как вложить денежные средства начинающему инвестору:

№ п/п

Шаг

Пояснения

1

Открыть брокерский счет

Напрямую физическому лицу действовать на фондовой бирже нельзя, только через лицо, имеющее соответствующую лицензию, то есть брокера.

Брокерский счет открывается в брокерской компании. Следовательно для начала стоит правильно его выбрать, поскольку именно он будет продавать и покупать облигации на фондовом рынке. При необходимости можно воспользоваться сайтом Московской биржи, где размещается полный список действующих брокеров

При выборе необходимо обратить пристальное внимание на следующие критерии: надежность, доступность и тарифы.

Брокеры берут определенную комиссию за каждую проводимую сделку на бирже.

Обычно такая плата составит 0,025% от суммы сделки. Но если инвестор покупает облигации не с целью спекуляции, а желает получить купоны, то подобные расходы будут минимальными

Более подробную информацию о стоимости услуг брокера следует уточнить в офисах подобных компаний, естественно перед подписанием договора.

Для открытия счета, понадобиться паспорт. После этого брокер поможет установить специальную программу. Через личный кабинет инвестор сможет купить необходимое количество облигаций.

2

Необходимо открыть ИИС (Индивидуальный Инвестиционный Счет)

Это еще одна разновидность брокерского счета, однако существует он с целью возврата налогового вычета в размере 13% от той суммы, которая размещается на нем. Для того чтобы получить эти деньги, инвестор должен держать на счету сумму не менее 400 000 рублей, и не выводить ее в течение 3-х лет. ИИС так же открывается через брокера. На нем может находится сумма до 1 млн. рублей, но владелец сможет получить вычет только с 400 000 р.

3

При необходимости купить ПИФы

Такой вариант подойдет тем, кто не желает разбираться в бумагах или компьютерных программах. Все необходимые действия берет на себя управляющий ПИФом. Естественно, что за свою работу он также берет оговоренную договором плату. Стоит помнить, что в данном случае оплата комиссии будет выше, чем у брокера.

4

Что покупать

После того, как инвестор войдет в личный кабинет, ему станут доступны для покупки различные ценные бумаги. Сначала могут возникнуть некоторые сложности, но с ними поможет справиться брокер. Он подскажет и поможет сделать правильный выбор. Многие специалисты советуют обратить внимание на ОФЗ (Облигации Федерального Займа).Поскольку такой вид актива освобожден от уплаты налога на прибыль в 13%, и зафиксировать доход можно на несколько лет. К тому же федеральные облигации считаются наиболее надежными.

Таким образом, процесс покупки облигации прост. Все что требуется от инвестора — это внимательно изучить фондовый рынок, и решить каким способом ему купить облигации. Далее с помощью самой обычной арифметики можно посчитать, что доход от облигаций в среднем может составить порядка 12% годовых. Однако не стоит забывать и о рисках такого инвестирования.

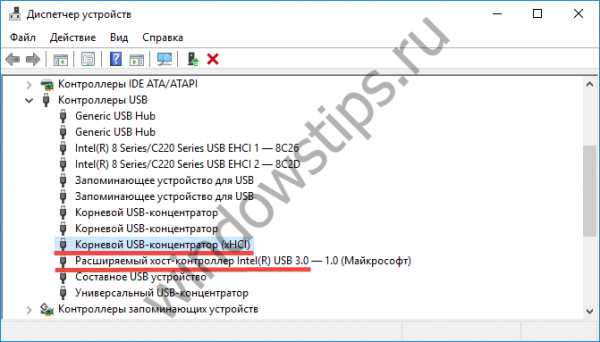

запросто с WordPress создание сайтов ATs media — блог Михаила Суворина и К

Плагин BIFIT Signer

Виды выпусков ОФЗ

Минфин РФ выпускает выпуски, которые отличаются в основном по 3 параметрам:

- Купонному доходу;

- Сроку;

- Виду купона;

Для инвесторов есть множество предложений, из которых можно составлять различные портфели.

По сроку погашения разделяют на:

- Краткосрочные (до 2 лет);

- Среднесрочные (от 2 до 5 лет);

- Долгосрочные (свыше 5 лет);

Виды облигации федерального займа по выплате купона:

- ОФЗ-ПД (постоянный доход);

- ОФЗ-ПК (переменный купон);

- ОФЗ-АД (амортизация долга);

- ОФЗ-ИН (индексируемый номинал);

2.1. ОФЗ-ПД (постоянный доход)

Имеют фиксированный купонный доход на весь срок. Таким образом, инвестор заранее знает сколько заработает, удерживая эти ценные бумаги до погашения.

Эти выпуски пользуются большим спросом, благодаря своей предсказуемости.

Цена длинных ОФЗ-ПД сильно зависит от ставки рефинансирования ЦБ РФ. Если она падает, то цена долгосрочных выпусков растёт. При этом чем больше лет до экспирации, тем сильнее зависимость цены от изменения ставки.

На уменьшении ключевой ставки держатели ОФЗ-ПД можно хорошо заработать. Правда, рынок акций в этот период растёт даже ещё быстрее.

В период повышения ключевой ставки ОФЗ-ПД держать не выгодно, поскольку их цена будет снижаться.

ОФЗ-ПД начинаются на цифры «26ххх».

2.2. ОФЗ-ПК (переменный купон)

Каждые полгода размер купонного дохода рассчитывается на следующие 6 месяцев. Привязка идёт к индикатору RUONIA. Этот показатель отображает среднюю ставку, под которую банки занимают деньги на ночь за последние 6 месяцев. Её значение примерно равна средней ставки ЦБ за последние полгода. Текущие значение можно посмотреть в интернете.

У каждого выпуска есть премия к RUONIA. Например, +0.45%, +0.9%, +1.2%. За счёт этой премии эти облигации всегда котируются немного дороже номинала.

ОФЗ-ПК можно сразу отличить от других по характерным цифрам в начале «24ххх», «29ххх», «25ххх».

Инвесторы не могут заранее предсказать свой уровень дохода, поскольку будущую ставку никто не знает. Несмотря на это, облигации с переменным купоном пользуются широкой популярностью благодаря тому, что позволяют не зависеть от динамики ключевой ставки. Доходность инвестора будет равна примерно этой ставке плюс небольшая премия.

2.3. ОФЗ-ИН (индексируемый номинал)

Каждый год номинал увеличивается на официальный размер инфляции. Купонный доход небольшой (1-3%). Минфин РФ практически не выпускает их из-за слабого интереса к ним.

В США гособлигации называются трежерис. При этом, те, что привязаны к инфляции пользуются популярностью у американцев.

2.4. ОФЗ-АД (с амортизацией долга)

Периодически выплачивается часть номинальной стоимости. С одной стороны это удобно, с другой — нет. Всё зависит от целей инвестора. Этих выпусков практически нету на рынке. А те, что есть не пользуются каким-то сильным спросом.

Более подробно про начисление номинала частями читайте в статье: амортизация облигации.

Как купить?

Для того чтобы купить ОФЗ-ПК, как и любые другие облигации, нужно сначала оформить брокерский счёт. После этого можно связаться со своим брокером по телефону и попросить купить нужные бумаги. Но более предпочтительный, и в то же время сложный вариант, – торговать самостоятельно. Для этого в России обычно используют специальную программу – терминал QUIK. С подключением к вашему счёту всегда помогает брокер своими инструкциями и поддержкой. После настройки таблиц в QUIK, находим интересующую ОФЗ-ПК и оформляем заявку на покупку.

Ввод заявки на покупку ОФЗ-ПК в QUIK

Обратите внимание, что при покупке мы платим, так называемую грязную цену. То есть кроме рыночной цены, мы заплатим ещё и НКД за каждую бумагу, будьте внимательны, у вас должно быть достаточно денег на счету

Отзывы о тарифном плане Сбербанка «Большие возможности»

Как и где купить?

У каждого гражданина, который пожелает обзавестись облигациями, есть сегодня в распоряжении 2 способа:

- Вы открываете брокерский счет и самостоятельно приобретаете на бирже облигации

- Вы открываете брокерский счет в банке и покупаете облигации через банк

Второй способ годится только, если вы собираетесь покупать облигации федерального займа для населения. У них даже есть свое специальное обозначение – ОФЗ-н. Еще СМИ их называют народными облигациями. Если же вам нужны корпоративные облигации, например, вы желаете купить облигации банков, то нужно самостоятельно выходить на биржу.

Особенности облигаций с индексируемым номиналом

Облигации федерального займа (ОФЗ) с индексируемым номиналом (ИН) — первые и единственные в России облигации, защищённые от инфляции.

Их особенности:

- Эмитируются (выпускаются) Минфином РФ с генеральным агентом в лице Центробанка России.

- Организаторами размещения назначены ЗАО «ВТБ-Капитал», ЗАО «Сбербанк КИБ», Банк ГПБ (АО).

- Выпускаются в виде именных купонных среднесрочных (1-5 лет) и долгосрочных (5-30 лет) ценных бумаг.

- Номинальная стоимость индексируемая. Она определяется с учетом индекса потребительских цен (ИПЦ) на товары и услуги по РФ (они публикуются Росстатом ежемесячно).

ВНИМАНИЕ! Номинал купона ОФЗ-ИН «догоняет» процент возрастания ИПЦ только через три месяца (пример: в марте значение ИПЦ выросло на 2%, номинал купона повысится на указанный процент в июне). Номинал на дату начала размещения составлял 1000 рублей

Номинал на дату начала размещения составлял 1000 рублей.

ВАЖНО! На момент погашения он не может быть меньше этой суммы с возможностью её увеличения (сейчас он выше своей первоначальной стоимости), так как для облигаций этого типа существуют международные стандарты, принятые на ведущих мировых рынках, основанные на модели Capital Index Bond, которая гарантирует защиту капиталовложений от дефляции. Обналичивание купона происходит дважды в год по вновь проиндексированному номиналу (ставка фиксирована и равняется 2,5 % годовых)

Обналичивание купона происходит дважды в год по вновь проиндексированному номиналу (ставка фиксирована и равняется 2,5 % годовых).

Тип купона этого вида ценных бумаг будет постоянным для каждого отдельного выпуска ОФЗ-ИН.

Заключение

Инвестируя в облигации, главное помнить, что прибыль складывается из двух частей. Это купонные платежи и доход от разницы цен продажи и покупки. И если первая часть прогнозируема, то относительно второй у участников рынка бывает значительная неопределенность. Однако, несмотря на это, у инвестиций такого рода есть неоспоримые преимущества, например, ставка определена заранее и не меняется. Нет риска отзыва лицензии, как в банках. Их можно вернуть в любой момент.

Останавливая выбор на ОФЗ-ПД, лучше правильно выбрать момент приобретения, чтобы выиграть не только на купонах, но и последующей продаже

Но если у вас долгосрочное инвестирование, то это не так важно. Удачной торговли!

29391 просмотр

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.810 /

5

(21 голос)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Заключение

- Облигации федерального займа — это документы, подтверждающие факт займа государству и его обязанность вернуть долг с уплатой процентов. Их эмитирует государство с целью компенсировать дефицит бюджета.

- Гособлигации имеют те же характеристики, то и корпоративные. Их особенности заключаются в пониженной доходности (на уровне ставки ЦБ), высокой степени надежности, доступности и, нередко, в льготном налогообложении.

- Государственные ценные бумаги размещаются с целью гражданского инвестирования (ОФЗ-Н), привлечения средств в валюте (ОВВЗ) и для получения средств от иностранных инвесторов (еврооблигации).

- К имеющимся рискам по гособлигациям можно отнести их ликвидность на рынке, зависимость от процентных ставок и от динамики котировок (для бондов в валюте).

- Приобрести ОФЗ можно у брокера, в отделениях Сбербанка и ВТБ 24, а также посредством открытия ИИС, а продать — в том же учреждении, где совершалась покупка.

- Гособлигации можно передавать по наследству. Иные виды операций с ними запрещены.

- Доходность по ОФЗ устанавливается на уровне ставки Центробанка. Она уменьшается за счет уплаты НДФЛ в размере 13% и комиссионного сбора за их досрочное погашение.