Структура и ведение семейного бюджета

Содержание:

- Принципы планирования семейного бюджета

- Определите, исправен ли дисплей

- Семейный бюджет: виды

- Задания для домашней работы

- Расходы семейного бюджета

- Инструменты и методы планирования семейного бюджета

- Пенсии

- Условия потребительского кредитования в Мытищах

- Навигация

- Как формируется СБ

- Как составить семейный бюджет на год, опираясь на график доходов

- Структура семейного бюджета

- Опросы

- 3) Прочитайте текст. Используйте полученную информацию при характеристике доходов семьи.

- Воображение

- Что такое семейный бюджет: значение и необходимость

- Как рассчитать доход семьи?

- Таблица расходов семейного бюджета

- Заключение

- Заключение

Принципы планирования семейного бюджета

Специалисты по финансам предлагают к изучению несколько правил, придерживаясь которых можно сократить расходный лист и повысить свой уровень жизни:

- Пятую часть доходов, а именно 20%,откладывать и считать неприкосновенными. Для лучшей сохранности деньги можно вложить в банк под проценты или обменять на акции, так от сбережений получится еще прибыль.

- Выплатить все долги и кредиты, и стараться обходиться без них.

- Распределять траты в соответствии с оставшимися 80% от доходов.

Если семья никогда не делала сбережений, для нее будет сложно сразу откладывать по 20% от доходов. Чтобы облегчить себе задачу и выработать полезную привычку, можно начать с небольших сумм, по 5%.

Существует и другая схема:

- 50% от всех доходов распределять на постоянные ежемесячные расходы (услуги ЖКХ, оплата школы и детского сада, продукты, обслуживание машины, проезд).

- 30% от оставшейся суммы тратить для души: на развлечения и предметы досуга.

- Последними 20% погашать долги и кредиты. Если таковых не имеется, откладывать или инвестировать.

Есть еще интересная структура составляющих семейного бюджета – правило 60% или метод конвертов. По ней доходная часть делится на 5 пунктов:

- 60% — на расходы первой необходимости;

- 10% — сбережения на дорогостоящие покупки и цели;

- 10% — долгосрочные выплаты;

- 10% — на незапланированные расходы;

- 10% — расходы на досуг и отдых.

Какой вид экономии более рационален и удобен, каждая семья решает для себя самостоятельно

Важно подобрать подходящее для вас планирование семейного бюджета и строго следовать ему

После завершения временного промежутка, на который составлялся план бюджета, необходимо проанализировать результаты и выяснить следующее:

- Потребовались ли дополнительные средства на неучтенные расходы? Почему?

- Получилось ли сократить расходы и в каком пункте?

- Стали ли больше постоянные ежемесячные расходы (вследствие роста цен, например)?

- Появились ли доходы помимо основных?

Сделав анализ, вы получите ясную картину финансовой ситуации в семье и сможете корректировать ее, планируя будущий семейный бюджет.

Определите, исправен ли дисплей

Семейный бюджет: виды

Семейный бюджет имеет три основных вида и каждому из них присущи свои особенности, достоинства и недостатки:

- Общий. Супруги складывают вместе свои заработные платы. Средства используются для оплаты по счетам и для личных нужд. Основным минусом подобного вида бюджета является то, что нет возможности сделать неожиданный сюрприз или подарок для второй половины. Кроме того, могут возникнуть споры и неприятные моменты в случае, если доходы супругов сильно отличаются.

- Смешанный. Этот вариант является наиболее оптимальным в том случае, если заработная плата мужа и жены сильно отличаются. В этом случае семейный бюджет формируется очень просто, а именно каждый из супругов отдаёт равные суммы.

- Раздельный. Суть этого вида заключается в том, что все траты семьи делятся пополам. Средства, которые остаются, супруги тратят на своё личное усмотрение. Недостатком раздельного ведения семейного бюджета является невозможность запланировать крупные покупки.

Задания для домашней работы

Стипендия — выплата для учащихся в ВУЗах и колледжах от государства.

Пенсия — выплата нетрудоспособным гражданам.

2. Представь, что тебе подарили на день рождения большую сумму денег. На что ты их потратишь?

Мне на день рождения подарили очень большую сумму – 10 тысяч рублей, и я решила составить план расхода этих средств.

1. Купить новое платье. 2 000 рублей.

2. Купить кроссовки. 2 000 рублей.

3. Купить спортивный костюм. 3 000 рублей.

4. Купить подарок Кате на день рождения. 500 рублей.

5. Купить шоколад и конфеты. 500 рублей.

6. Сходить в кино на фильмы, которые мне нравятся 1 000 рублей.

7. Отложить 1 000 рублей на непредвиденные расходы.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Инструменты и методы планирования семейного бюджета

Существует множество способов упростить себе жизнь при ведении домашнего учета. Наверняка вы уже прибегали к некоторым из них. Если нет, то вот вам еще один совет – обязательно присмотритесь к этим инструментам и методам, даже несмотря на кажущуюся банальность и простоту.

Тетрадь или блокнот

Можно начать фиксировать доходную и расходную части, вместе с планом по старинке, как это делали наши бабушки. Для этого необходимо завести тетрадь или блокнот удобного формата с подходящей разлиновкой.

Воспользуйтесь следующими советами, если собираетесь вручную фиксировать бюджет:

- Составьте или найдите таблицу, которой будете придерживаться при фиксации данных;

- Толщина тетради должна быть достаточной, чтобы отразить желаемый период;

- Не забывайте о планах – их можно прописать вперед, а потом вписывать фактические данные;

- Заклейте одну или несколько страниц, чтобы получился кармашек для чеков.

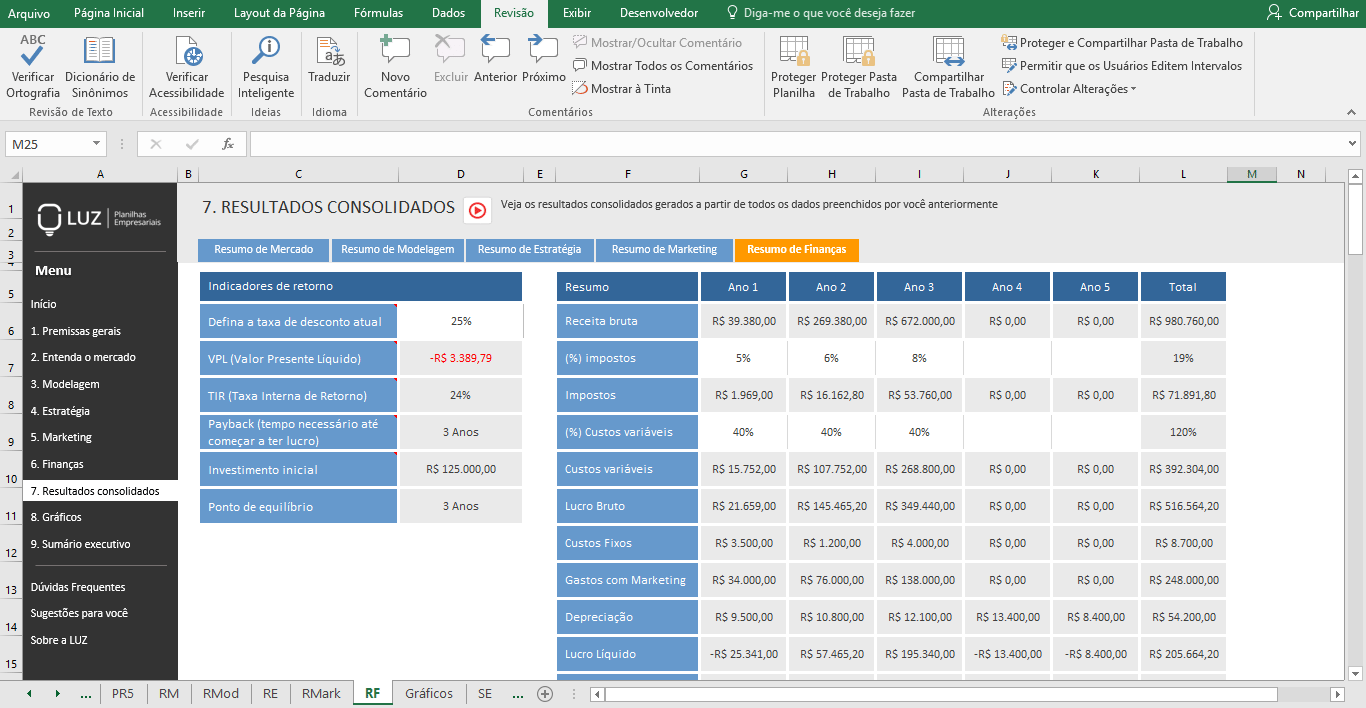

Таблица в Exсel

Табличный формат очень удобен и помогает структурировать информацию. Если вам такое по душе, используйте специальную программу, которая предназначена для работы с таблицами!

Плюсы ведения бюджета в Excel:

- тело таблицы уже построено, нужно просто вписать данные

- таблица посчитает все за вас, если вставите нужную формулу

- можно работать одновременно с несколькими таблицами

- данные разных таблиц можно связывать между собой

- легко вносить любые изменения

- можно настроить внешний вид таблицы

Пример таблицы личных расходов в Excel, составьте свою и контролируйте все данные в одной программе.

Строка «личные расходы» содержит формулу, суммирующую значения всех категорий. При изменении любого параметра итоговая сумма изменяется автоматически.

Программы и приложения

Если у вас нет времени кропотливо вести подсчеты, можно воспользоваться уже готовыми разработками для ведения домашней бухгалтерии. Возможности программ позволяют тратить минимум времени, при этом вы получаете качественную и структурированную информацию.

Программа проводит анализ за вас, самостоятельно сверяет данные, предоставляет свежие сводки, напоминает о платежах и даже дает советы.

Не все приложения подходят для полноценного ведения бюджета – но почти все могут послужить отличным рабочим инструментом!

Японская система Какебо

Альтернативный вариант самостоятельного контроля финансов вашей семьи – японская система kakebo. Она оказалась настолько популярна, что теперь ее используют по всему миру. Дословно kakebo переводится как «книга домашней экономии».

Суть системы проста: ведение учета бюджета в форме специальных таблиц. Учет финансов ведется по соотношению план-факт. Составляем 2 таблицы:

- плановые доходы/расходы/ сбережения

- текущие расходы

Метод конвертов

Вам не удобно вести учет текущих расходов, лень записывать каждую копеечку и постоянно держать руку на пульсе? Метод конвертов в ведении домашнего бюджета популярен не зря: он избавляет от необходимости скрупулезных подсчетов.

Достаточно всего 1 раз распределить семейный бюджет на месяц.

Традиционно метод предлагает использовать 7 конвертов:

- питание

- платежи

- развлечения

- черный день

- покупка вещей и предметов быта

- расходы на детей

- остаток

Под каждую категорию придется завести отдельный конверт. На каждом пишем целевое назначение денег, вкладываем туда сумму плановых расходов и тратим в течение всего месяца.

Этот вариант предполагает распоряжение исключительно наличными деньгами.

Смысл этой идеи в том, что деньги на текущие расходы хранятся отдельно друг от друга – это удерживает от соблазна нарушить схему и залезть за средствами в другой конверт. Стоит признать, что любые вариации этого метода в отношении электронных денег будут менее эффективны.

Систему можно легко адаптировать под себя, изменив категории трат или их количество.

Метод 50/20/30

Этот метод рекомендован для тех, кто испытывает сложности в распределении денежных средств семьи, и не может сразу составить семейный бюджет. По сути это готовый метод рационализации расходов, который поможет правильно выдержать баланс доходов и расходов, а также даст хороший задел на будущее.

| Основные цели | Инвестиции в будущее | Удовольствия |

| 50% | 20% | 30% |

| Обязательные ежемесячные платежи | Кредиты на образование | Одежда и имидж |

| Покупка продуктов | Оплата курсов | Развлечения |

| Транспорт | Черный день | Путешествия |

| Накопления на старость | Отпуск |

Пенсии

Но и на этом наш сегодняшний список не заканчивается. Пособие малоимущим семьям (и не только им) выплачивается государством в качестве поддержки. Только это не единственная помощь. Помимо всего прочего, доход семьи включается в себя… пенсии.

Неважно, о каких именно выплатах идет речь. Любая пенсия (по возрасту, инвалидности и так далее) будет учитываться в совокупном доходе ячейки общества

Не обязательно быть пенсионером для того, чтобы получать данную государственную поддержку. Этот вариант тоже довольно часто встречается на практике. Оформление пенсий обычно не приносит неудобств. А размер выплат не слишком высокий. Так что не стоит надеяться, что данная помощь от государства сможет полностью обеспечить малоимущие семьи. Доход такой ячейки общества, даже с государственной помощью, как правило, остается на невысоком уровне.

Условия потребительского кредитования в Мытищах

Навигация

Как формируется СБ

Итак, мы определились, что семейный бюджет – это все доходы и расходы семьи за определенный промежуток времени. Но, как правильно его сформировать?

Начнём с доходов. Чаще всего доход семьи складывается из заработной платы супругов. Кроме этого сюда можно включить доход других членов семьи, а также непостоянные заработки, социальные пособия, пенсии, доходы от вложений, аренды и др. При этом, если от каждой полученной суммы откладывать небольшой процент в инвестиции, это также принесёт свой дополнительный доход.

Расходы зависят от семьи и делятся на категории:

- Питание.

- Обучение.

- Транспорт.

- Услуги ЖКХ.

- Товары длительного пользования (одежда, мебель).

- Культурные мероприятия.

Таким образом, чтобы сформировать семейный бюджет достаточно проанализировать денежные поступления и траты за конкретный период.

Как составить семейный бюджет на год, опираясь на график доходов

Выстраивая план семейного бюджета, могут возникнуть трудности с распределением расчетного периода. Общество подчиняется календарному ритму, так как все выплаты производятся согласно месячному циклу – квартплата, услуги ЖКХ, кредиты, родительские платы за детские учреждения, кружки, секции. Но доходы не всегда поступают в соответствии с календарным месяцем.

- Не составит труда согласовать колонки доходов и расходов для людей, получающих зарплату раз в месяц или чаще. Особенно, если суммы фиксированные. Это люди, работающие на окладе, получающие проценты от вкладов, социальные выплаты и постоянную зарплату. Именно на таких предсказуемых доходах и базируются готовые графики бюджетирования.

- Гораздо сложнее распределять финансы тем семьям, в которых хотя бы один супруг имеет нестабильный доход, например от сдельной оплаты по завершению работы. Такой вид заработка присущ всем фрилансерам, разнорабочим, людям, занимающимся индивидуальным предпринимательством и работающим на себя. В таких ситуациях рекомендуется за основу брать доход того семьянина, который получает стабильную зарплату, а плавающий доход отнести к дополнительным, и распределять его на среднесрочные и долгосрочные расходы.

- Доходом является гонорар – вознаграждение за выполненную работу. Такой вид оплаты распространен для людей творческих профессий: писателей, художников, актеров кино. Эти люди могут работать ежедневно в ожидании оплаты своего труда или продажи выполненной работы, при этом расценки за труды постоянно скачут, и их невозможно конкретизировать. В таких условиях планировать бюджет просто невозможно, если только не полагаться на стабильный заработок второго супруга, у которого первый может находиться на содержании до получения гонорара.

- Смешанный тип доходов возникает, когда оба супруга имеют как основные, так и дополнительные заработки. В таких семьях рекомендуется крупные подработки планировать на достижение долгосрочных целей, а небольшие случайные заработки – на среднесрочные расходы и резерв.

- Особого внимания заслуживает вид доходов, при котором прибыль фиксируется 1-2 раза за сезон. Это заработки от аренды жилья в курортных районах, оказания услуг в тех же условиях, реализации сельскохозяйственных товаров. В общем, доход от сезонной деятельности. В таком случае, при получении прибыли рассчитывается среднестатистический месячный доход, от которого исходит дальнейшее планирование. Если в какой-то момент получилась прибыль больше обычного, излишки планируются на долгосрочные проекты, инвестиции или резервный капитал, если иные виды доходов отсутствуют.

Подытожив, сделаем вывод, что для грамотного составления семейного бюджета стабильные заработки предпочтительнее плавающих, даже если они и выше.

Структура семейного бюджета

Две главные составляющие финансового плана – это доходы и расходы.

Источниками доходной части являются:

- Доходы от предпринимательской деятельности;

- Заработная плата;

- Кредиты и займы;

- Пенсии и стипендии;

- Доходы от акций, облигаций и иных ценных бумаг;

- Доходы от сдачи недвижимости в аренду;

- Выплаты и льготы из общественных организаций.

Расходная часть включает в себя следующие пункты:

- Питание;

- Жилье;

- Транспорт;

- Домашние животные;

- Выплаты долгов;

- Создание резервов;

- Одежда;

- Мебель и домашняя утварь;

- Вредные привычки;

- Медицинское обслуживание;

- Образование;

- Досуг и развлечения;

- Путешествия;

- Налоги;

- Непредвиденные издержки;

Представленные таблицы помогут получить общее

представление об основных структурных элементах бюджета

Пример таблицы в части доходов

Пример таблицы в части расходов

Пример таблицы с итогами

Опросы

3) Прочитайте текст. Используйте полученную информацию при характеристике доходов семьи.

Оказывается, взрослые могут получать не только зарплату и пенсию.

В зависимости от рода их деятельности они могут получать прибыль или авторский гонорар. А могут просто поместить деньги в банк, и получать проценты по вкладу.

В нашей семье только мама иногда получает авторский гонорар за статьи в интернете.

4) Существуют ли виды доходов, которые невозможно запланировать?

Некоторые доходы невозможно запланировать в заранее. Они могут быть как приятными, так и не очень.

Например, папа может выиграть в лотерею, а мама получить приз по акции от магазина «Пятёрочка». А может случится так, что кто-то найдёт на улице некую сумму денег. Или семья получит наследство.

Воображение

Воображение – это способность сознания человека создавать идеи, представления и образы и управлять ими. Она играет главную роль в таких психических процессах, как планирование, моделирование, игра, память и творчество. Это основа наглядно-образного мышления человека, которое позволяет решать определённые задачи и разбираться в ситуации без практического вмешательства. Разновидностью воображения является фантазия.

Существует и классификация воображения:

- По степени направленности – активное и пассивное воображение;

- По результатам – репродуктивное и творческое воображение;

- По виду образов – абстрактное и конкретное;

- По степени волевых усилий – непреднамеренное и, преднамеренное;

- По приёмам – типизация, схематизация, гиперболизация, агглютинация.

Механизмы воображения:

- Типизация;

- Акцентирование;

- Схематизация;

- Агглютинация;

- Гиперболизация.

Воображение непосредственно связано с творчеством. И в нахождение творческих решений способствуют чуткость к возникающим проблемам, лёгкость комбинирования каких-либо вещей и наблюдательность. Характеристиками воображения можно считать точность, оригинальность, гибкость и беглость мышления.

Подробнее о воображении в психологии читайте в статье «Психические процессы: виды и краткая характеристика». Кроме того, проблемам развития воображения посвящен урок «Развитие творческого воображения» из нашего курса по творческому мышлению.

Что такое семейный бюджет: значение и необходимость

Давайте проясним, что такое семейный бюджет простыми словами и без сложных терминов. В обычном понимании семейный бюджет является неким планом доходов и расходов молодых людей, которые только вступили или же находятся в браке. Оказывается, что гармония в семье формируется не только на любви и взаимопонимании, но и правильном ведении семейного бюджета. Каждая пара хочет вкусно и хорошо питаться, красиво одеваться, платить за комфортное жильё, а также выделять финансы на отдых. Чтобы удовлетворить все желания, необходимо знать не только, что такое семейный бюджет, но и правильно им распоряжаться. Эти знания позволят строить планы на будущее и обрести заветное счастье.

Давайте проясним, что такое семейный бюджет простыми словами и без сложных терминов. В обычном понимании семейный бюджет является неким планом доходов и расходов молодых людей, которые только вступили или же находятся в браке. Оказывается, что гармония в семье формируется не только на любви и взаимопонимании, но и правильном ведении семейного бюджета. Каждая пара хочет вкусно и хорошо питаться, красиво одеваться, платить за комфортное жильё, а также выделять финансы на отдых. Чтобы удовлетворить все желания, необходимо знать не только, что такое семейный бюджет, но и правильно им распоряжаться. Эти знания позволят строить планы на будущее и обрести заветное счастье.

Целесообразность ведения семейного бюджета

Для более чёткого понимания, что такое семейный бюджет, необходимо прояснить цель его появления, а также реальную необходимость в нём. Существует несколько причин, почему крайне необходимо вести и контролировать финансы супружеской паре:

Для более чёткого понимания, что такое семейный бюджет, необходимо прояснить цель его появления, а также реальную необходимость в нём. Существует несколько причин, почему крайне необходимо вести и контролировать финансы супружеской паре:

- каждый желает улучшить благосостояние семьи;

- достижение и реализация всех поставленных целей. Сюда можно внести не только покупку автомобиля и квартиры, но и поездку на другой курорт или же получение образования;

- реальное осознание того сколько фактически зарабатывается денег и тратится, а главное, на что сосредоточены расходы. Это позволяет осознать причину нехватки финансов, ведь чаще бывает, что большая их часть потрачена на никчёмные вещи;

- если в семье существуют кредиты, тогда семейный бюджет может быть направлен на погашение долгов, ведь это станет приоритетом;

- семейный бюджет поможет избежать пустых ссор, которые появляются на почве финансов, а именно на необдуманных тратах. В результате отношения станут крепче, а финансовое состояние стабильным и растущим;

- возможность создать подушку безопасности в виде неприкосновенных запасов. Это делается для того, чтобы подстраховать себя от форс-мажорных обстоятельств и сложных ситуаций.

Как рассчитать доход семьи?

Вычисления производятся следующим образом: за годовой период до месяца обращения за пособием суммируются все семейные доходы, делятся на 12 месяцев и на число членов семьи с учетом новорожденного. Если итог оказался ниже двукратного ПМ — пособия положены, если выше — нет.

ВАЖНО! Размер всех, облагаемых налогом, доходов берется до вычета из них НДФЛ.

К доходам семьи относятся (ст. 4 № 418-ФЗ):

- оплата за трудовую деятельность, денежные компенсации, премии (в том числе и начисление отпускных);

- все социальные перечисления, положенные по законодательству РФ: пенсионные, стипендии, детские пособия. (в том числе и пособие безработным, и пособие по беременности и родам, и все детские пособия, а также выплата накопительной части пенсии);

- пенсионные накопления умершего в виде полученного наследства;

- все выплаты в денежной форме военнослужащим и прочим лицам, имеющим отношение к правоохранительной деятельности РФ;

- суммы доходов, полученных от исполнения договоров гражданско-правового характера, а также доходов от предпринимательской и иной деятельности.

Не учитывается материальная государственная помощь в связи с климатическими бедствиями или после терактов.

СПРАВКА! Сотрудникам соцзащиты и ПФ РФ дается 5 дней с подачи документов на проверку всей информации в соответствующих организациях.

Рассмотрим несколько частых вопросов.

Как считать доход при рождении двойни?

При рождении двойни общий доход делится на четверых: родители и двое младенцев.

Если один из родителей не проживает вместе с ребенком нужно ли учитывать доход обоих родителей?

: «Федеральный закон от 28 декабря 2017 г. N 418-ФЗ не содержит в качестве условия назначения ежемесячной выплаты факта совместного проживания родителей ребенка. Таким образом, в случае если члены семьи не проживают совместно, их доходы учитываются при назначении ежемесячной выплаты»

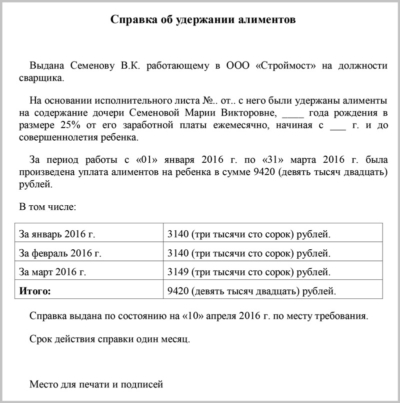

Считаются ли алименты доходом?

Если один из родителей получает алименты на основании исполнительного листа или соглашения по алиментам такие алименты будут учтены в доход их получателя. ( см. пункт Ж постановления Правительства РФ № 512 от 20 августа 2003 г)

Если же получение алиментов документально никак не оформлено и доказать факт их получения невозможно (например, папа по устной договоренности переводит маме некоторую сумму на банковскую карту, или передаёт наличными), в таком случае учесть эти суммы в доходы семьи не представляется возможным.

И наоборот, уплата алиментов без подтверждающих документов не будет считаться расходом. А вот официально уплаченные алименты вычитаются из дохода семьи плательщика (п. 3 постановления Правительства РФ № 512 от 20 августа 2003 г). Для этого берется справка об их уплате по месту: у работодателя, либо у судебных приставов.

Образец справки по алиментам.

Возврат налогового вычета при покупке жилья так же учитывается в общий перечень доходов ( пункт Ж постановления Правительства РФ № 512 от 20 августа 2003 г).

Выплаты по ипотеке и прочим кредитным обязательствам не вычитаются из дохода семьи. Здесь можно обратиться к ст. 7 закона № 44-ФЗ от 05.04.2003 г., где говорится, что доходы учитываются до вычета налогов и сборов.

Рассмотрим подсчет доходов на конкретном примере.

В семье Н., живущей в г. Вологда, родился первенец в феврале 2020 г. В марте родители подают все документы с подтверждением доходов с марта 2019 г. по февраль 2020 г.

Заработки мамы — 350000 руб., папы — 480000 руб., итого 830000 руб.

830000 руб. / 12 мес. / 3 чел. = 23055,5 руб.

За II квартал 2019 г. в Вологодской области ПМ = 12398 руб./чел. Удвоенный размер, 24796 руб., больше среднедушевого дохода семьи и «путинские» выплаты положены.

Таблица расходов семейного бюджета

Перед тем, как приступать к ведению таблиц, семья должна выделить основные категории расходов, осуществляемых в течение месяца и зафиксировать их на бумаге или в специальной программе.

Все расходы можно поделить на несколько категорий:

налоги — подоходный налог, налог на транспортное средство и др.;

обязательные ежемесячные платежи – плата за квартиру, связь, обучение детей в детском саду или школе и др.;

питание – закупка продуктов домой, обеды в столовых или кафе;

хозяйственные и бытовые нужды – закупка средств для уборки, закупка бытовой техники;

предметы личного пользования – постельное белье, предметы для личной гигиены;

культурные потребности – телевизор, компьютер, фотоаппараты, книги, газеты;

транспорт – оплата проезда в общественном транспорте или обслуживания личного автомобиля;

отдых, туризм, увлечения – принадлежности для спорта, хобби, путешествий;

прочее – детские игрушки, медикаменты и др.

Самый простой способ ведения семейного бюджета – таблица Excel. Чтобы начать ее вести, необходимо создать новый документ, дать ему название «Семейный бюджет» и выделить основные графы: обязательные расходы, питание, путешествия итд.

Пример ведения таблицы расходов в Excel:

Предоставлено: teleprogramma.pro

Таблица ведения семейного бюджета. Пример

Необходимо обозначить следующие основные разделы:

доходы бюджета – зарплата, подработка, дивиденты, разное;

расходы бюджета – автомобиль, бытовые нужды, гигиена, дети, квартплата, кредит итд;

отчет.

Также можно вести упрощенную таблицу с двумя основными графами: доход и расход.

Вариант ведения таблицы в программе Microsoft Word:

Доходы: Расходы:

Такая таблица расходов должна создаваться каждый отчетный месяц. Для того чтобы вести ежедневный учет всех трат, можно завести дополнительную таблицу, в которой будет указываться дата и сумма платежа:

Расходы: 08.02.

В конце месяца все данные суммируются и заносятся в основную таблицу доходов и расходов.

Другой удобный вариант для планирования – мобильные приложения, в том числе, популярное приложение CoinKeeper. Это приложение с удобным, простым функционалом.

Предоставлено: teleprogramma.pro

Приложение CoinKeeper для ведения семейного бюджета

Принцип ведения доходов и расходов в приложении:

все категории доходов, расходов и кошельков обозначены кружками разного цвета;

в верхней части экрана всегда можно увидеть общий баланс на всех кошельках;

доступные кошельки – желтые иконки, сюда вы можете добавить электронные кошельки – Вебмани и Яндекс.Деньги;

зеленые кружки – категории расходов. Когда средства, заложенные в ту или иную категорию, подходят к концу, кружки желтеют. Это означает, что следует уменьшить расходы, или пополнить счет.

Дополнительно в приложении можно создавать план бюджета на месяц, квартал или год. Также имеется раздел для учета долгов – заносятся сведения о долге и примерный график погашения. В конце каждого отчетного периода можно получить статистику, в которой указывается, сколько денег было потрачено, получено или отложено.

Плюсы приложения:

удобный функционал;

множество категорий для обозначения разных нужд;

возможность просмотра статистики;

исключение из общего баланса нескольких кошельков по желанию.

Минусы:

брокерские счета не учитываются;

в приложении постоянно обновляются курсы валют, из-за чего приходится делать перерасчеты.

Для тех, кто забывает делать записи в тетради, и не всегда имеет доступ к компьютеру с файлами Ворд или Excel, мобильное приложение может стать настоящим спасением. Какой бы способ ведения учета не был выбран, главное – соблюдать регулярность и не забывать вносить даже самые маленькие, незначительные платежи.

Заключение

В заключение хочу попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяю, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Я просто сама прошла через это. Мой пример с зарплатой в 24 000 руб. – это реальный пример. Такой доход у преподавателя в региональном университете, кем я и являюсь. Согласитесь, что это не та сумма, с которой можно накопить на безбедную пенсию. Поэтому несколько лет назад я нашла дополнительный источник дохода. Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаю удачи и финансовой независимости.

Заключение

Тема, затронутая в этой статье, очень важная и интересная. Я для себя открыла много нового. Уверена, что предприятие без грамотного планирования, организации, управления и контроля не сможет эффективно функционировать. В начале статьи мы выяснили, что семья – это маленькое предприятие. Поэтому к ней применимы те же принципы, что и к любому другому предприятию.

Не надо быть экономистом или финансистом, чтобы научиться вести семейный бюджет. Это довольно увлекательное занятие, которое еще несет и практическую пользу. Мы повышаем финансовую грамотность, учимся экономить и копить. Согласитесь, что несколько минут каждый день стоят того, чтобы навести раз и навсегда порядок в кошельке и в голове.

Приглашаю вас также подписаться на новости блога, и вы будете регулярно получать авторские, полезные статьи, в которых мы будем обсуждать вопросы, касающиеся каждого из нас.